Największym zaskoczeniem tygodnia wydaje się dołączenie Brazylii do grona państw OPEC+ oraz zaplanowane cięcia światowego wydobycia ropy, które mają sięgnąć nawet 2%. W nadchodzącym tygodniu zobaczymy, czy obecne obniżki ceny ropy naftowej przełożą się na kontynuację spadku inflacji w Niemczech oraz środową decyzję Banku Kanady w sprawie stóp procentowych. Szczególnie ważne dla inwestorów mogą okazać się piątkowe odczyty o sytuacji na amerykańskim rynku pracy, gdzie być może pojawiają się pierwsze oznaki pogorszenia.

Spis treści:

- Decyzja w sprawie stóp procentowych w Kanadzie

- Produkt krajowy brutto (PKB) Japonii w ujęciu kwartalnym (III kw.)

- Indeks cen konsumpcyjnych w Niemczech (CPI) w ujęciu miesięcznym (listopad)

- Stopa bezrobocia w Stanach Zjednoczonych (listopad)

- Akcje, które warto obserwować

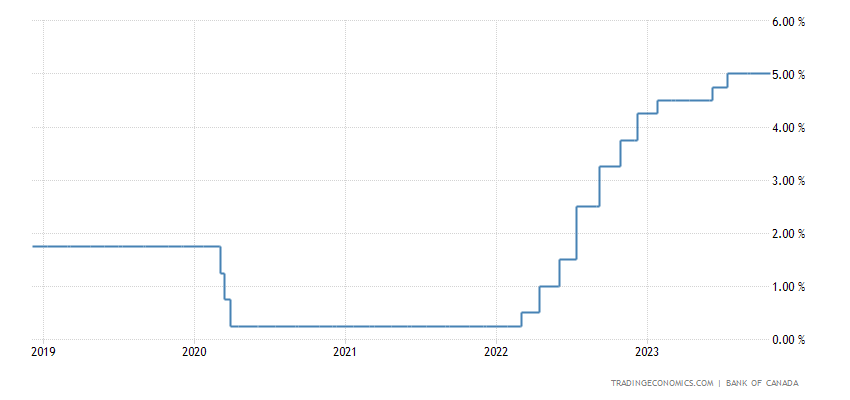

Środa, 6.12, 15:00 GMT, decyzja w sprawie stóp procentowych w Kanadzie

Trzy główne czynniki, na podstawie, których banki centralne podejmują decyzje o polityce monetarnej to najczęściej:

- stopa bezrobocia,

- tempo wzrostu cen (stopa inflacji),

- tempo wzrostu gospodarki (PKB).

Stopa bezrobocia w Kanadzie wzrosła do 5,7% w październiku 2023 r., w porównaniu z 5,5% w poprzednim miesiącu. Jest to najwyższy poziom od stycznia 2022 r., a także odczyt przekraczający oczekiwania rynkowe na poziomie 5,6%. Wynik ten potwierdza wcześniejsze ostrzeżenia Banku Kanady, że agresywny cykl podwyżek stóp procentowych wpłynął istotnie na spowolnienie kanadyjskiej gospodarki, co przełożyło się na ostudzenie rynku pracy. Warto jednak zauważyć, że stopa bezrobocia wciąż utrzymuje się poniżej poziomów sprzed pandemii.

Kolejnym czynnikiem, który może skłonić bank centralny do zakończenia cyklu podwyżek stóp procentowych, jest szybszy spadek inflacji, niż wcześniej zakładano. Roczna stopa inflacji w Kanadzie spadła do 3,1% w październiku 2023 r., w porównaniu z 3,8% w poprzednim miesiącu i nieco poniżej oczekiwań rynkowych na poziomie 3,2%. Ten wynik jest niższy niż prognoza Banku Kanady. Zakładała ona, że inflacja utrzyma się na poziomie zbliżonym do 3,5% do połowy przyszłego roku.

Kanadyjski PKB skurczył się o 0,3% w III kw. 2023 r., co oznacza pierwszy spadek od II kw. 2021 r., w porównaniu ze zrewidowanym wzrostem o 0,3% w poprzednim okresie. Ten wynik podkreśla, że wyższe stopy procentowe Banku Kanady w większym stopniu wpływają na kanadyjską gospodarkę, cofając się z dotychczasowego silnego wzrostu na początku roku. Presję na kanadyjski PKB wywierał spadek eksportu towarów i usług o 1,3%, głównie z powodu zmniejszenia zagranicznej sprzedaży rafinowanej energii naftowej o 25,4%, podczas gdy import towarów i usług zmniejszył się o 0,2%.

Źródło: Tradingeconomics.com

Decyzja Banku ws. stóp procentowych może mieć wpływ na notowania CAD.

Wpływ: CAD

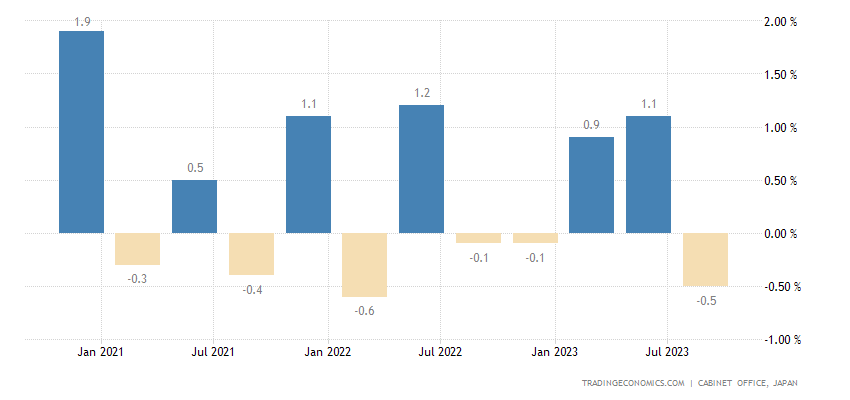

Czwartek, 7.12, 23:50 GMT, produkt krajowy brutto (PKB) Japonii w ujęciu kwartalnym (III kw.)

Produkt krajowy brutto (PKB) wskazuje całkowitą wartość towarów i usług wyprodukowanych w danym kraju przez określony czas. PKB jest ważnym wskaźnikiem kondycji gospodarki, ponieważ daje ogólny obraz tego, jak dobrze lub jak słabo gospodarka sobie radzi. Jeśli wzrost PKB jest wyższy od oczekiwań, gospodarka jest w dobrej kondycji. Z drugiej strony – jeśli wzrost PKB jest niższy od oczekiwań, gospodarka jest słabsza. Oprócz tego, jeśli wzrost PKB jest ujemny przez dwa kolejne kwartały, można to uznać za techniczną recesję z powodu kurczącej się produkcji gospodarczej.

Ze wstępnych odczytów wiemy, że japońska gospodarka skurczyła się o 0,5% kwartał do kwartału w III kwartale 2023 roku, co było gorszym wynikiem niż prognozy rynkowe zakładające spadek o 0,1%, po wzroście o 1,1% w II kw. To pierwszy spadek PKB od IV kw. 2022 r., a wydarzyło się to w obliczu zwiększonej presji kosztowej i narastających globalnych przeciwności. Konsumpcja prywatna, stanowiąca ponad połowę gospodarki, nieoczekiwanie zwolniła, odbiegając od prognozowanego wzrostu o 0,2% i po spadku o 0,9% w II kw. Tymczasem nakłady inwestycyjne zaskakująco spadły drugi kwartał z rzędu, w porównaniu z konsensusem zakładającym wzrost o 0,3% i w znacznie szybszym tempie (-0,6% wobec -0,1% w II kw.), podczas gdy inwestycje publiczne spadły po raz pierwszy od trzech kwartałów (-0,5% wobec 0,3%). Zgodnie z prognozami handel netto również miał negatywny wpływ na PKB, ponieważ eksport (0,5% wobec 3,9% w II kwartale) wzrósł mniej niż import (1,0% wobec -3,8%). W tym czasie wydatki rządowe wzrosły o 0,3% po wcześniejszym braku wzrostu.

Źródło: Tradingeconomics.com

Wyższy od oczekiwań odczyt może mieć byczy wpływ na JPY, podczas gdy niższy od oczekiwań może być niedźwiedzi dla JPY.

Wpływ: JPY

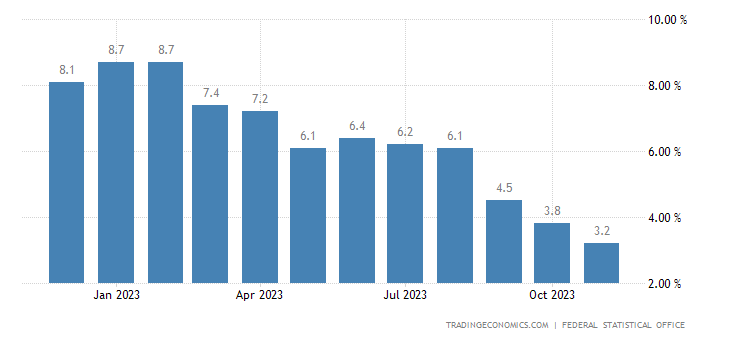

Piątek, 8.12, 7:00 GMT, indeks cen konsumpcyjnych w Niemczech (CPI) w ujęciu miesięcznym (listopad)

Wskaźnik CPI monitoruje zmiany cen towarów i usług konsumpcyjnych. CPI jest ważnym wskaźnikiem, ponieważ pomaga nam zrozumieć trendy w zakupach konsumentów i wpływ inflacji na ich siłę nabywczą. Jest obliczany na podstawie koszyka reprezentującego typowe wydatki konsumentów, obejmujący różne kategorie, takie jak żywność, mieszkanie, transport itp. Regularne pomiary wskaźnika CPI pozwalają nam śledzić, jak ceny tych produktów i usług zmieniają się w czasie. Dodatni wskaźnik CPI wskazuje na ogólny wzrost cen towarów i usług.

Z drugiej strony, ujemny wskaźnik CPI oznacza, że ceny są niższe niż rok wcześniej. To istotne narzędzie dla ekonomistów i decydentów, pomagające im zrozumieć wpływ inflacji na gospodarkę i podejmować odpowiednie działania. Dla konsumentów to informacja o tym, jak ich pieniądze tracą na wartości w kontekście rosnących lub spadających cen, co pozwala dostosować wydatki, planować oszczędności i podejmować decyzje finansowe.

Kolejny miesiąc z rzędu obserwujemy, spadek inflacji konsumenckiej w Niemczech. W listopadzie obniżyła się ona do 3,2% rok, w porównaniu z 3,8% w poprzednim miesiącu. Był to jednocześnie odczyt poniżej konsensusu rynkowego na poziomie 3,5%. To najniższy poziom inflacji od czerwca 2021 r., głównie ze względu na gwałtowny spadek wzrostu tempa cen żywności (5,5% wobec 6,1% w październiku) oraz szybsze tempo obniżania cen energii (-4,5% wobec -3,2%), wynikające z tzw. efektu bazy, czyli porównania z historycznie b. wysokimi poziomami z 2022 r. Inflacja w usługach zmniejszyła się w październiku z 3,9 do 3,4%. Inflacja bazowa, wyłączając zmienne pozycje, takie jak żywność i energia, w listopadzie spadła do 3,8%, osiągając najniższy poziom od sierpnia 2022 r. W ujęciu miesięcznym ceny konsumpcyjne spadły o 0,4%, przewyższając oczekiwania rynkowe na poziomie 0,2%. Obecnie prognoza zakłada spadek inflacji w relacji miesiąc do miesiąca na poziomie 0,4%, co byłoby pierwszym spadkiem od 6 miesięcy.

Źródło: Tradingeconomics.com

Wyższy od oczekiwań odczyt może mieć byczy wpływ na EUR, podczas gdy niższy od oczekiwań może być niedźwiedzi dla EUR.

Wpływ: EUR

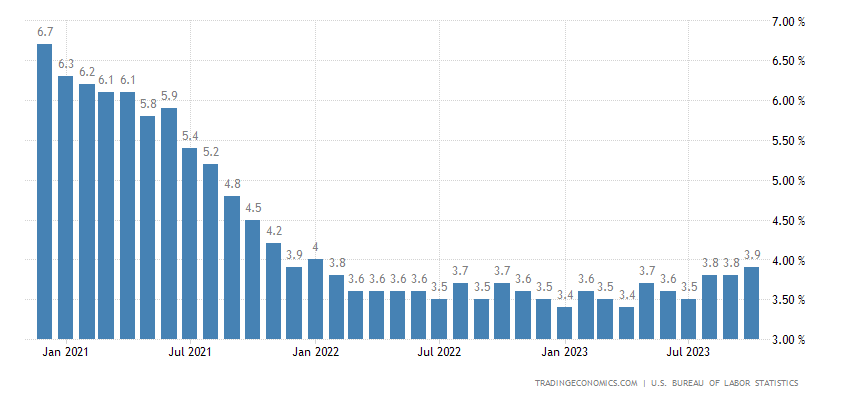

Piątek, 8.12, 13:30 GMT, stopa bezrobocia w Stanach Zjednoczonych (listopad)

Stopa bezrobocia to odsetek osób bez pracy, które aktywnie poszukiwały zatrudnienia w poprzednim miesiącu w stosunku do całkowitej liczby osób w wieku produkcyjnym lub na rynku pracy. Wysoka stopa bezrobocia oznacza, że duża liczba osób pozostaje bez pracy pomimo aktywnego poszukiwania zatrudnienia. Niska stopa bezrobocia wskazuje na stabilny rynek pracy i większą dostępność miejsc pracy.

Stopy bezrobocia są ważne dla analizy ekonomicznej i mogą wpływać na aspekty społeczne i gospodarcze. Wysoka stopa bezrobocia wiąże się z niższymi dochodami i wzrostem ubóstwa, podczas gdy niska stopa bezrobocia sprzyja wzrostowi płac i dobrobytu społecznego. Rządy i decydenci monitorują stopę bezrobocia, aby ocenić skuteczność polityki zatrudnienia i podejmować działania w celu tworzenia miejsc pracy i wspierania bezrobotnych. Należy jednak pamiętać, że stopa bezrobocia jest jednym z wielu narzędzi służących do oceny rynku pracy. Ważna jest również analiza innych wskaźników, takich jak współczynnik aktywności zawodowej czy wysokość wynagrodzeń.

Stopa bezrobocia w Stanach Zjednoczonych wzrosła do 3,9% w październiku 2023 r., nieznacznie przekraczając oczekiwania rynkowe oraz wartość z poprzedniego miesiąca, która wynosiła 3,8%. Jest to najwyższa stopa bezrobocia od stycznia 2022 r., przy czym liczba bezrobotnych wzrosła o 146 tys., osiągając 6,51 mln, podczas gdy liczba zatrudnionych spadła o 348 tys., do 161,2 mln. Stopa zatrudnienia zmalała do 60,2%, w porównaniu z 60,4% we wrześniu, a stopa aktywności zawodowej spadła do 62,7% z 62,8%. Od ostatnich minimów z kwietnia zarówno stopa bezrobocia, jak i poziom bezrobocia wzrosły odpowiednio o 0,5 punktu procentowego i 849 tys. Obecna prognoza zakłada utrzymanie się stopy bezrobocia na poziomie 3,9%.

Źródło: Tradingeconomics.com

Wyższy od oczekiwań odczyt może mieć niedźwiedzi wpływ na USD, podczas gdy niższy od oczekiwań może być byczy dla USD.

Wpływ: USD, US500

Akcje, które warto obserwować

AutoZone (AZO) ogłasza wyniki finansowe za kwartał kończący się w listopadzie 2023 r. Prognozowany EPS: 31,2. Pozytywne zaskoczenie dotyczące zysków w 10 z ostatnich 10 raportów. Termin: wtorek, 5 grudnia, przed otwarciem rynku.

Brown Forman (BFb) ogłasza wyniki finansowe za kwartał kończący się w listopadzie 2023 r. Prognozowany EPS: 0,51. Pozytywne zaskoczenie dotyczące zysków w 5 z ostatnich 10 raportów. Termin: środa, 6 grudnia.

Broadcom (ABGO) ogłasza wyniki finansowe za kwartał kończący się w listopadzie 2023 r. Prognozowany EPS: 10,96. Pozytywne zaskoczenie wynikami w 10 z ostatnich 10 raportów. Termin: piątek, 7 grudnia.

Grzegorz Dróżdż, CAI MPW, Analityk Rynków Finansowych Conotoxia Ltd. (usługa inwestycyjna Cinkciarz.pl)

Powyższa publikacja handlowa nie stanowi rekomendacji inwestycyjnej ani informacji rekomendującej lub sugerującej strategię inwestycyjną w rozumieniu Rozporządzenia (UE) nr 596/2014 z dnia 16 kwietnia 2014 r. Została ona sporządzona w celach informacyjnych i nie powinna stanowić podstawy do podejmowania decyzji inwestycyjnych. Ani autor opracowania, ani Conotoxia Ltd. nie ponoszą odpowiedzialności za decyzje inwestycyjne podjęte na podstawie informacji zawartych w niniejszej publikacji. Kopiowanie bądź powielanie niniejszego opracowania bez pisemnej zgody Conotoxia Ltd. jest zabronione.

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. 72.95% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD u niniejszego dostawcy CFD. Zastanów się, czy rozumiesz, jak działają kontrakty CFD i czy możesz pozwolić sobie na wysokie ryzyko utraty pieniędzy.