Ponieważ zbliża się połowa listopada, coraz więcej firm, których trzeci kwartał roku finansowego kończy się w październiku, raportuje swoje kwartalne zyski. Jednocześnie, w ramach ważnych wydarzeń makroekonomicznych, wszystkie trzy główne gospodarki – Stany Zjednoczone, Wielka Brytania i strefa euro – opublikują dane dotyczące inflacji za październik.

Spis treści:

- Produkt krajowy brutto (PKB) strefy euro w ujęciu rocznym (III kw.)

- Indeks cen konsumpcyjnych w USA (CPI) w ujęciu rocznym (październik)

- Indeks cen konsumpcyjnych w Wielkiej Brytanii (CPI) w ujęciu rocznym (październik)

- Indeks cen konsumpcyjnych w strefie euro (CPI) w ujęciu rocznym (październik)

- Akcje, które warto obserwować

Wtorek, 14.11, 10:00 GMT, produkt krajowy brutto (PKB) strefy euro w ujęciu rocznym (III kw.)

Produkt krajowy brutto (PKB) wskazuje całkowitą wartość towarów i usług wyprodukowanych w danym kraju przez określony czas. PKB jest ważnym wskaźnikiem kondycji gospodarki, ponieważ daje ogólny obraz tego, jak dobrze lub jak słabo gospodarka sobie radzi. Jeśli wzrost PKB jest wyższy od oczekiwań, gospodarka jest w dobrej kondycji. Z drugiej strony – jeśli wzrost PKB jest niższy od oczekiwań, gospodarka jest słabsza. Oprócz tego, jeśli wzrost PKB jest ujemny przez dwa kolejne kwartały, można to uznać za techniczną recesję z powodu kurczącej się produkcji gospodarczej.

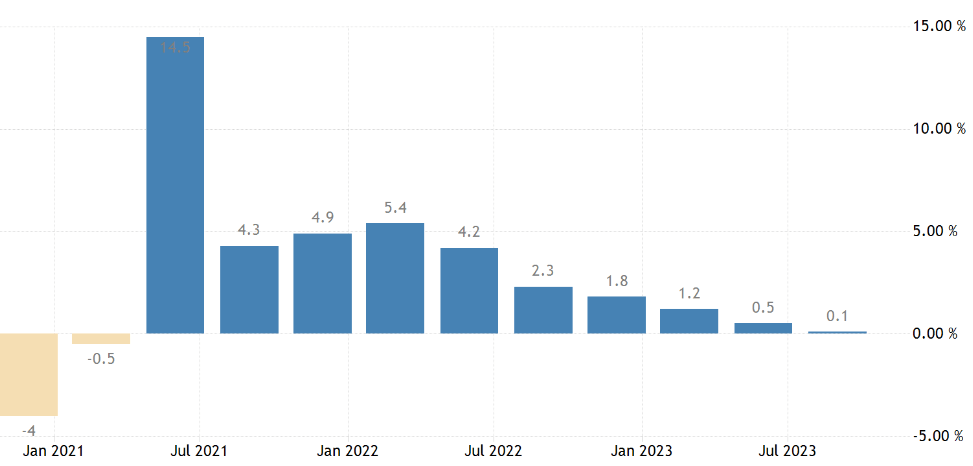

Według wstępnych szacunków PKB strefy euro wzrósł o zaledwie 0,1% w III kw. br. w porównaniu z tym samym okresem rok wcześniej, co oznacza najsłabszy wynik od czasu spowolnienia gospodarczego w 2021 roku. Wartość okazał się niższa od oczekiwanego odczytu 0,2%, na co wskazywały wcześniejsze dane. Średnia roczna stopa wzrostu PKB w strefie euro wyniosła 1,58% w latach 1995-2023. Wskaźnik ten osiągnął swój szczyt na poziomie 14,50% w II kw. 2021 r., natomiast historycznie najniższy poziom -14,20% odnotowano w II kw. 2020 r.

Źródło: Tradingeconomics.com

Wyższy od oczekiwań odczyt może mieć byczy wpływ na EUR, podczas gdy niższy od oczekiwań może być niedźwiedzi dla EUR.

Wpływ: EUR

Wtorek, 14.11, 13:30 GMT, indeks cen konsumpcyjnych w USA (CPI) w ujęciu rocznym (październik)

Wskaźnik CPI monitoruje zmiany cen towarów i usług konsumpcyjnych. CPI jest ważnym wskaźnikiem, ponieważ pomaga nam zrozumieć trendy w zakupach konsumentów i wpływ inflacji na ich siłę nabywczą. Jest obliczany na podstawie koszyka reprezentującego typowe wydatki konsumentów, obejmujący różne kategorie, takie jak żywność, mieszkanie, transport itp. Regularne pomiary wskaźnika CPI pozwalają nam śledzić, jak ceny tych produktów i usług zmieniają się w czasie. Dodatni wskaźnik CPI wskazuje na ogólny wzrost cen towarów i usług.

Z drugiej strony, ujemny wskaźnik CPI oznacza, że ceny są niższe niż rok wcześniej. To istotne narzędzie dla ekonomistów i decydentów, pomagające im zrozumieć wpływ inflacji na gospodarkę i podejmować odpowiednie działania. Dla konsumentów to informacja o tym, jak ich pieniądze tracą na wartości w kontekście rosnących lub spadających cen, co pozwala dostosować wydatki, planować oszczędności i podejmować decyzje finansowe.

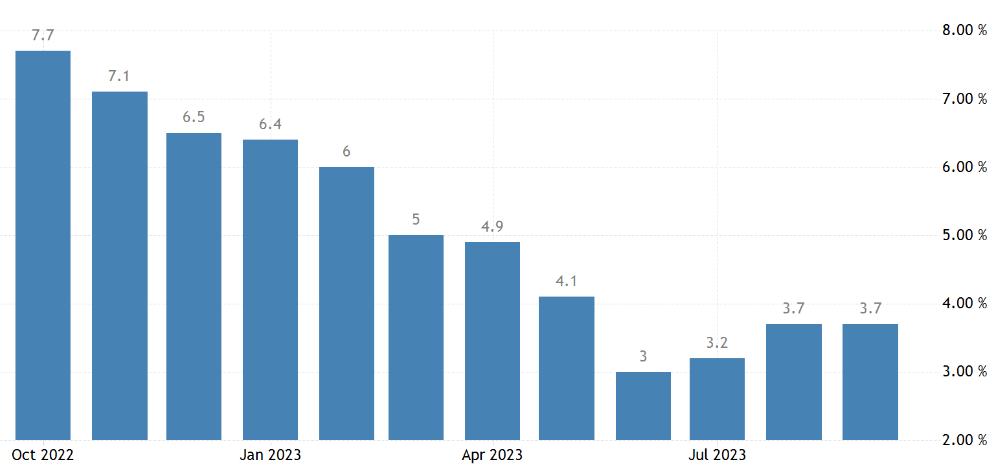

We wrześniu 2023 r. wskaźnik CPI w USA utrzymał się na stabilnym poziomie 3,7%, wbrew oczekiwaniom rynkowym zakładającym niewielki spadek do 3,6%. Taka stabilność została osiągnięta dzięki łagodniejszemu spadkowi cen energii, co zrównoważyło spowolnienie inflacji w innych kategoriach. Koszty energii spadły o 0,5%, po spadku o 3,6% w sierpniu, głównie z powodu odbicia cen paliw. Ponadto tempo wzrostu cen zmniejszyło się w różnych sektorach: żywności (3,7% w porównaniu do 4,3%), nowych pojazdów (2,5% w porównaniu do 2,9%), odzieży (2,3% w porównaniu do 3,1%), towarów medycznych (4,2% w porównaniu do 4,5%), schronienia (7,2% w porównaniu do 7,3%) i usług transportowych (9,1% w porównaniu do 10,3%). Ceny używanych samochodów osobowych i ciężarowych, a także usług opieki medycznej nadal wykazywały jednak tendencję spadkową.

Bazowy wskaźnik CPI, który nie uwzględnia zmiennych składników cen żywności i energii, spowolnił do 4,1%, osiągając najniższy poziom od września 2021 r. W ujęciu miesięcznym ceny konsumpcyjne wzrosły o 0,4%, co stanowi nieznaczne spowolnienie w porównaniu ze wzrostem o 0,6% w sierpniu, ale przewyższa oczekiwania rynkowe na poziomie 0,3%. Tymczasem wskaźnik bazowy pozostał na niezmienionym poziomie 0,3%. Według prognoz Trading Economics nadchodzący odczyt CPI w USA może przynieść niewielki wzrost do 3,8%.

Źródło: Tradingeconomics.com

Z jednej strony, jeśli odczyt będzie wyższy od oczekiwań, będzie to oznaczało wyższą inflację, sprzyjającą spadkowi USD. Z drugiej strony może to być bodziec dla Fed do podniesienia stóp procentowych i zmniejszenia podaży pieniądza. Z tego punktu widzenia może to sugerować wzrost wartości USD. Jeśli jednak odczyt będzie niższy od oczekiwań, będzie to oznaczać niższą inflację, ale może dać Fed argument do obniżenia stóp procentowych i zwiększenia podaży pieniądza.

Wpływ: USD

Środa, 15.11, 7:00 GMT, indeks cen konsumpcyjnych w Wielkiej Brytanii (CPI) w ujęciu rocznym (październik)

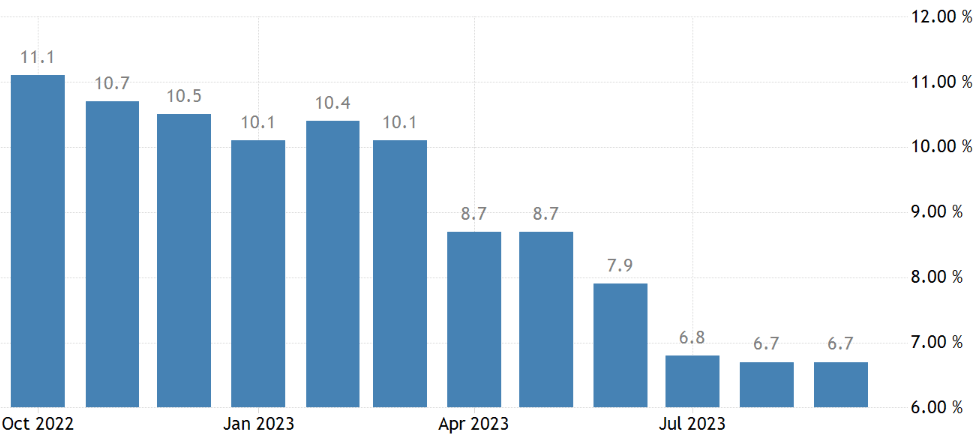

Inflacja w Wielkiej Brytanii była w minionych miesiącach niemal dwukrotnie wyższa niż w Stanach Zjednoczonych, a we wrześniu pozostała na poziomie 6,7%, utrzymując odnotowane w sierpniu 18-miesięczne minimum. Rynkowe oczekiwania zakładały niewielki spadek, do 6,6%. Stabilność inflacji wynikała z mniej wyraźnego wzrostu cen w kategoriach takich jak żywność i napoje bezalkoholowe (12,1% w porównaniu do 13,6% w sierpniu) oraz meble i artykuły gospodarstwa domowego (3,7% w porównaniu do 5,1%). Te łagodzące czynniki zostały zrównoważone przez mniejszy spadek kosztów energii (-0,2% w porównaniu do -3,2%), spowodowany miesięcznym wzrostem cen paliw do pojazdów silnikowych.

Inflacja bazowa, która wyłącza zmienne elementy, takie jak energia i żywność, spadła do 6,1%, najniższego poziomu od stycznia, ale nieco powyżej oczekiwanych 6%. Obie wartości pozostają znacznie powyżej celu Banku Anglii wynoszącego 2%, co podkreśla rosnącą presję inflacyjną w kraju. Stanowi to wyzwanie dla decydentów banku centralnego, od których oczekuje się utrzymania stóp procentowych na obecnym poziomie na nadchodzącym posiedzeniu. W ujęciu miesięcznym wskaźnik cen konsumpcyjnych (CPI) wzrósł we wrześniu o 0,5%, co oznacza największy wzrost od maja.

Źródło: Tradingeconomics.com

Jeśli odczyt będzie wyższy od oczekiwań, może to oznaczać wyższą inflację, sprzyjając spadkowi GBP. Z drugiej strony może to być zachęta dla Banku Anglii (BoE) do podniesienia stóp procentowych i zmniejszenia podaży pieniądza. Z tego punktu widzenia może to sugerować wzrost wartości GBP. Jeżeli jednak odczyt będzie niższy od oczekiwań, oznaczać to będzie niższą inflację, ale może dać BoE argument do obniżenia stóp procentowych i zwiększenia podaży pieniądza.

Wpływ: GBP

Piątek, 17.11, 10:00 GMT, indeks cen konsumpcyjnych w strefie euro (CPI) w ujęciu rocznym (październik)

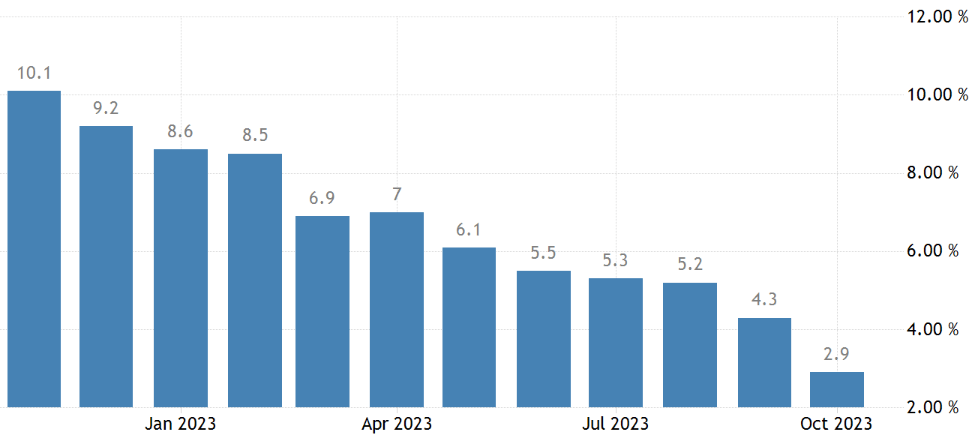

Według wstępnych szacunków inflacja w strefie euro w październiku ma wynieść 2,9% rok do roku, osiągając najniższy poziom od lipca 2021 r. i nieco poniżej konsensusu rynkowego na poziomie 3,1%. Jednocześnie stopa inflacji bazowej, która wyklucza wpływ zmiennych cen żywności i energii, spadła w październiku do 4,2%, osiągając najniższy poziom od lipca 2022 r. Warto zauważyć, że obie stopy znacznie zbliżyły się do celu Europejskiego Banku Centralnego wynoszącego 2% i są niższe niż w USA i Wielkiej Brytanii.

Dynamika kosztów energii spadła o 11,1% (we wrześniu odnotowano spadek na poziomie 4,6%), a wskaźniki inflacji dla żywności, alkoholu i tytoniu obniżył się do 7,5% (we wrześniu spadek o 8,8%). Spadło także tempo inflacji towarów przemysłowych nieenergetycznych (3,5% w porównaniu do 4,1%). Z kolei inflacja usług pozostała względnie stabilna na poziomie 4,6% w porównaniu do 4,7% w poprzednim miesiącu. W ujęciu miesięcznym ceny konsumpcyjne wzrosły w październiku o 0,1%, po wzroście o 0,3% we wrześniu.

Źródło: Tradingeconomics.com

Jeśli odczyt będzie wyższy od oczekiwań, oznaczać to będzie wyższą inflację, sprzyjającą spadkowi EUR. Może to jednocześnie stanowić zachętę dla EBC do podniesienia stóp procentowych i zmniejszenia podaży pieniądza. Z tego punktu widzenia może to sugerować wzrost wartości EUR. Jeśli jednak odczyt będzie niższy od oczekiwań, będzie to oznaczać niższą inflację, ale może dać EBC argument do obniżenia stóp procentowych i zwiększenia podaży pieniądza.

Wpływ: EUR

Akcje, które warto obserwować

Home Depot (HD) ogłasza wyniki finansowe za kwartał kończący się w październiku 2023 r. Prognozowany EPS: 3,8. Pozytywne zaskoczenie dotyczące zysków w 9 z ostatnich 10 raportów. Termin: wtorek, 14 listopada, przed otwarciem rynku.

Cisco (CSCO) ogłasza wyniki finansowe za kwartał kończący się w październiku 2023 r. Prognozowany EPS: 1,03. Pozytywne zaskoczenie dotyczące zysków w 10 z ostatnich 10 raportów. Termin: środa, 15 listopada, po zamknięciu rynku.

Target (TGT) ogłasza wyniki finansowe za kwartał kończący się w październiku 2023 r. Prognozowany EPS: 1,47. Pozytywne zaskoczenie dotyczące zysków w 7 z ostatnich 10 raportów. Termin: środa, 15 listopada, przed otwarciem rynku.

Walmart (WMT) ogłasza wyniki finansowe za kwartał kończący się w październiku 2023 r. Prognozowany EPS: 1,5. Pozytywne zaskoczenie dotyczące zysków w 9 z ostatnich 10 raportów. Termin: czwartek, 16 listopada, przed otwarciem rynku.

Applied Materials (AMAT) ogłasza wyniki finansowe za kwartał kończący się w październiku 2023 r. Prognozowany EPS: 1,99. Pozytywne zaskoczenie dotyczące zysków w 8 z ostatnich 10 raportów. Termin: czwartek, 16 listopada, po zamknięciu rynku.

Santa Zvaigzne-Sproģe, CFA Kierownik Działu Doradztwa Inwestycyjnego Conotoxia Ltd. (usługa inwestycyjna Cinkciarz.pl)

Powyższa publikacja handlowa nie stanowi rekomendacji inwestycyjnej ani informacji rekomendującej lub sugerującej strategię inwestycyjną w rozumieniu Rozporządzenia (UE) nr 596/2014 z dnia 16 kwietnia 2014 r. Została ona sporządzona w celach informacyjnych i nie powinna stanowić podstawy do podejmowania decyzji inwestycyjnych. Ani autor opracowania, ani Conotoxia Ltd. nie ponoszą odpowiedzialności za decyzje inwestycyjne podjęte na podstawie informacji zawartych w niniejszej publikacji. Kopiowanie bądź powielanie niniejszego opracowania bez pisemnej zgody Conotoxia Ltd. jest zabronione.

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. 72.95% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD u niniejszego dostawcy CFD. Zastanów się, czy rozumiesz, jak działają kontrakty CFD i czy możesz pozwolić sobie na wysokie ryzyko utraty pieniędzy.