W obliczu dynamicznych zmian na rynkach finansowych warto przyjrzeć się ostatnim osiągnięciom dwóch kluczowych amerykańskich indeksów: S&P 500 i technologicznego Nasdaq 100. Po ponad dwóch latach oba indeksy przełamały swoje historyczne maksima, tzw. ATH (All-Time High). Co interesujące, niemiecki indeks DAX 40 wyprzedził te amerykańskie giganty, osiągając swoje ATH o 3 miesiące wcześniej. Czy inwestowanie w momencie, gdy indeksy osiągają historyczne szczyty, jest opłacalne? Jak zachowywały się rynki po osiągnięciu ATH? Przyjrzyjmy się bliżej temu zjawisku.

Spis treści:

- Jak często pojawia się ATH na indeksach SPX, Nasdaq 100 i DAX 40?

- Czy inwestowanie w momencie, gdy indeksy osiągają historyczne szczyty, jest opłacalne?

- Wnioski

Jak często pojawia się ATH na indeksach SPX, Nasdaq 100 i DAX 40?

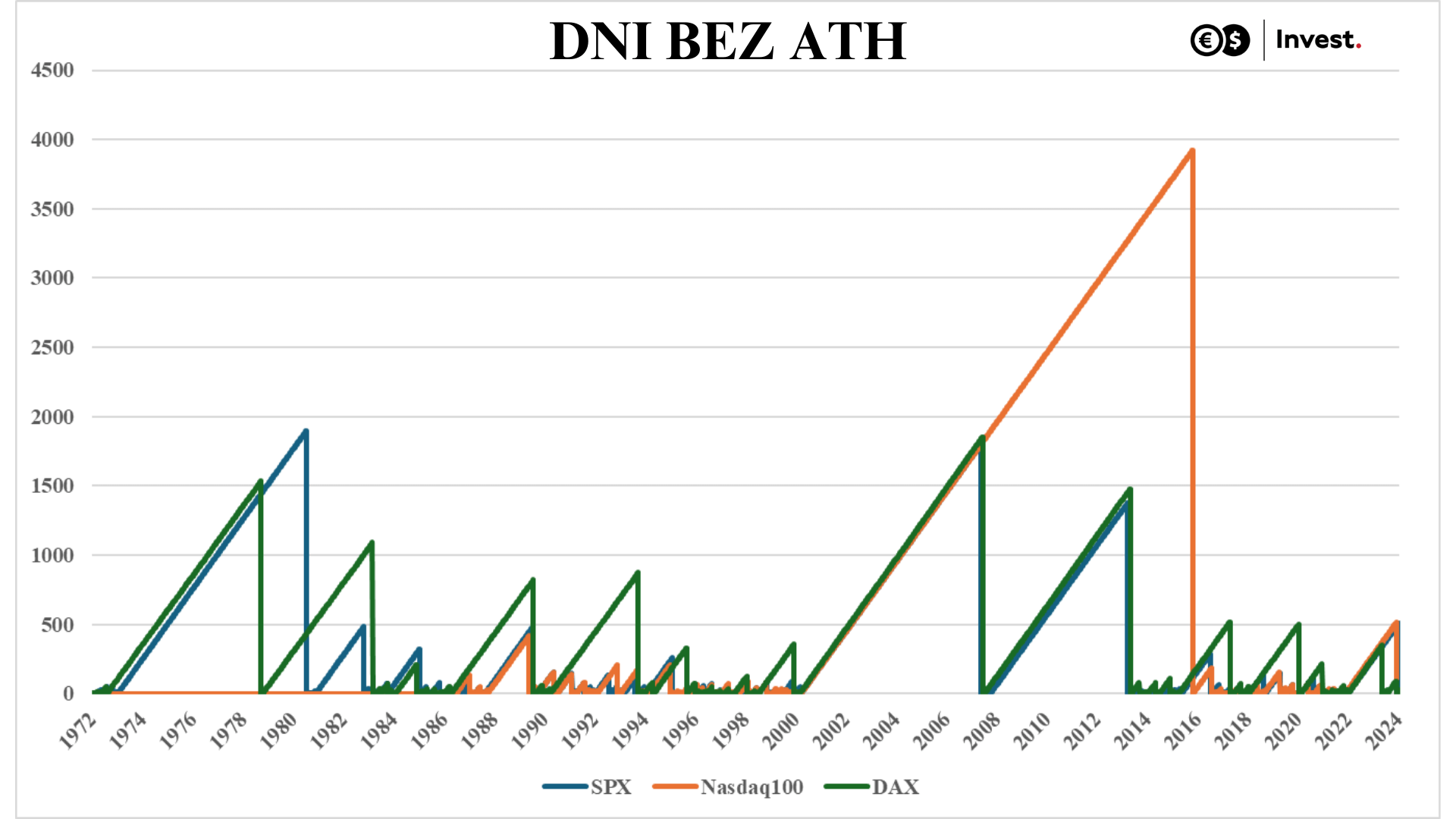

Jeśli spojrzymy na częstotliwość, z jaką indeksy osiągały swoje historyczne szczyty, zauważymy interesującą tendencję, która jest zilustrowana na poniższym wykresie. Dostrzeżemy, że po długich okresach bez historycznych szczytów (zazwyczaj powyżej 500 sesji, czyli około 2 latach) następują długie serie, w trakcie których indeksy wyznaczają nowe szczyty.

Źródło: Conotoxia analiza własna

Analizując dane dotyczące kursów głównych indeksów od 1971 r., zauważamy, że w przypadku indeksu S&P 500:

- W 72,9% przypadków po osiągnięciu ATH w ciągu 3 kolejnych miesięcy indeks znajdował się powyżej swoich szczytów.

- W 59,5% przypadków po osiągnięciu ATH w ciągu kolejnego miesiąca indeks utrzymywał się powyżej swoich szczytów.

- W 55,3% przypadków szczyty były osiągane ponownie po tygodniu (5 dni sesyjnych).

Wyższą pozytywną podatność na wyznaczenie nowych szczytów zdaje się mieć technologiczny indeks Nasdaq 100, który:

- W 74% przypadków po osiągnięciu ATH w ciągu 3 kolejnych miesięcy utrzymywał się powyżej swoich szczytów.

- W 65,3% przypadków po osiągnięciu ATH w ciągu kolejnego miesiąca indeks znajdował się powyżej swoich szczytów.

- W 55,8% przypadków szczyty były osiągane ponownie po tygodniu (5 dni sesyjnych).

Proporcje te zdają się prawie odwracać na niemieckim indeksie DAX 40, który:

- W 67,2% przypadków po osiągnięciu ATH w ciągu 3 kolejnych miesięcy utrzymywał się powyżej swoich szczytów.

- W 64,2% przypadków po osiągnięciu ATH w ciągu kolejnego miesiąca indeks znajdował się powyżej swoich szczytów.

- W 60,7% przypadków szczyty były osiągane ponownie po tygodniu (5 dni sesyjnych).

Czy inwestowanie w momencie, gdy indeksy osiągają historyczne szczyty, jest opłacalne?

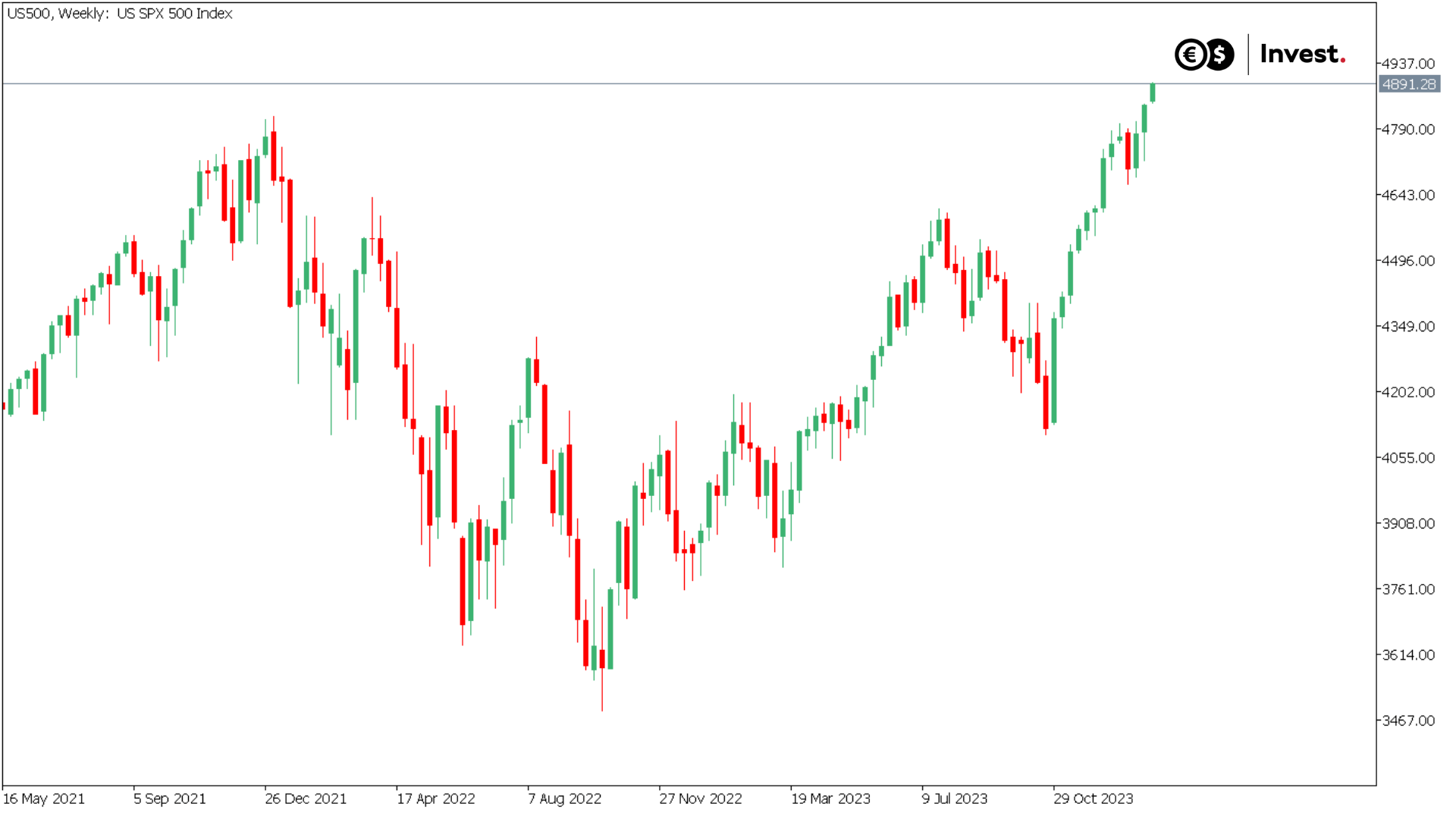

Jeśli przyjrzymy się stopom zwrotu, jakie osiągał indeks S&P 500 po osiągnięciu nowych szczytów, zauważymy, że:

- W ciągu 3 kolejnych miesięcy wartość oczekiwana (średnia zmiana) dla indeksu była dodatnia i wynosiła 2,7%, ze średnim wzrostem na poziomie 6%, i średnim spadkiem o 7,2%.

- W okresie miesiąca wartość oczekiwana również była dodatnia i wynosiła 0,7%, ze średnim wzrostem i spadkiem na poziomie 3%.

- W przeciągu tygodnia wartość oczekiwana wykazywała brak zmiany indeksu.

Źródło: Conotoxia MT5, US500, Weekly

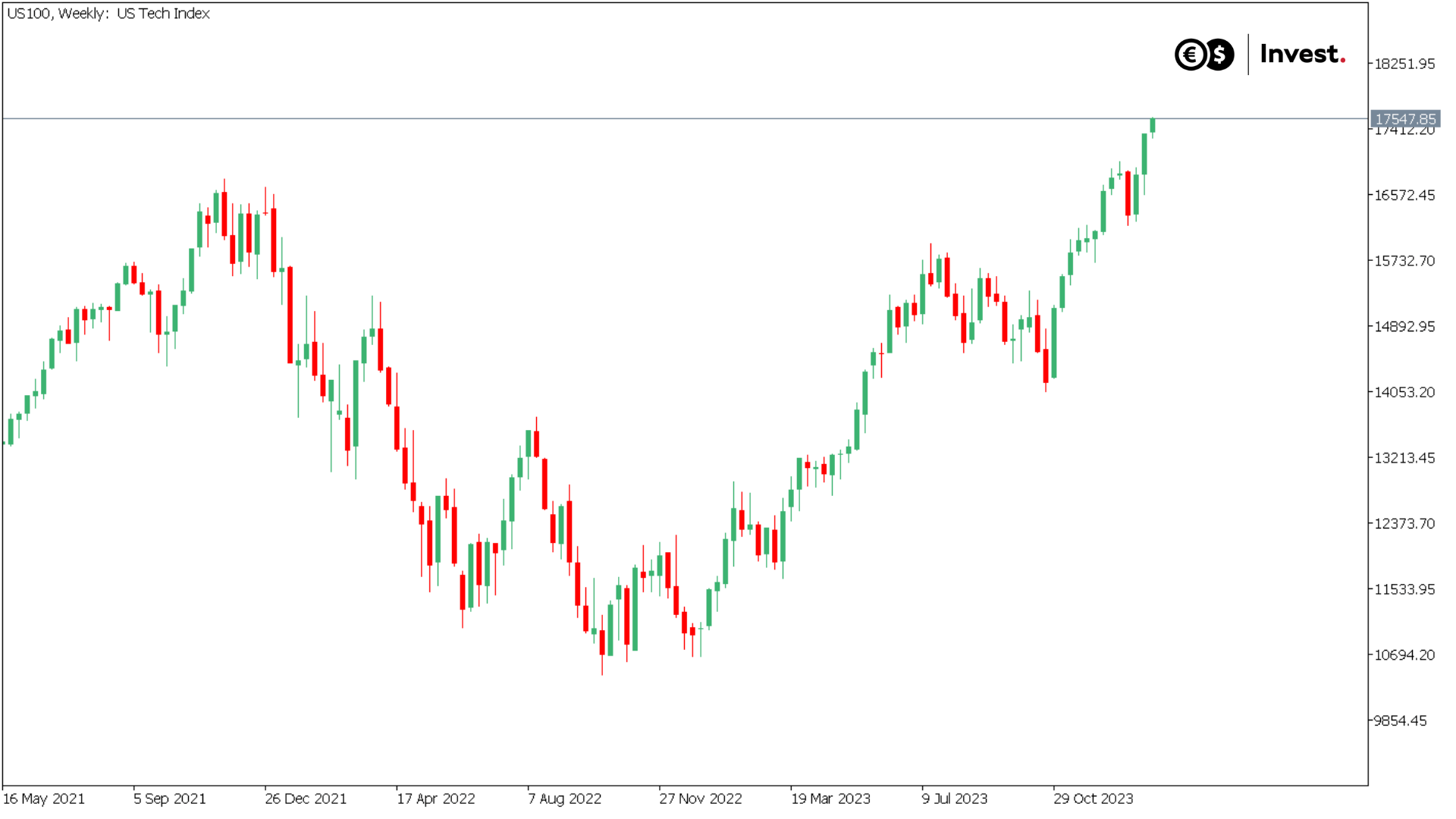

Indeks Nasdaq 100 reagował jeszcze korzystniej po osiągnięciu nowych szczytów:

- W ciągu 3 kolejnych miesięcy wartość oczekiwana dla indeksu była dodatnia i wynosiła 6,5%, ze średnim wzrostem i spadkiem dwukrotnie wyższym niż dla S&P 500, wynoszącym 12%.

- W okresie miesiąca wartość oczekiwana również była dodatnia i wynosiła 2,3%, ze średnim wzrostem na poziomie 6% i spadkiem na poziomie 5,6%.

- W przeciągu tygodnia wartość oczekiwana wykazywała praktycznie brak zmiany indeksu (0,1%).

Źródło: Conotoxia MT5, US100, Weekly

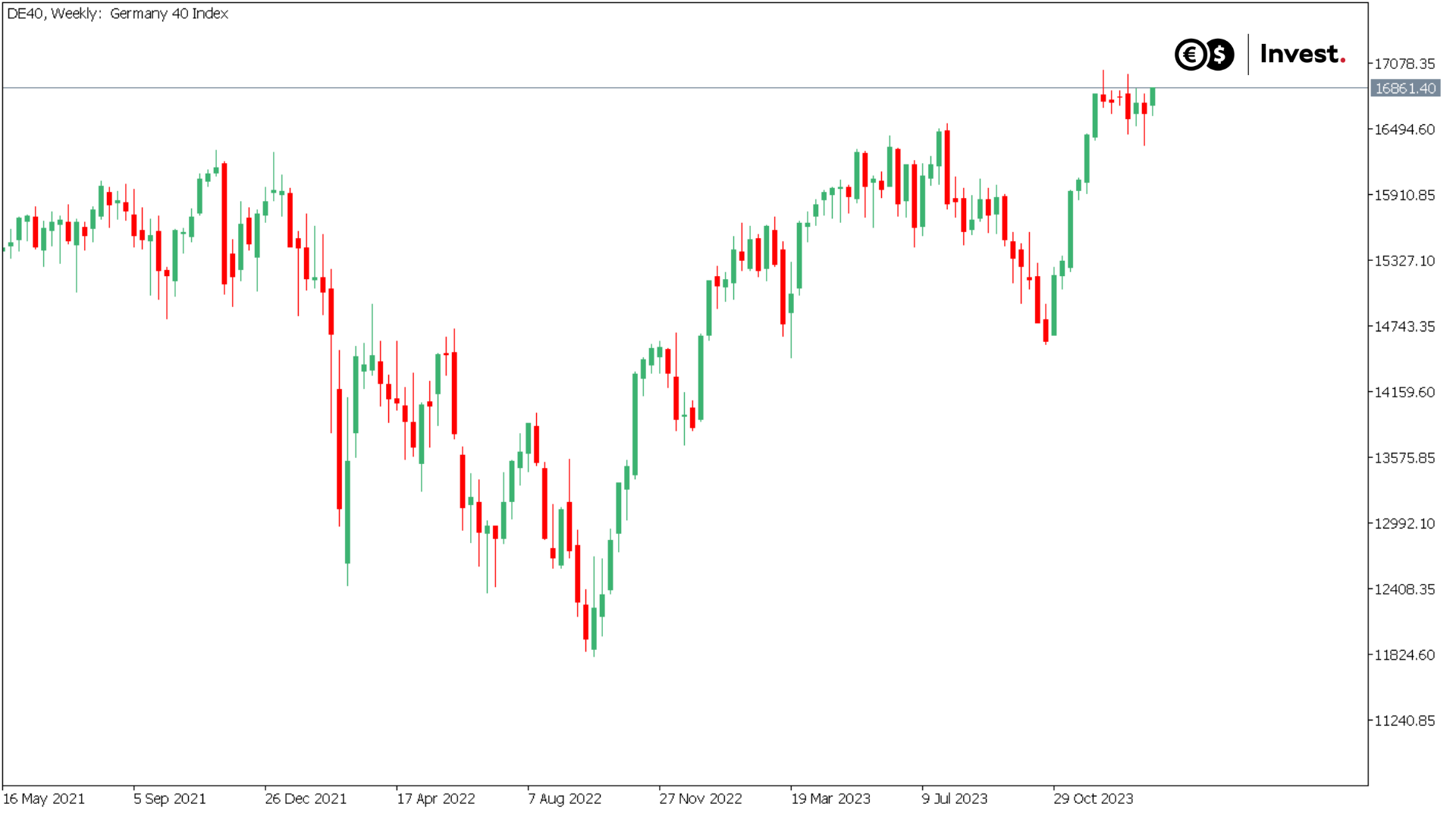

Podobnie po przebiciu ATH reagował niemiecki indeks DAX 40, który po osiągnięciu nowych szczytów:

- W ciągu 3 kolejnych miesięcy wartość oczekiwana dla indeksu była dodatnia i wynosiła 5,4%, ze średnim wzrostem wynoszącym 12% i średnim spadkiem o 6,9%.

- W okresie miesiąca DAX 40 również rósł o średnio 1,7%, przy średnim wzroście wynoszącym 6% i średnim spadku 5,6%.

- W przeciągu tygodnia wartość oczekiwana wykazywała symboliczny wzrost o 0,4%.

Źródło: Conotoxia MT5, DE40, Weekly

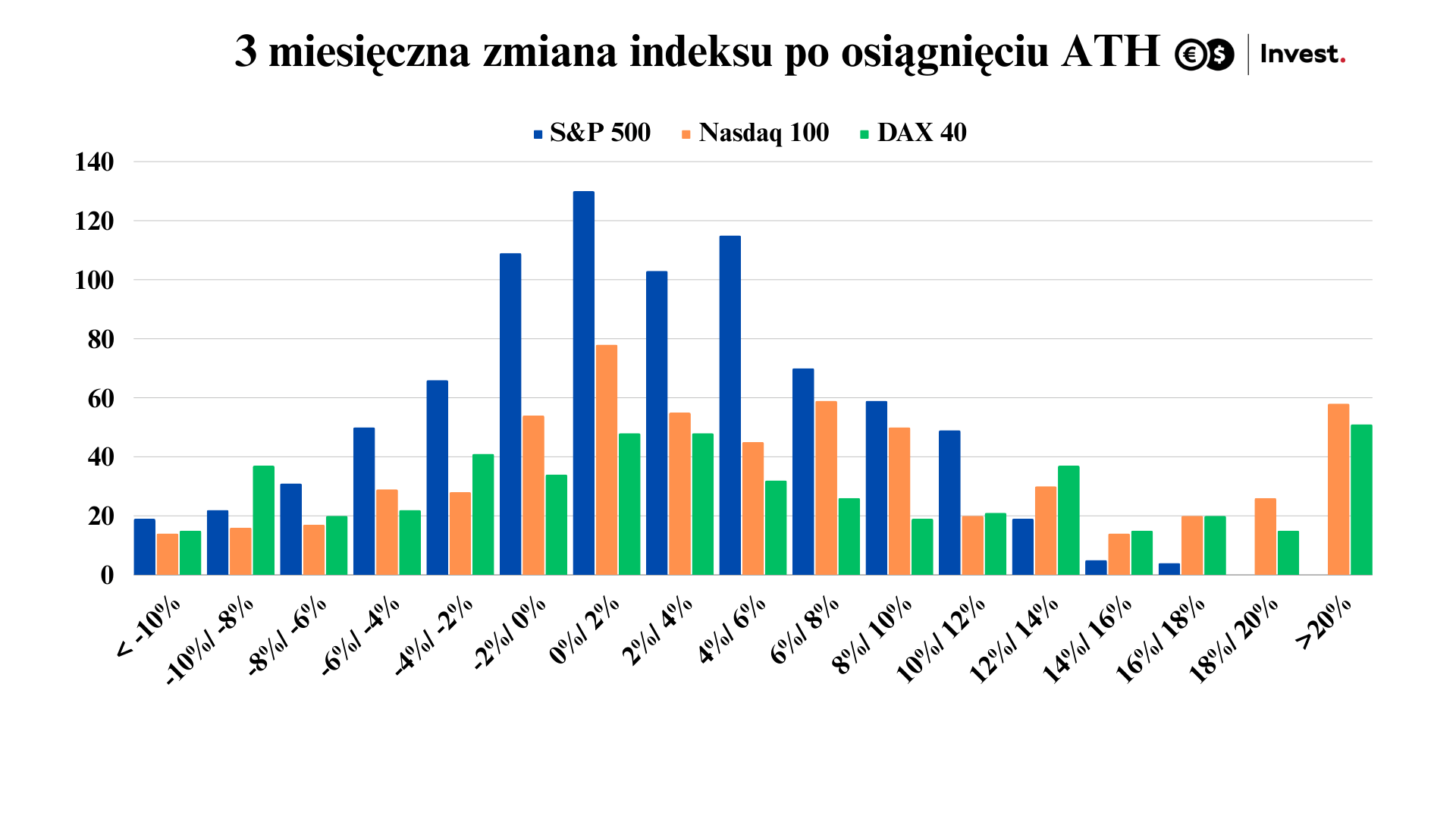

Te zależności można przedstawić na poniższym wykresie, ukazującym rozkład stóp zwrotu tych indeksów w okresie 3 miesięcy po osiągnięciu ATH. Wyraźnie rysuje się silne jednostronne nastawienie indeksów Nasdaq 100 i DAX 40, które wielokrotnie w tym okresie osiągały zyski przekraczające 20%, co nie miało miejsca w przypadku S&P 500.

Źródło: Conotoxia analiza własna

Wnioski

Chociaż nie można uznawać strategii zakupu indeksu po osiągnięciu historycznych szczytów za pewnik, zdaje się, że istnieje silna zależność, która szczególnie pozytywnie może wpływać na indeksy Nasdaq 100 i DAX 40. Te indeksy wykazywały tendencję do przewyższania swoich średniorocznych wzrostów w ciągu 3 miesięcy po osiągnięciu ATH.

Grzegorz Dróżdż, CAI MPW, Analityk Rynków Finansowych Conotoxia Ltd. (usługa inwestycyjna Cinkciarz.pl)

Powyższa publikacja handlowa nie stanowi rekomendacji inwestycyjnej ani informacji rekomendującej lub sugerującej strategię inwestycyjną w rozumieniu Rozporządzenia (UE) nr 596/2014 z dnia 16 kwietnia 2014 r. Została ona sporządzona w celach informacyjnych i nie powinna stanowić podstawy do podejmowania decyzji inwestycyjnych. Ani autor opracowania, ani Conotoxia Ltd. nie ponoszą odpowiedzialności za decyzje inwestycyjne podjęte na podstawie informacji zawartych w niniejszej publikacji. Kopiowanie bądź powielanie niniejszego opracowania bez pisemnej zgody Conotoxia Ltd. jest zabronione.

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. 71.98% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD u niniejszego dostawcy CFD. Zastanów się, czy rozumiesz, jak działają kontrakty CFD i czy możesz pozwolić sobie na wysokie ryzyko utraty pieniędzy.