Pasywne fundusze ETF zdają się zyskiwać na popularności, a ich udział w rynku systematycznie wzrasta. Zgodnie z danymi od MORNINGSTAR, obecnie stanowią one imponujące 39 proc. aktywów na rynku produktów inwestycyjnych. Dzięki wysokiej przejrzystości tego rodzaju instrumentów finansowych możemy bacznie obserwować napływ i odpływ kapitału, w zależności od specyfiki inwestycyjnej danego funduszu. Przeanalizujmy zatem, dokąd obecnie kieruje się kapitał inwestycyjny, a skąd ucieka.

Spis treści:

- Czym są fundusze ETF?

- Gdzie płynęły pieniądze w 2023 r.?

- Gdzie obecnie napływa kapitał inwestycyjny?

- Wnioski

Czym są fundusze ETF?

Fundusze ETF (Exchange-Traded Funds) to rodzaj funduszy inwestycyjnych, które są notowane na giełdzie, podobnie jak akcje. Charakteryzują się one tym, że ich portfele inwestycyjne są zwykle skonstruowane w celu odwzorowania indeksu rynkowego, branżowego lub sektorowego. Oto kilka kluczowych cech funduszy ETF:

- Notowanie na giełdzie: ETF-y są kupowane i sprzedawane na giełdzie, co oznacza, że ich ceny zmieniają się w ciągu dnia w zależności od popytu i podaży.

- Odwzorowanie indeksu: Większość ETF-ów ma za zadanie ścisłe śledzenie określonego indeksu, takiego jak S&P 500 czy FTSE 100. To oznacza, że ich portfele inwestycyjne starają się odzwierciedlić strukturę danego indeksu.

- Dywersyfikacja: Inwestując w ETF, inwestor zyskuje dostęp do zdywersyfikowanego portfela, który obejmuje szereg różnych aktywów. Dzięki temu ryzyko związane z utratą wartości inwestycji może być rozproszone.

- Niskie koszty: W porównaniu do niektórych tradycyjnych funduszy inwestycyjnych, ETF-y często charakteryzują się niższymi kosztami zarządzania. To wynika częściowo z ich pasywnej strategii inwestycyjnej, opartej na odwzorowaniu indeksu.

Ostatnie wprowadzenie funduszy typu spot ETF na bitcoina stanowi pierwszą w historii akceptację tego rodzaju instrumentów finansowych na kryptowaluty w Stanach Zjednoczonych. Aktualnie wartość aktywów tych funduszy sięga ok. 30 mld USD, co stanowi 1,8 proc. całkowitej wartości rynku kryptowalut. Oczekiwania związane z tymi instrumentami mogły być jednym z głównych czynników napędzających wzrost kryptowalut pod koniec 2023 r.

Gdzie płynęły pieniądze w 2023 r.?

Aby omówić napływy środków (net flows), musimy krótko zrozumieć, że nie jest on tożsamy ze wzrostem wartości aktywów. Dane dotyczące przepływów aktywów mają na celu ukazanie zmian w preferencjach inwestorów w kontekście przejścia między zdecydowanie różnymi strategiami inwestycyjnymi. W przypadku wielu funduszy ETF nie dokonuje się jednak ciągłych korekt ilości zainwestowanych środków. Dlatego takie fundusze będą zarządzać tym samym kapitałem, na którego wartość wpływają zmiany na rynku.

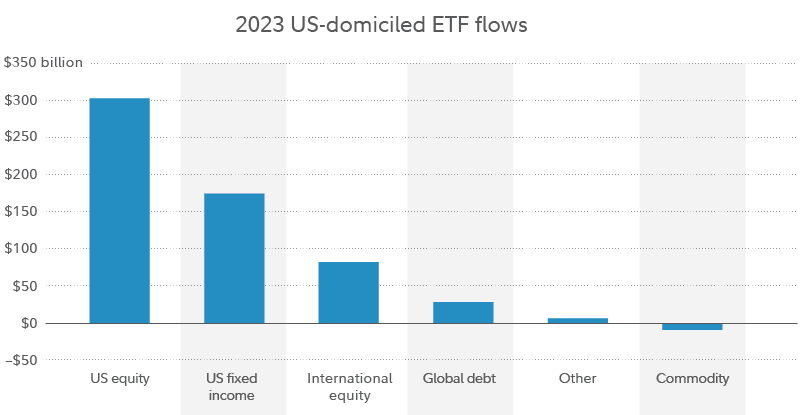

Największy napływ nowych środków inwestycyjnych, wynoszący ok. 300 mld USD, zaobserwowano w przypadku funduszy ETF na amerykański rynek akcji przez cały rok 2023. Na drugim miejscu znalazły się fundusze ETF na obligacje o stałym dochodzie (fixed income), z napływem rzędu 170 mld USD. Trzecie miejsce na podium zajmuje szeroki rynek akcji międzynarodowych, z napływem rzędu ok. 80 mld USD. Jedynym rodzajem aktywów, który zanotował odpływ łącznego zainwestowanego kapitału, są fundusze oparte na surowcach.

Źródło: Fidelity

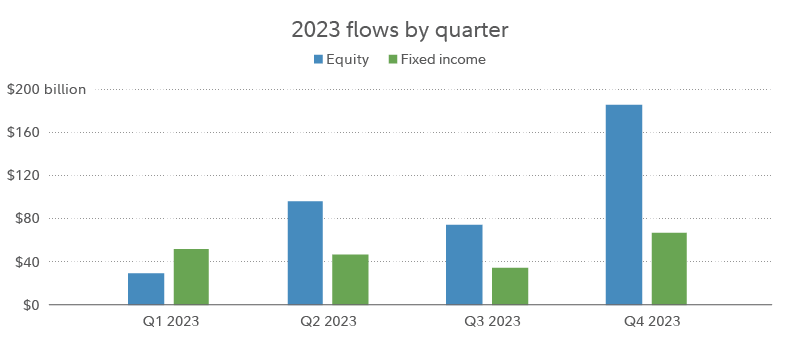

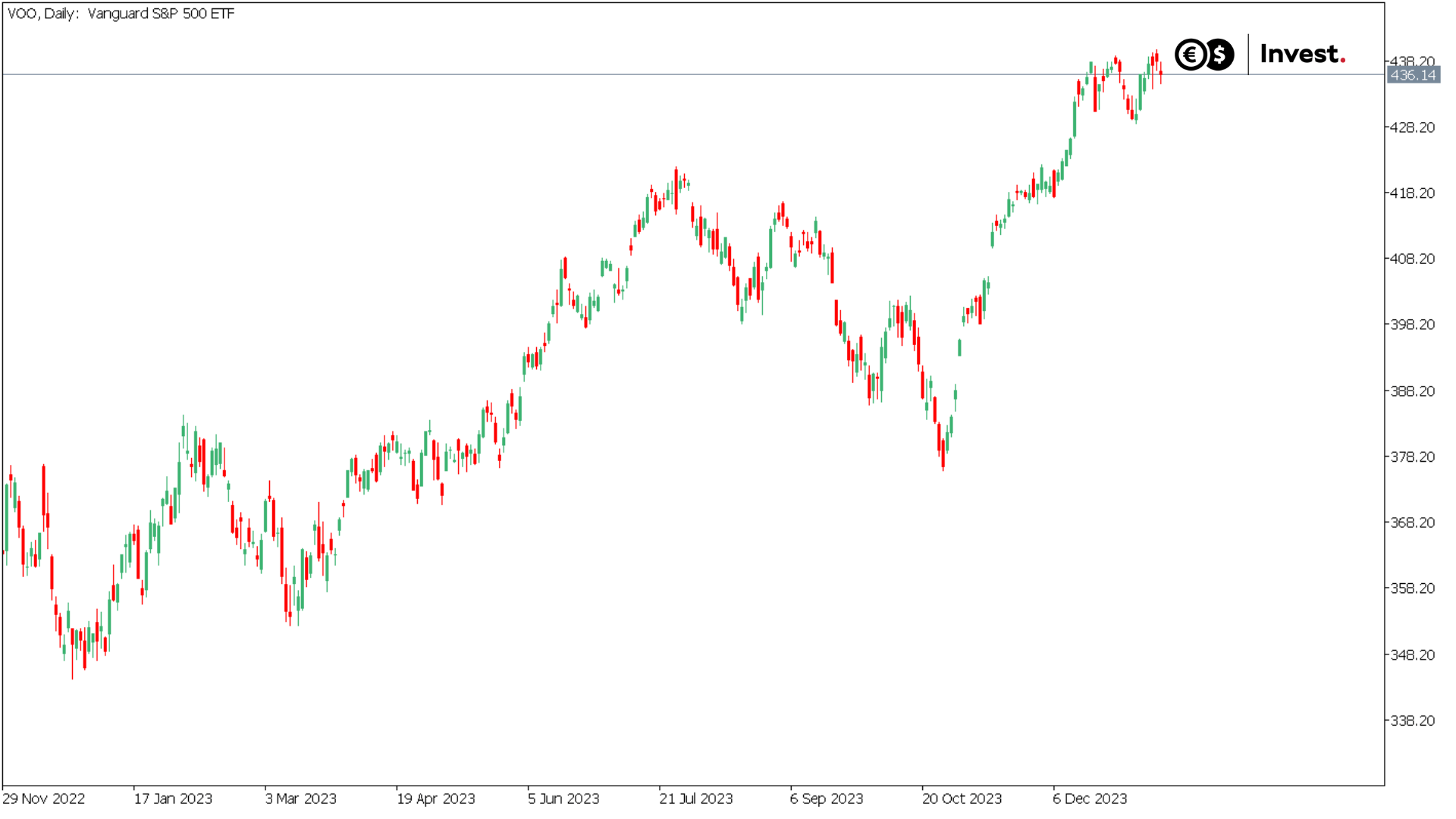

Co może wydawać się interesujące, w ostatnim kwartale 2023 r. zaobserwowaliśmy największą ilość zainwestowanego kapitału na rynku akcji. Największy napływ środków miał miejsce w funduszu Vanguard S&P 500 ETF (VOO), do którego wpłynęło aż 46,3 mld USD. Wydaje się, że napływ środków z funduszy ETF stanowił jeden z kluczowych źródeł wzrostu wartości całego indeksu o ponad 20 proc. w 2023 r.

Źródło: Fidelity

Źródło: Conotoxia MT5, VOO, Daily

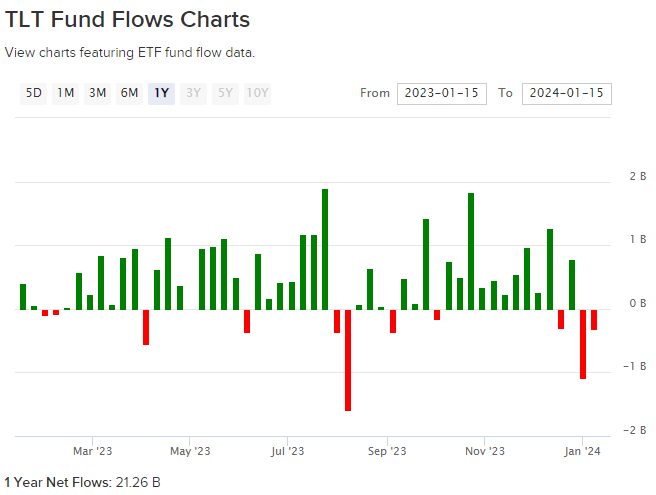

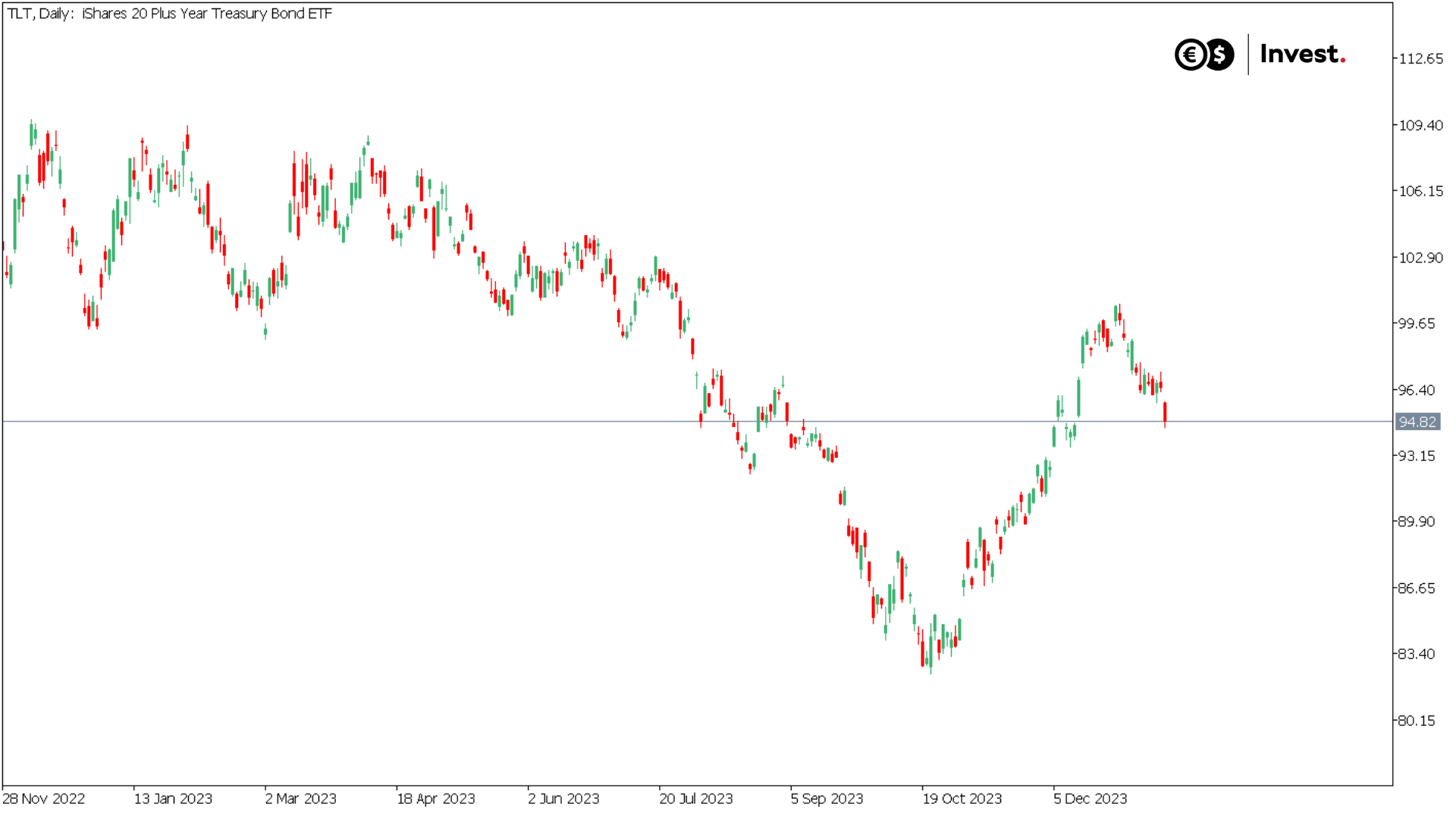

W przypadku obligacji największym napływem nowych środków cieszył się fundusz iShares 20 Plus Year Treasury Bond ETF (TLT) – 21 mld USD w 2023 r. ETF ten daje inwestorom możliwość inwestycji w długoterminowe obligacje skarbowe Stanów Zjednoczonych, których największym czynnikiem wzrostu, bądź spadku są zmiany stóp procentowych w Stanach Zjednoczonych. Zdaje się, że coraz mocniej rynek wycenia pierwsze obniżki stóp procentowych przez Fed, które prawdopodobnie doprowadziłyby do wzrostów na cenie tego funduszu. Mimo to w ciągu ostatnich 2 tygodni widzimy chwilowy odpływ kapitału z tego funduszu.

Źródło: VettaFi

Źródło: Conotoxia MT5, TLT, Daily

Gdzie obecnie napływa kapitał inwestycyjny?

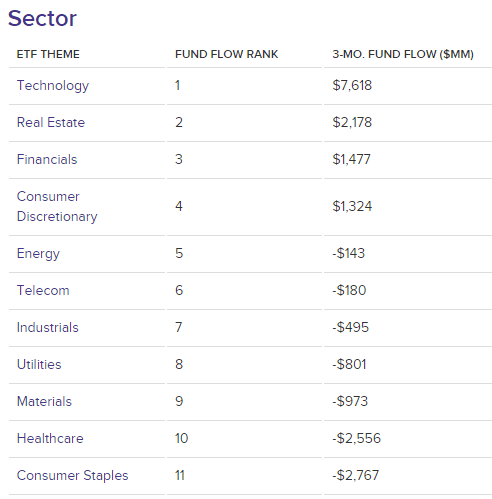

Bez wątpienia branżą, która przyciągnęła najwięcej kapitału w ciągu ostatnich 3 miesięcy, jest sektor technologiczny, głównie dzięki postępowi w dziedzinie sztucznej inteligencji, z napływem aż 7,6 mld USD nowych środków. Co rzadko się zdarza, na drugim miejscu znajduje się branża nieruchomości amerykańskich, z napływem 2,2 mld USD. Wydaje się, że podobnie jak w przypadku wzrostu napływów do obligacji rynek zaczyna wliczać w cenę spodziewany spadek stóp procentowych w najbliższej przyszłości. Zauważamy natomiast największy odpływ kapitału w sektorze handlu detalicznego (spadek o 2,8 mld USD).

Źródło: VettaFi

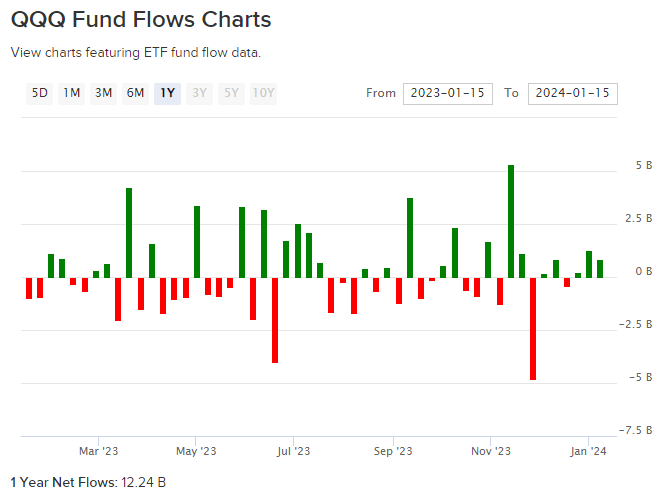

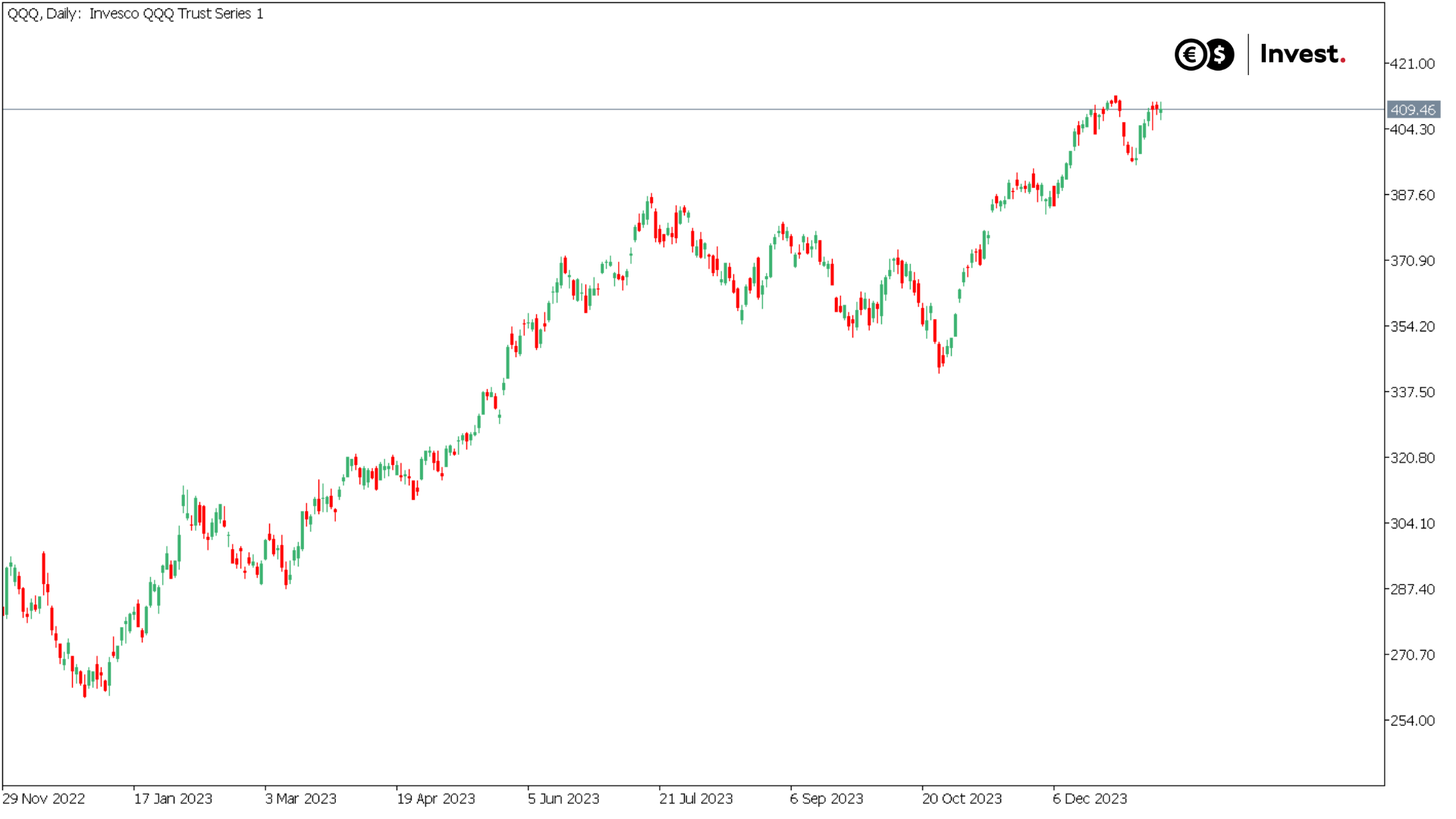

Najchętniej wybieranym funduszem przez inwestorów, do którego napłynęła największa ilość środków związanych z technologicznym rozwojem sztucznej inteligencji, jest Invesco QQQ Trust Series 1 (QQQ). Umożliwia on inwestorom ekspozycję na indeks Nasdaq 100. Zatem wydaje się, że w kontekście dalszego rozwoju hossy sztucznej inteligencji, szczególnie ten indeks może zyskiwać, stając się jednym z pierwszych wyborów inwestorów, co zauważamy w ciągu ostatnich 3 tygodni, w których napływają nowe środki do funduszu.

Źródło: VettaFi

Źródło: Conotoxia MT5, QQQ, Daily

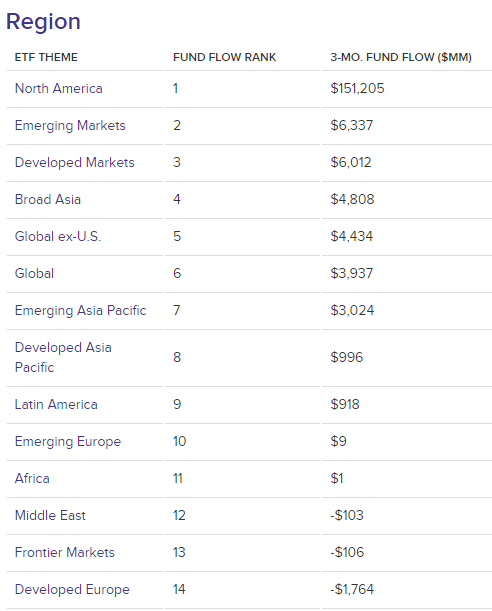

Analizując najnowsze przepływy kapitału między regionami, zauważamy, że praktycznie cały świat kieruje swoją uwagę na Stany Zjednoczone, do których napłynęło 151 mld USD nowych środków. Na drugim miejscu, ale z nieporównywalną wartością, znajduje się region funduszy ETF na rynki wschodzące (napływ 6,3 mld USD), a następnie fundusze ETF na rynki rozwinięte (napływ 6 mld USD). Jednak mimo pozytywnej tendencji na globalnym rynku akcji, zauważamy odpływ kapitału z funduszy na rozwinięte rynki europejskie, rzędu 1,8 mld USD.

Źródło: VettaFi

Wnioski

W roku 2023 inwestorzy najchętniej inwestowali na amerykańskim rynku akcji, z których to fundusze ETF zanotowały największy napływ nowych środków. W ostatnim kwartale ubiegłego roku najwięcej kapitału napłynęło do funduszu Vanguard S&P 500 ETF (VOO), stając się jednym z kluczowych czynników wzrostu wartości indeksu S&P 500 o ponad 20 proc. w 2023 r.

Drugim aktywem były fundusze ETF na obligacje Stanów Zjednoczonych. Fundusz iShares 20 Plus Year Treasury Bond ETF (TLT) zyskał najwięcej nowych środków w 2023 r., jednak w ostatnich dwóch tygodniach zauważamy chwilowy odpływ kapitału z tego funduszu.

Na giełdach akcji najwięcej kapitału w ostatnich 3 miesiącach przyciągnął sektor technologiczny, głównie dzięki postępowi w dziedzinie sztucznej inteligencji. Drugie miejsce zajęły nieruchomości amerykańskie, natomiast sektor handlu detalicznego zanotował największy odpływ kapitału. Wszystkie te przepływy zdają się wyceniać coraz mocniej pierwsze decyzje odnośnie obniżki stóp procentowych w Stanach Zjednoczonych.

Globalnie inwestorzy skierowali uwagę praktycznie tylko na Stany Zjednoczone. Fundusze ETF na rynki wschodzące był drugim najchętniej wybieranym, podczas gdy fundusze ETF na rozwinięte rynki europejskie praktycznie jako jedyne odnotowały odpływ kapitału w ostatnich miesiącach, co może być związane z narastającymi niepokojami stanu tamtych gospodarek.

Grzegorz Dróżdż, CAI MPW, Analityk Rynków Finansowych Conotoxia Ltd. (usługa inwestycyjna Cinkciarz.pl)

Powyższa publikacja handlowa nie stanowi rekomendacji inwestycyjnej ani informacji rekomendującej lub sugerującej strategię inwestycyjną w rozumieniu Rozporządzenia (UE) nr 596/2014 z dnia 16 kwietnia 2014 r. Została ona sporządzona w celach informacyjnych i nie powinna stanowić podstawy do podejmowania decyzji inwestycyjnych. Ani autor opracowania, ani Conotoxia Ltd. nie ponoszą odpowiedzialności za decyzje inwestycyjne podjęte na podstawie informacji zawartych w niniejszej publikacji. Kopiowanie bądź powielanie niniejszego opracowania bez pisemnej zgody Conotoxia Ltd. jest zabronione.

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. 71.98% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD u niniejszego dostawcy CFD. Zastanów się, czy rozumiesz, jak działają kontrakty CFD i czy możesz pozwolić sobie na wysokie ryzyko utraty pieniędzy.