Średnie kroczące są narzędziem statystycznym wykorzystywanym do analizy wykresów giełdowych na rynku inwestycyjnym. Ich głównym celem jest łagodzenie krótkoterminowych fluktuacji oraz podkreślanie długoterminowych trendów lub wzorców w danych. Staramy się odpowiedzieć na pytania: czym dokładnie są, jak często przecinają się z wykresem na indeksach S&P 500 (US500), Nasdaq 100 (US100) i Dax 40 (DE40), czego możemy się po nich spodziewać, a także w jaki sposób mogą nam pomóc w podejmowaniu decyzji inwestycyjnych zgodnie z teorią „powrotu do średniej" (ang. The mean reversion theory).

Spis treści:

- Czym jest średnia krocząca SMA?

- Jak często średnie kroczące przecinają się na wykresie indeksów SPX, Nasdaq 100 i DAX 40?

- Jak wykorzystać średnie kroczące w naszym tradingu? Teoria powrotu do średniej

Czym jest średnia krocząca SMA?

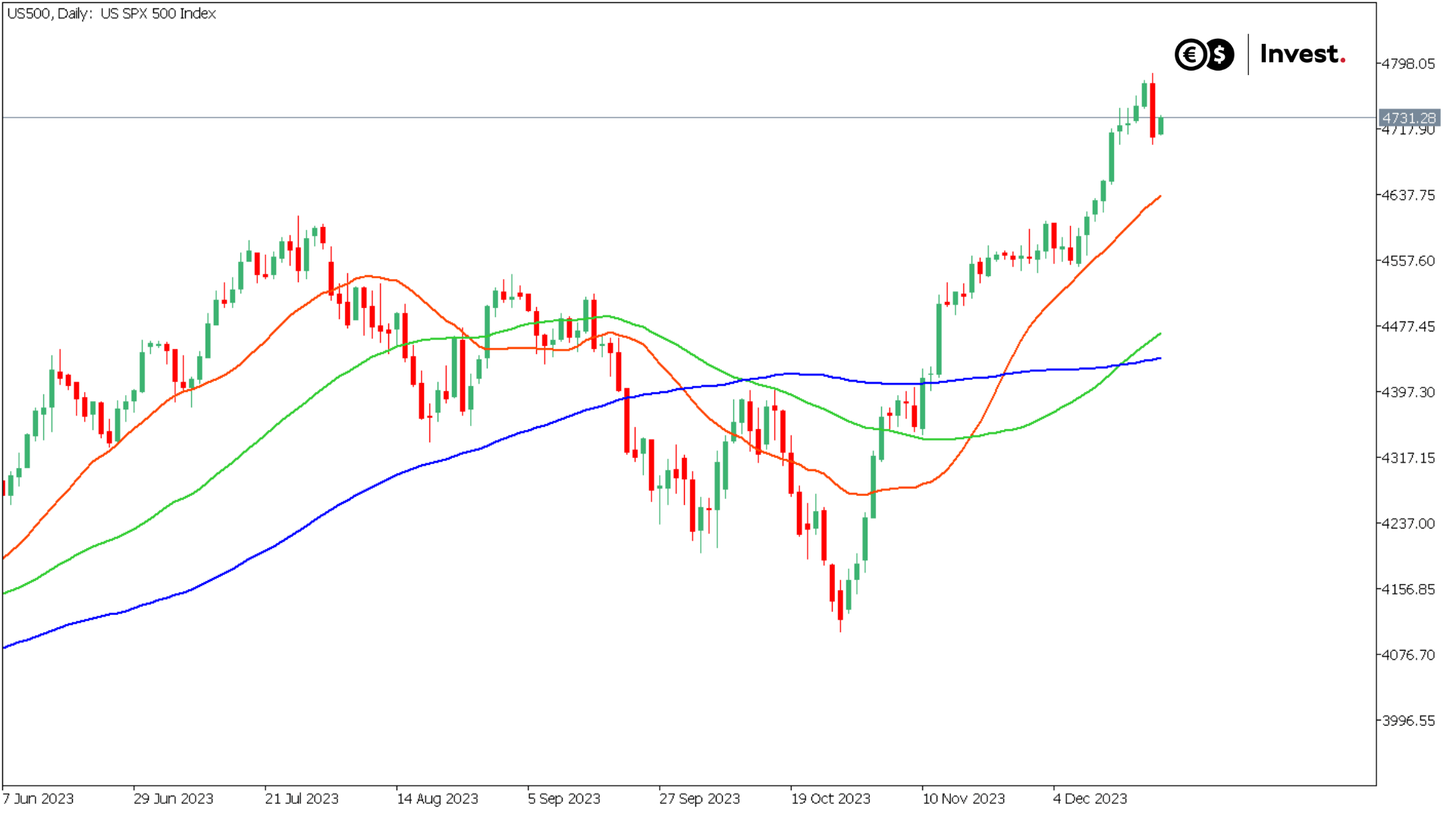

Prosta średnia krocząca (SMA) to jedna z podstawowych metod analizy technicznej używana na rynkach finansowych, w tym na indeksach giełdowych. SMA oblicza średnią wartość cen danego instrumentu finansowego w określonym czasie, wyrażając ją w formie linii na wykresie (patrz poniżej). Jest to narzędzie służące do wygładzania krótkoterminowych fluktuacji cen i uwydatniania długoterminowych trendów.

Źródło: Conotoxia MT5, US500, Daily

Przyjrzymy się trzem rodzajom średnich kroczących, znanych jako SMA20 (kolor czerwony), SMA50 (kolor zielony) i SMA100 (kolor niebieski) na dziennym interwale czasowym.

SMA jest powszechnie stosowana do identyfikowania trendów oraz poziomów wsparcia i oporu. W analizie technicznej inwestorzy często porównują różne okresy SMA (na przykład 20-dniową i 100-dniową) w celu uzyskania różnych perspektyw na krótko- i długoterminowe trendy cenowe. Warto jednak pamiętać, że SMA ma swoje ograniczenia i nie zawsze dostarcza pełnej informacji o rynkowej dynamice, co postaramy się przybliżyć.

Jak często średnie kroczące przecinają się na wykresie indeksów SPX, Nasdaq 100 i DAX 40?

Analizując dane dotyczące kursów głównych indeksów od 1971 r., zauważamy, że w przypadku indeksu S&P 500, przez 61,4 proc. czasu utrzymywał się on powyżej średniej kroczącej SMA20, przez 65,1 proc. czasu powyżej SMA50 i przez 69,8 proc. czasu powyżej SMA100. Przez większość czasu, niezależnie od przyjętej średniej kroczącej, obserwowaliśmy zatem krótkoterminowy, średnioterminowy i długoterminowy trend wzrostowy.

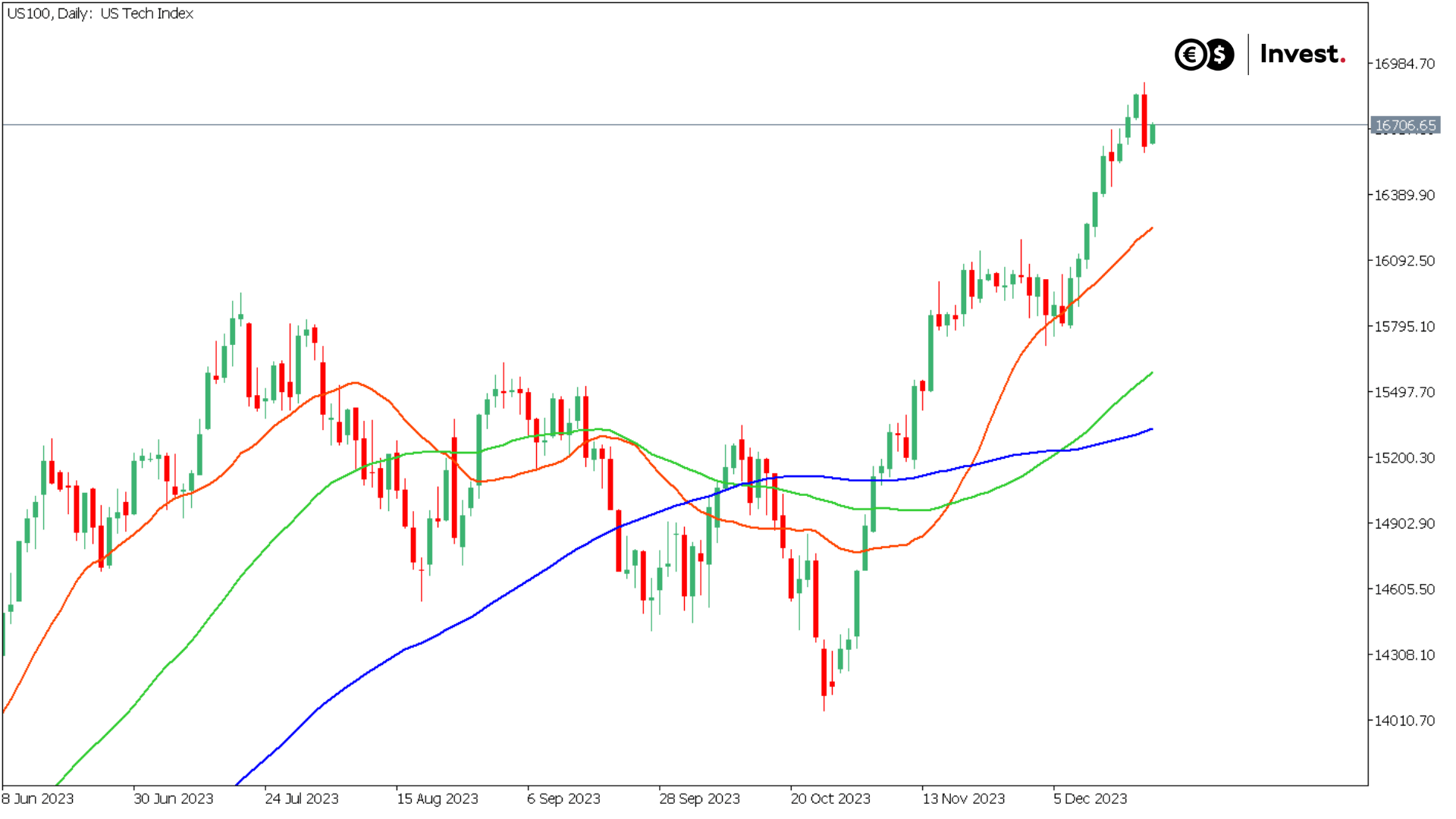

W przypadku amerykańskiego technologicznego indeksu Nasdaq 100 dla średniej kroczącej:

- SMA20 przez 61,4 proc. czasu obserwowaliśmy trend wzrostowy;

- SMA50 przez 65,1 proc. czasu obserwowaliśmy trend wzrostowy;

- SMA100 przez 69,8 proc. czasu obserwowaliśmy trend wzrostowy.

Źródło: Conotoxia MT5, US100, Daily

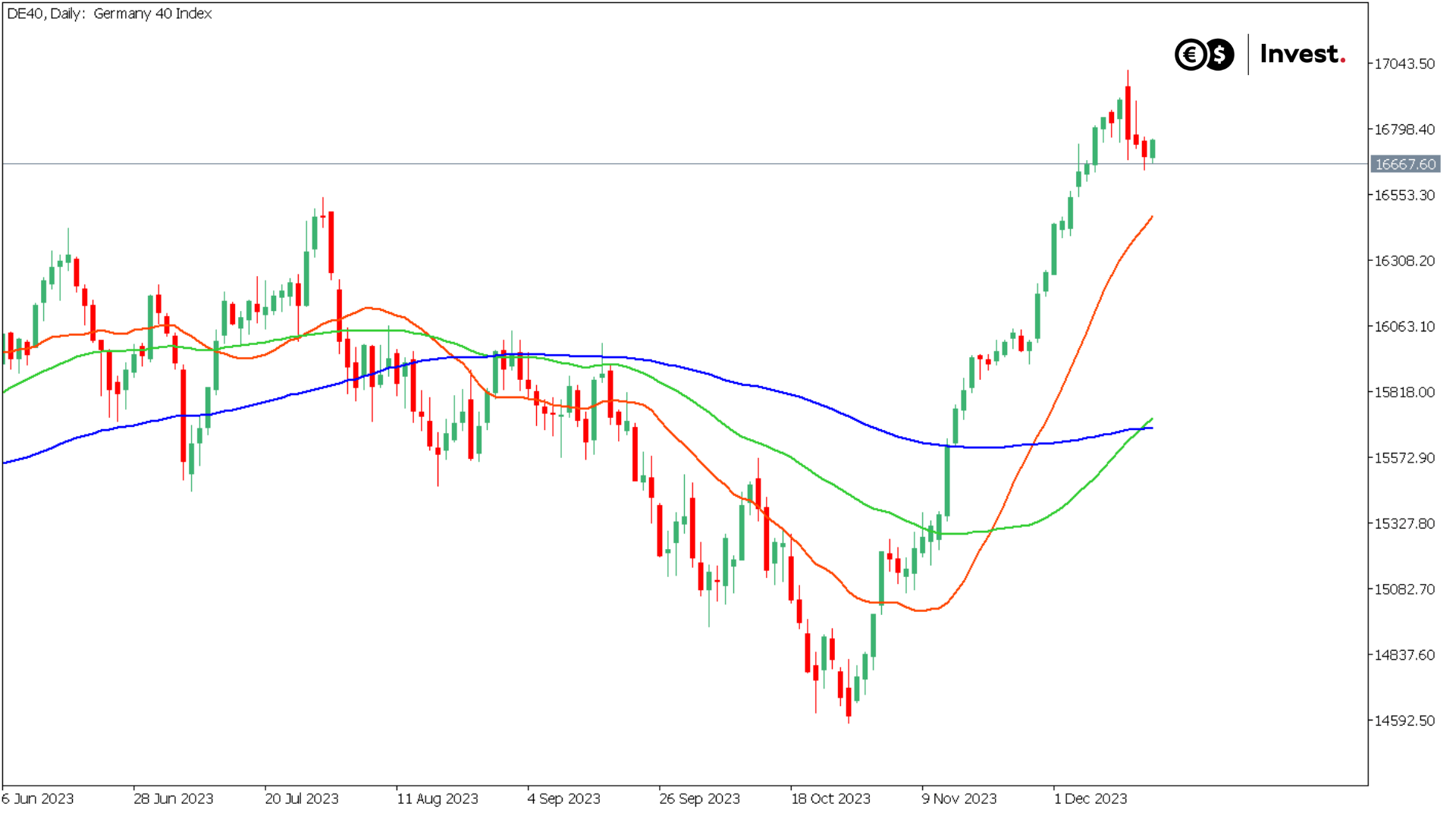

W przypadku niemieckiego indeksu DAX 40 dla średniej kroczącej:

- SMA20 przez 79,2 proc. czasu obserwowaliśmy trend wzrostowy;

- SMA50 przez 82,8 proc. czasu obserwowaliśmy trend wzrostowy;

- SMA100 przez 84,5 proc. czasu obserwowaliśmy trend wzrostowy.

Oznaczałoby to, że indeks DAX 40 charakteryzował się największą tendencją do utrzymywania się w trendzie wzrostowym. Można także interpretować, że ten indeks wykazywał największą skłonność do odbijania się od średnich kroczących, co sugeruje, że te ostatnie mogą być relatywnie istotne w analizie technicznej tego indeksu, a ich przecięcie może doprowadzać do największych względnie spadków.

Źródło: Conotoxia MT5, DE40, Daily

Krótkoterminowa średnia krocząca SMA20 wykazywała tendencję do przecinania się na zamknięcie sesji średnio co 9 sesji giełdowych dla wszystkich trzech indeksów.

Średnioterminowa średnia krocząca SMA50 przecinała się średnio co 45 dni dla indeksu S&P 500, 50 dni dla Nasdaq 100 i 47 dni dla DAX 40.

Długoterminowa średnia krocząca SMA100 przecinała się na zamknięcie sesji średnio co 105 dni w przypadku indeksu S&P 500, najdłużej dla Nasdaq 100 co 119 dni i najczęściej dla DAX 40 co 92 dni.

Stąd zamknięcie się danej sesji poniżej bądź powyżej średnio i długoterminowych średnich kroczących wydaje się ważnym wskaźnikiem do możliwych zmian trendów giełdowych.

Jak wykorzystać średnie kroczące w naszym tradingu? Teoria powrotu do średniej

Teoria „powrotu do średniej" (ang. The Mean Reversion Theory) jest koncepcją finansową opisującą tendencję cen lub wskaźników do dążenia do swojej historycznej średniej wartości w czasie. Według tej teorii, jeśli cena danego instrumentu finansowego znacznie odbiega od swojej średniej, istnieje tendencja do powrotu w kierunku tej średniej.

Teoria ta opiera się na założeniu, że rynki finansowe i ceny aktywów podlegają okresowym wahaniom, ale w dłuższej perspektywie czasowej mają tendencję do powrotu do pewnego ustalonego punktu równowagi, który można określić jako średnią. To zjawisko dotyczy różnych aktywów finansowych, takich jak akcje, indeksy czy waluty.

Mechanizm ten może być wynikiem różnych czynników, takich jak reakcje rynkowe na wiadomości, zmiany sentymentu inwestorów czy po prostu przypadkowe wahania rynkowe. Inwestorzy wykorzystujący teorię powrotu do średniej starają się zidentyfikować momenty, kiedy cena jest znacznie powyżej lub poniżej średniej historycznej, zakładając, że wkrótce dojedzie do powrotu do tego punktu. Jak możemy wykorzystać ją w tradingu?

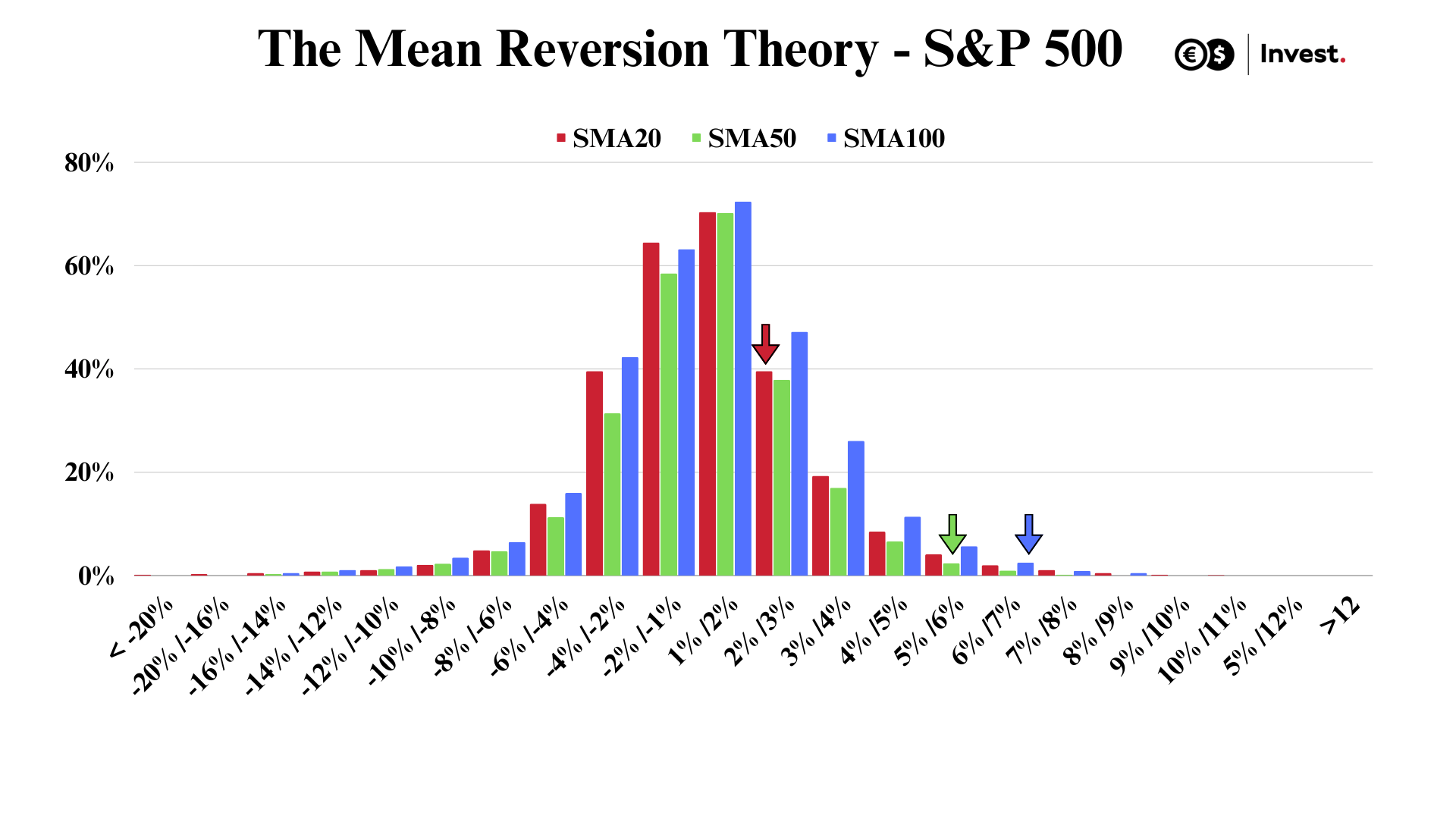

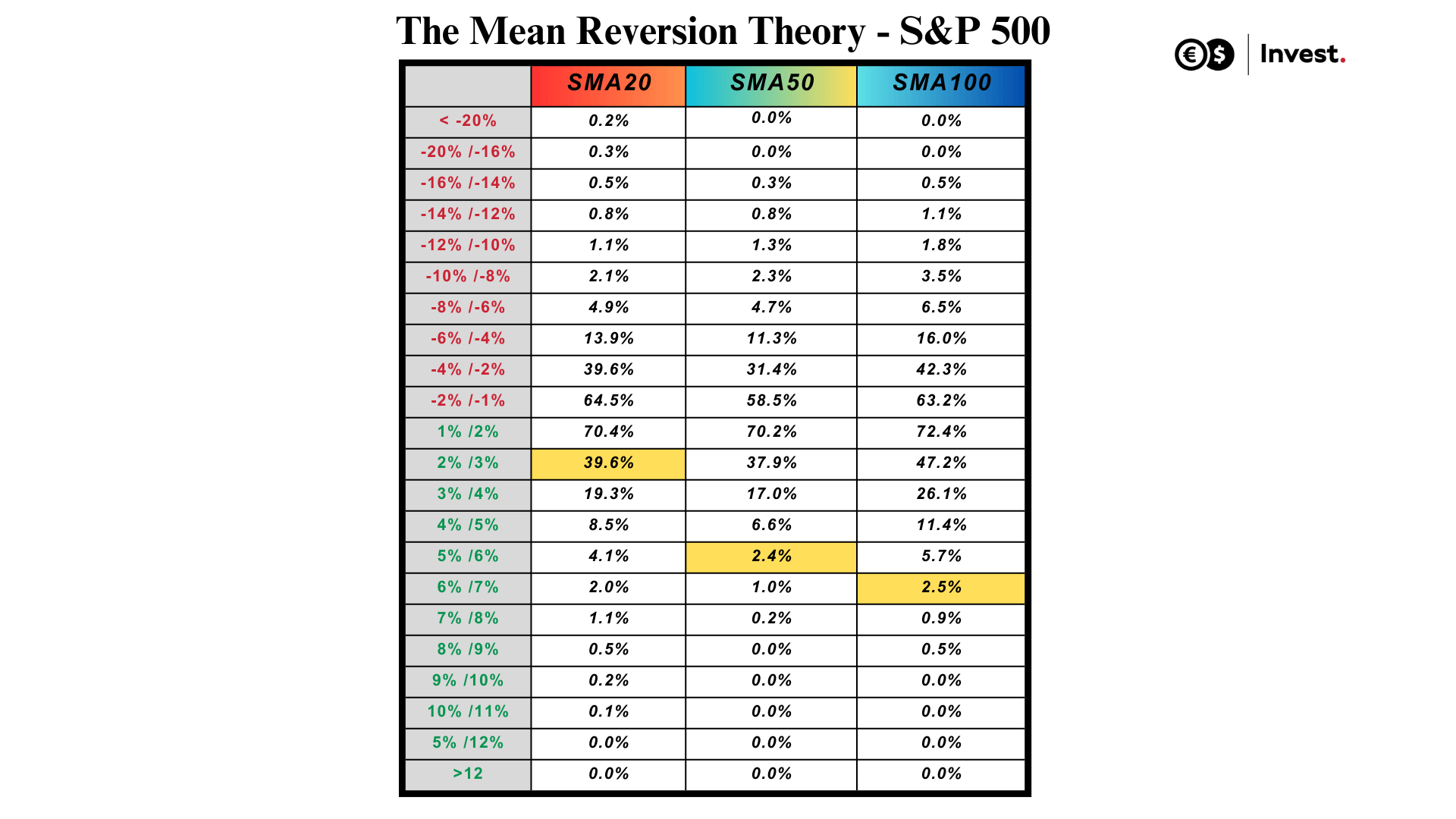

W tym celu posłużymy się rozkładem odchylenia od średniej, by określić historyczne prawdopodobieństwo danego powrotu do średniej. W przypadku indeksu S&P 500 obrazuje się ono następująco:

Źródło: Analiza własna Conotoxia

Źródło: Analiza własna Conotoxia

Jak interpretować te dane? Przyjrzyjmy się przykładowi obecnych odchyleń od średnich kroczących SMA dla indeksu S&P 500, który obecnie notuje wzrost o 2,1 proc. ponad średnią kroczącą SMA 20, 5,9 proc. powyżej SMA 50 i 6,6 proc. powyżej SMA 100. To oznacza, że historycznie indeks był oddalony o podobne lub większe wartości w 39,6 proc. przypadków dla SMA 20, w zaledwie 2,4 proc. przypadków dla SMA 50 oraz 2,5 proc. przypadków dla SMA 100.

Takie dane sugerują, że istnieje historyczne prawdopodobieństwo odwrotu, wynoszące odpowiednio 60,4 proc. dla SMA 20, aż 97,6 proc. dla SMA 50 i 97,5 proc. dla SMA 100. To z kolei oznacza, że istnieje dość wysoka szansa na powrót do średniej w najbliższej przyszłości, biorąc pod uwagę wcześniejsze zachowanie się indeksu.

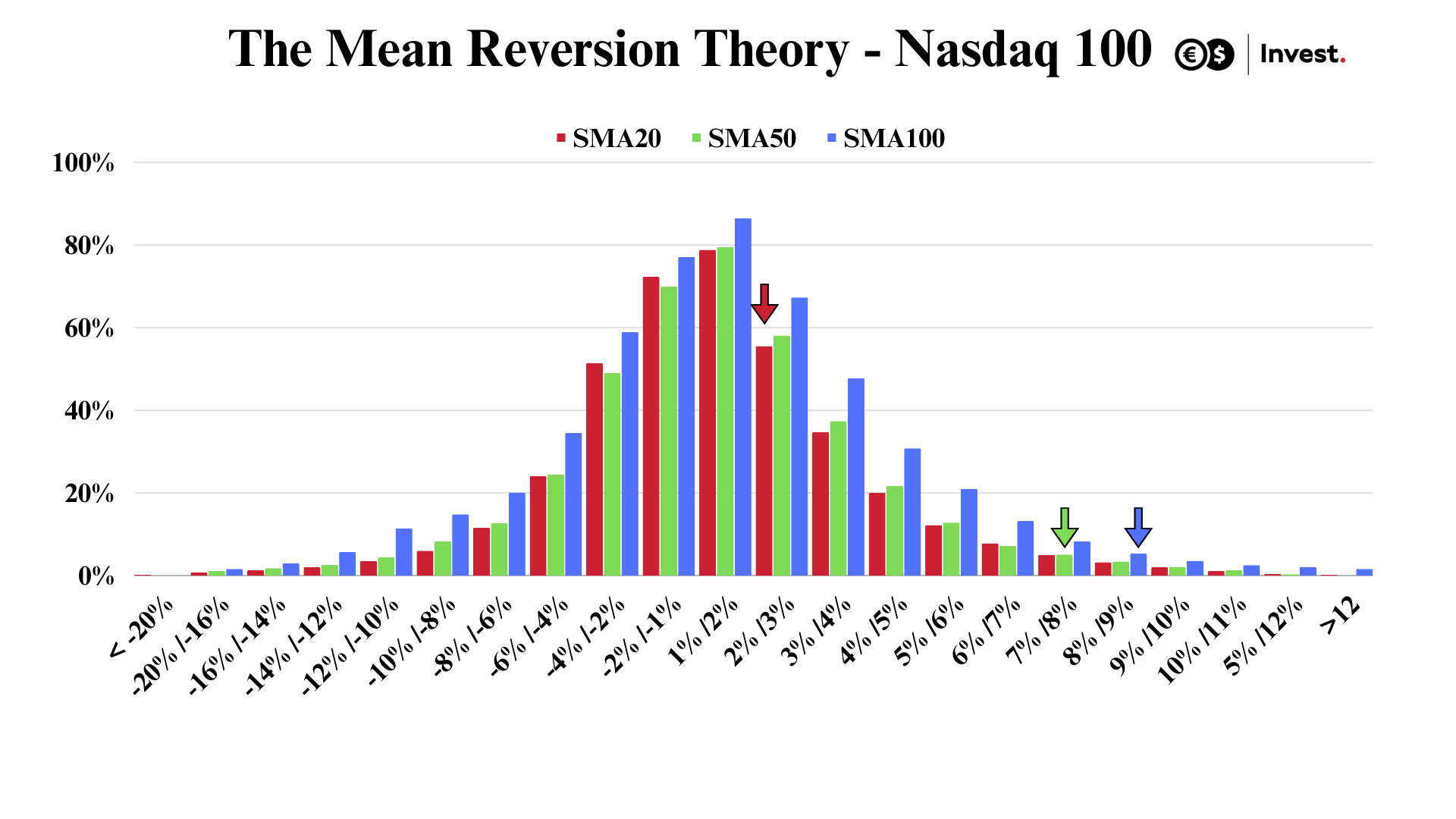

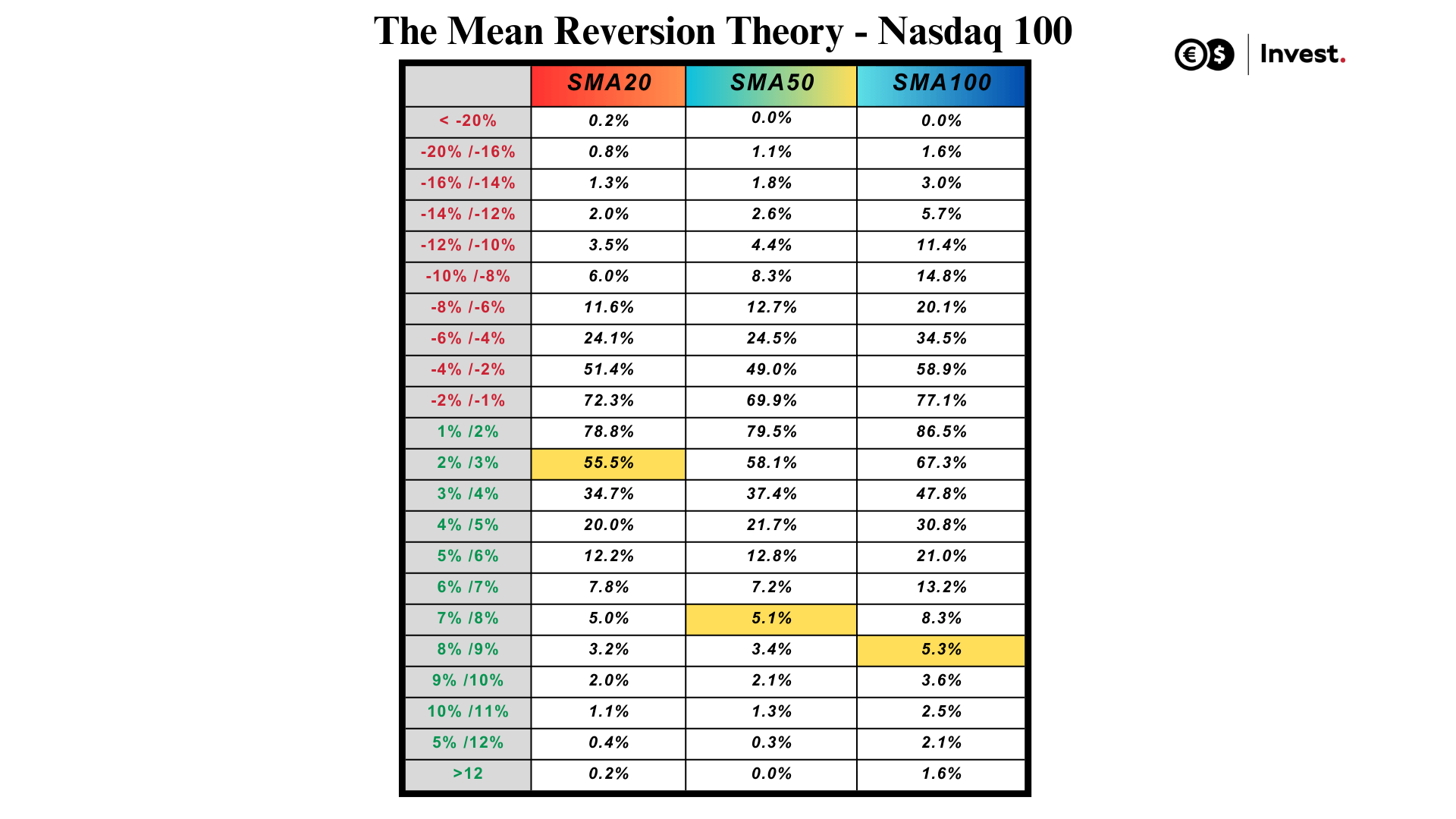

W przypadku technologicznego indeksu Nadaq 100 rozkład odchyleń od średniej kroczącej obrazuje się następująco:

Źródło: Analiza własna Conotoxia

Źródło: Analiza własna Conotoxia

Nasdaq 100 jest odchylony o 2,8 proc. od średniej kroczącej SMA20. Takie odchylenie, bądź wyższe zdarzało się w 55,5 proc. przypadków (prawdopodobieństwo powrotu do SMA20 44,5 proc.). 7,3 proc. od SMA50 (prawdopodobieństwo powrotu do SMA50, aż 94,9 proc.) oraz o 8,9 proc. od SMA100 (prawdopodobieństwo powrotu do SMA100 94,7 proc.).

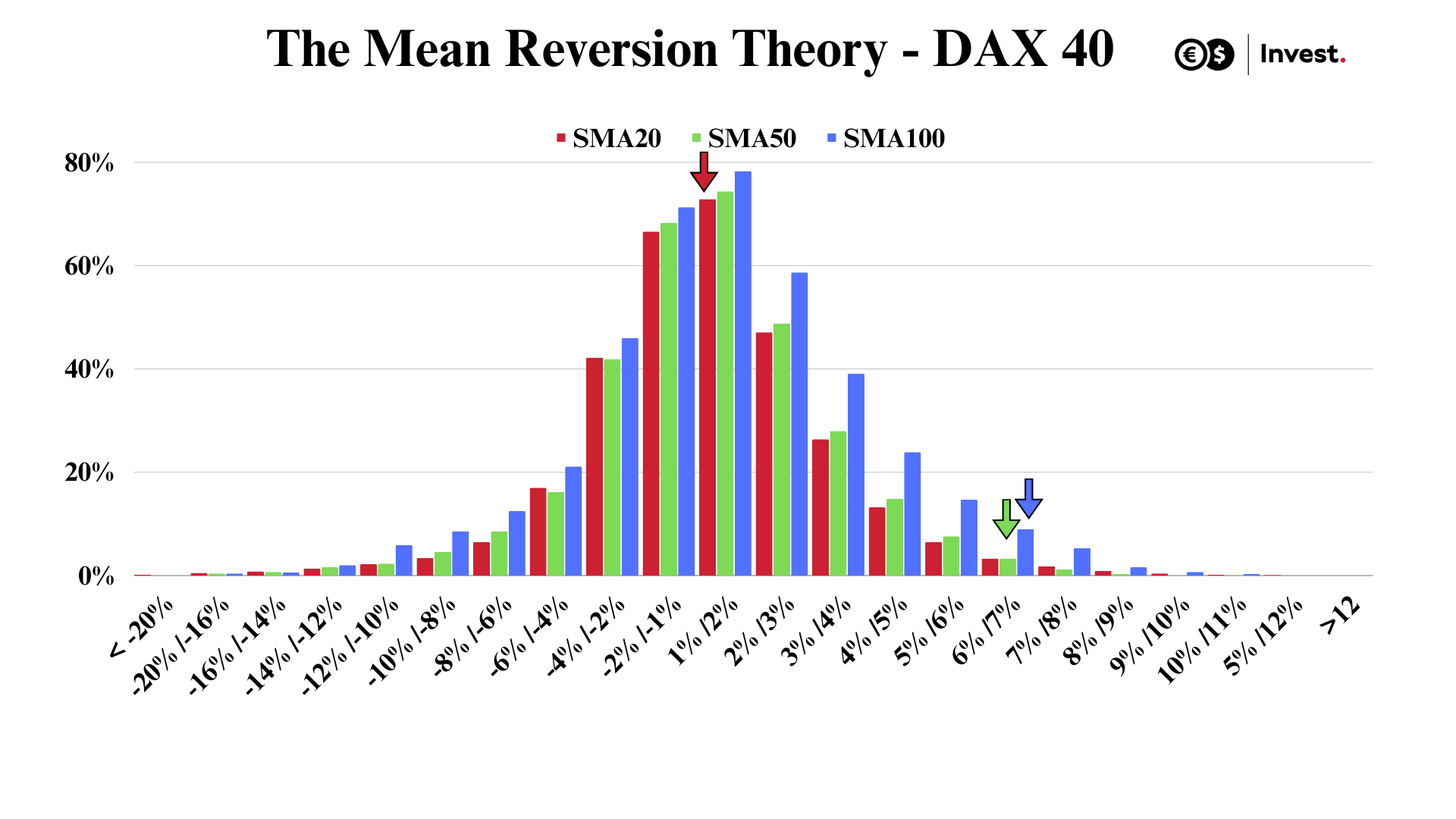

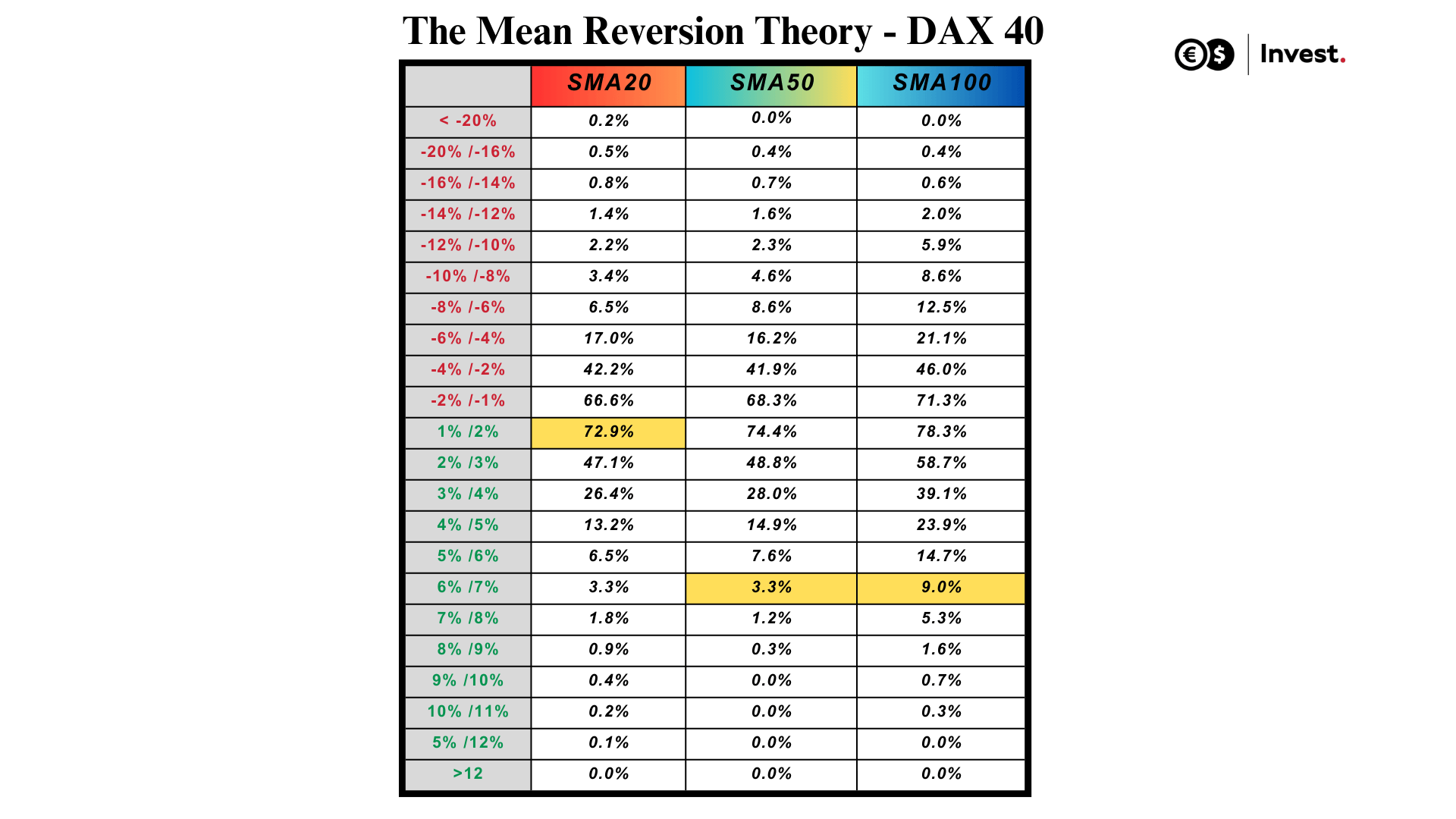

Dla niemieckiego indeksu DAX40 rozkład ten wygląda następująco:

Źródło: Analiza własna Conotoxia

Źródło: Analiza własna Conotoxia

Należy jednak pamiętać, że średnia krocząca podlega ciągłym zmianom, dlatego strategia oparta wyłącznie na łapaniu od niej odchyleń może nie przynieść pożądanych efektów. Zmiana średniej w czasie może wpłynąć na skuteczność takiej strategii. Dlatego to narzędzie powinno być traktowane jako dodatek do naszej strategii inwestycyjnej, pomagając nam lepiej określić odpowiedni moment wejścia na rynek, co z kolei może zwiększyć prawdopodobieństwo sukcesu. Nie powinno być wszakże stosowane jako samodzielny wskaźnik w tradingu.

Grzegorz Dróżdż, CAI MPW, Analityk Rynków Finansowych Conotoxia Ltd. (usługa inwestycyjna Cinkciarz.pl)

Powyższa publikacja handlowa nie stanowi rekomendacji inwestycyjnej ani informacji rekomendującej lub sugerującej strategię inwestycyjną w rozumieniu Rozporządzenia (UE) nr 596/2014 z dnia 16 kwietnia 2014 r. Została ona sporządzona w celach informacyjnych i nie powinna stanowić podstawy do podejmowania decyzji inwestycyjnych. Ani autor opracowania, ani Conotoxia Ltd. nie ponoszą odpowiedzialności za decyzje inwestycyjne podjęte na podstawie informacji zawartych w niniejszej publikacji. Kopiowanie bądź powielanie niniejszego opracowania bez pisemnej zgody Conotoxia Ltd. jest zabronione.

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. 71.98% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD u niniejszego dostawcy CFD. Zastanów się, czy rozumiesz, jak działają kontrakty CFD i czy możesz pozwolić sobie na wysokie ryzyko utraty pieniędzy.