Po okresie stagnacji na rynku giełdowych debiutów ostatnie miesiące przyniosły znaczące ożywienie tej sfery inwestycyjnej. Przełomowym momentem wydaje się zakończony 55-procentowym wzrostem wartości akcji już w pierwszym dniu notowań debiut Trump Media & Technology Group Corp., firmy założonej przez aktualnego kandydata na prezydenta Stanów Zjednoczonych. Podobnie efektowny start zanotowała znana platforma społecznościowa Reddit, której akcje podskoczyły o 48 proc. Te wydarzenia mogą sygnalizować początek nowej ery na rynku IPO, skłaniając do zastanowienia, czy inwestycje w debiuty giełdowe oferują solidne podstawy zysku, czy też stanowią ryzykowną grę.

Spis treści:

Czym jest IPO?

Debiut giełdowy, znany także jako Initial Public Offering (IPO), to proces, w którym firma po raz pierwszy oferuje swoje akcje do publicznego nabycia i zaczyna być notowana na giełdzie. Jest to przełomowy moment dla wielu przedsiębiorstw przechodzących ze statusu prywatnej spółki do spółki publicznej. Proces ten umożliwia firmie pozyskanie nowego kapitału od inwestorów giełdowych, co może być wykorzystane do finansowania dalszego rozwoju, inwestycji, spłaty zadłużenia czy realizacji innych celów biznesowych. Różnoraki charakter debiutów skłania, by przed przystąpieniem do któregokolwiek spośród nich zapoznać się z prospektem emisyjnym, z którego możemy dowiedzieć się szczegółowo m.in., jak spółka radziła sobie do tej porty, na co mają zostać przeznaczone środki z debiutu, jaka jest charakterystyka działalności spółki.

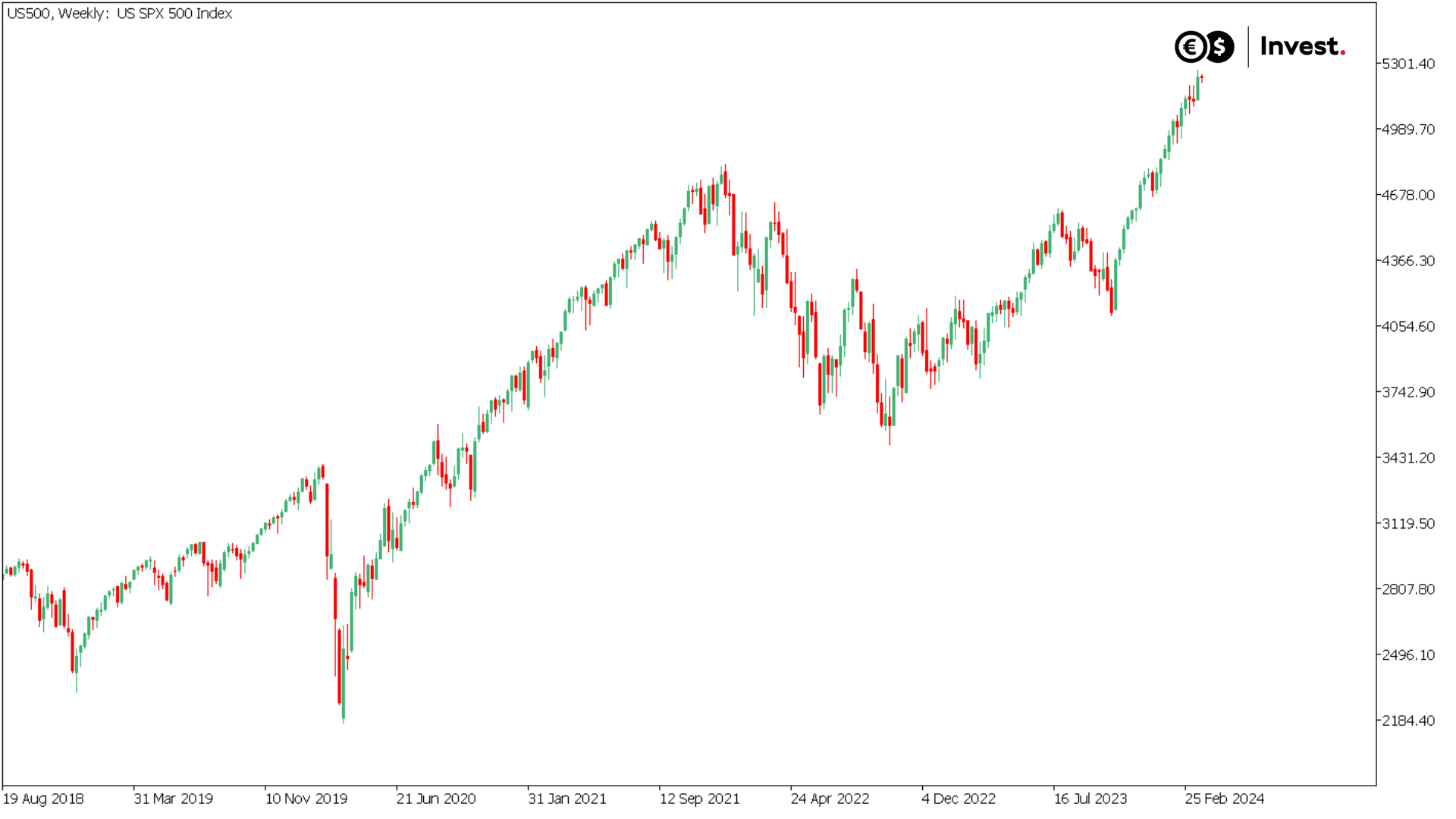

Wykres: Conotoxia MT5, US500, Weekly

Sytuacja na rynku debiutów giełdowych

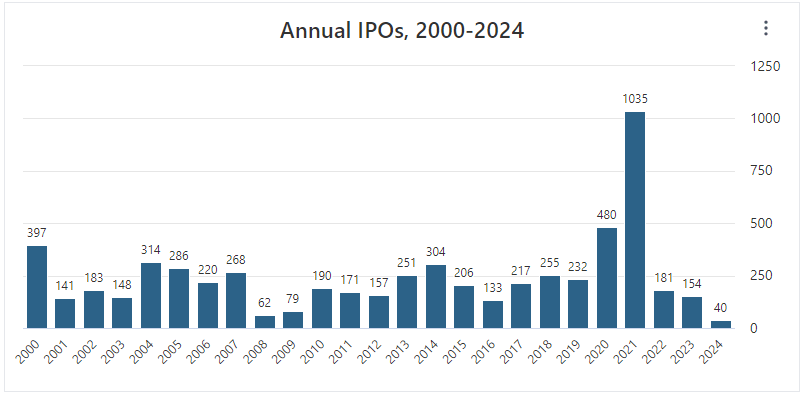

Rynek debiutów giełdowych cechuje się znaczną cyklicznością. Historia wielokrotnie udowadniała, że wzrost wycen indeksów giełdowych często pociąga za sobą falę nowych debiutów. To zjawisko znalazło szczególne potwierdzenie w 2021 r., kiedy to na głównych indeksach obserwowaliśmy historyczne szczyty. W przeciwieństwie, rok 2023 przyniósł najmniejszą liczbę debiutów giełdowych na amerykańskiej giełdzie od 2016 r. Wygląda na to, że bieżący rok ma szansę przełamać tę niekorzystną tendencję, zwłaszcza że większość głównych indeksów ustanowiła nowe rekordy.

Źródło: StockAnalysis

Czy warto inwestować w debiuty giełdowe?

Inwestowanie w debiuty giełdowe często jest równie obiecujące, co ryzykowne. Decyzja o zaangażowaniu kapitału w określony debiut giełdowy zawsze zależy od indywidualnej oceny debiutu. Poza możliwością uczestnictwa w rozwoju często innowacyjnych i dynamicznie rozwijających się firm, inwestorzy powinni być świadomi ryzyk związanych z takimi przedsięwzięciami. Debiuty giełdowe wiążą się z istotnym ryzykiem, które wynika z wysokiej zmienności cen, braku długiej historii działalności jako spółka publiczna oraz możliwości przeszacowania wartości firmy w momencie pierwszej oferty publicznej (IPO). Firmy te często wkraczają na rynek z ambitnymi planami, ale bez ustabilizowanej pozycji rynkowej czy przewidywalnych zysków może to utrudniać dokładną ocenę ich wartości. Co więcej, ograniczona dostępność informacji i potencjalne trudności w interpretacji dostępnych danych mogą zwiększyć ryzyko inwestycyjne.

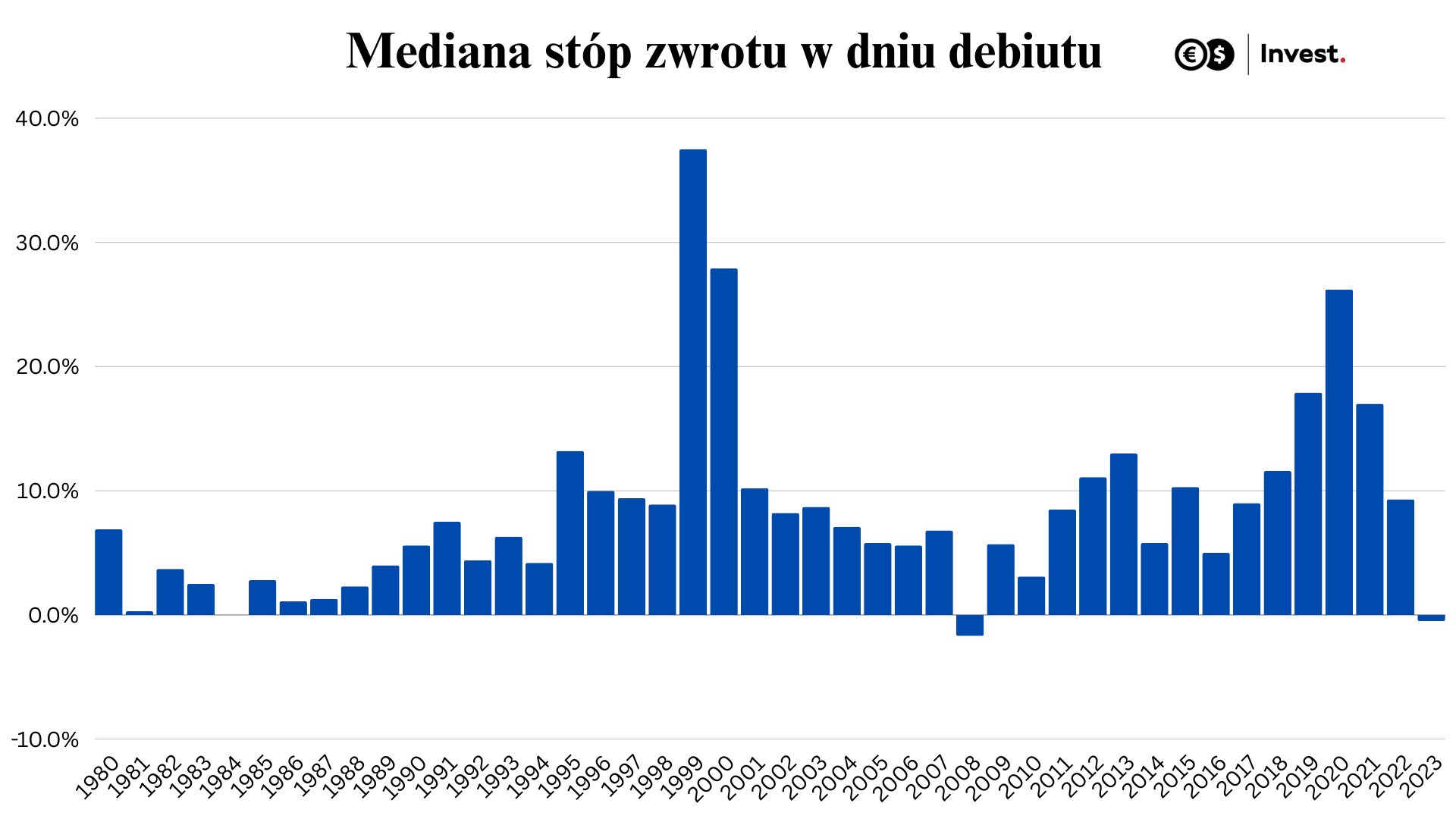

Analizując ogólny trend inwestycji w dniu debiutów giełdowych, zauważa się, że mediana zwrotów z akcji w dniu debiutu od roku 1980 wynosi 7 proc. Jednak rok 2023, który charakteryzował się najniższą liczbą debiutów w ostatnich latach, przyniósł również jedne z gorszych wyników w historii.

Źródło: Conotoxia opracowanie własne, Dane badanie Jay R. Ritter, Cordell Eminent Scholar, Eugene F., Warrington College of Business, University of Florida

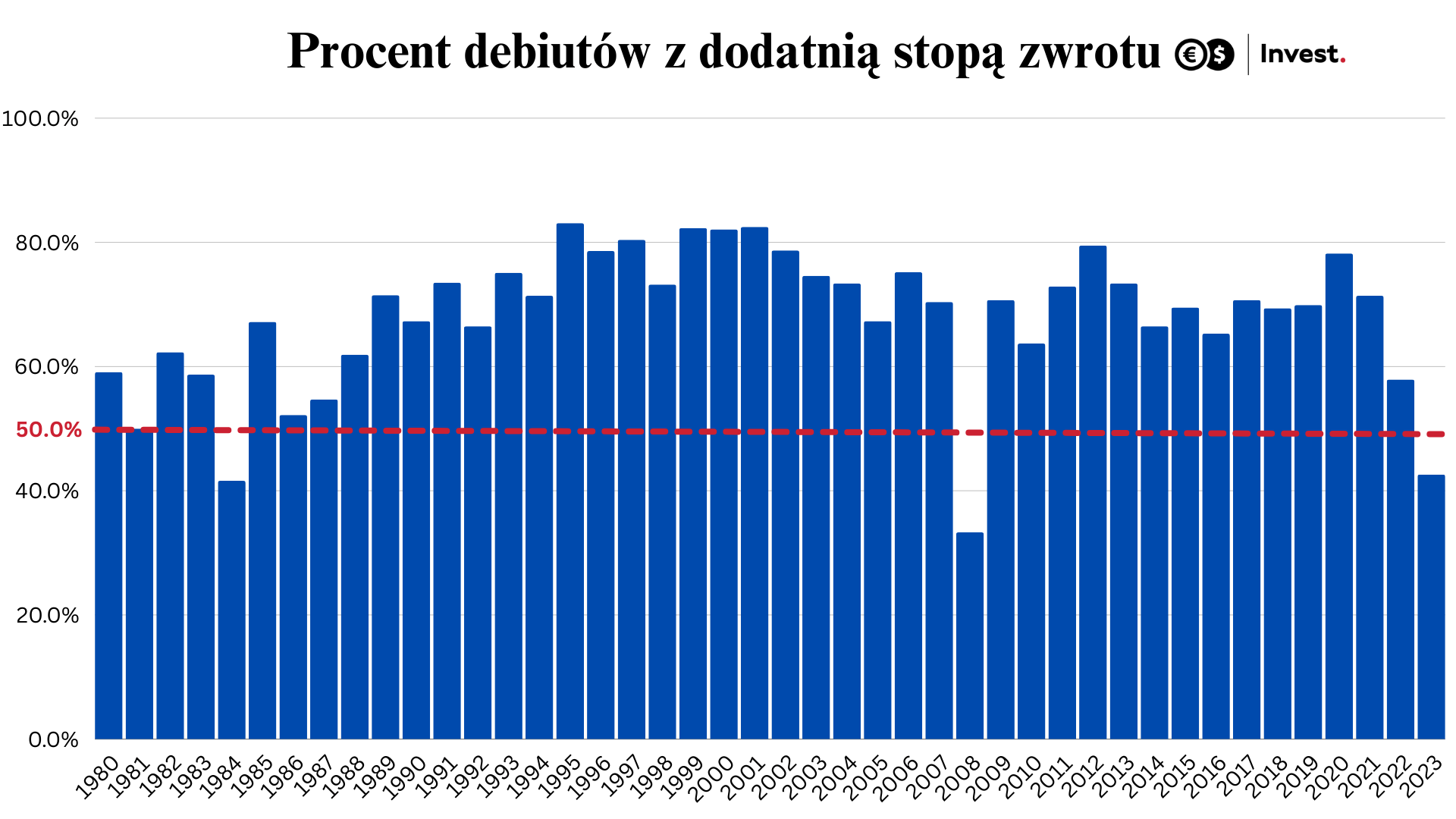

Jeśli przyjrzymy się, jaki odsetek debiutów giełdowych zakończył się pozytywną stopą zwrotu, to wieloletnia średnia prezentuje się bardzo optymistycznie i wynosi 70,6 proc. Ponownie pod tym względem rok 2023 okazał się jednym z gorszych w historii.

Źródło: Conotoxia opracowanie własne, Dane badanie Jay R. Ritter, Cordell Eminent Scholar, Eugene F., Warrington College of Business, University of Florida

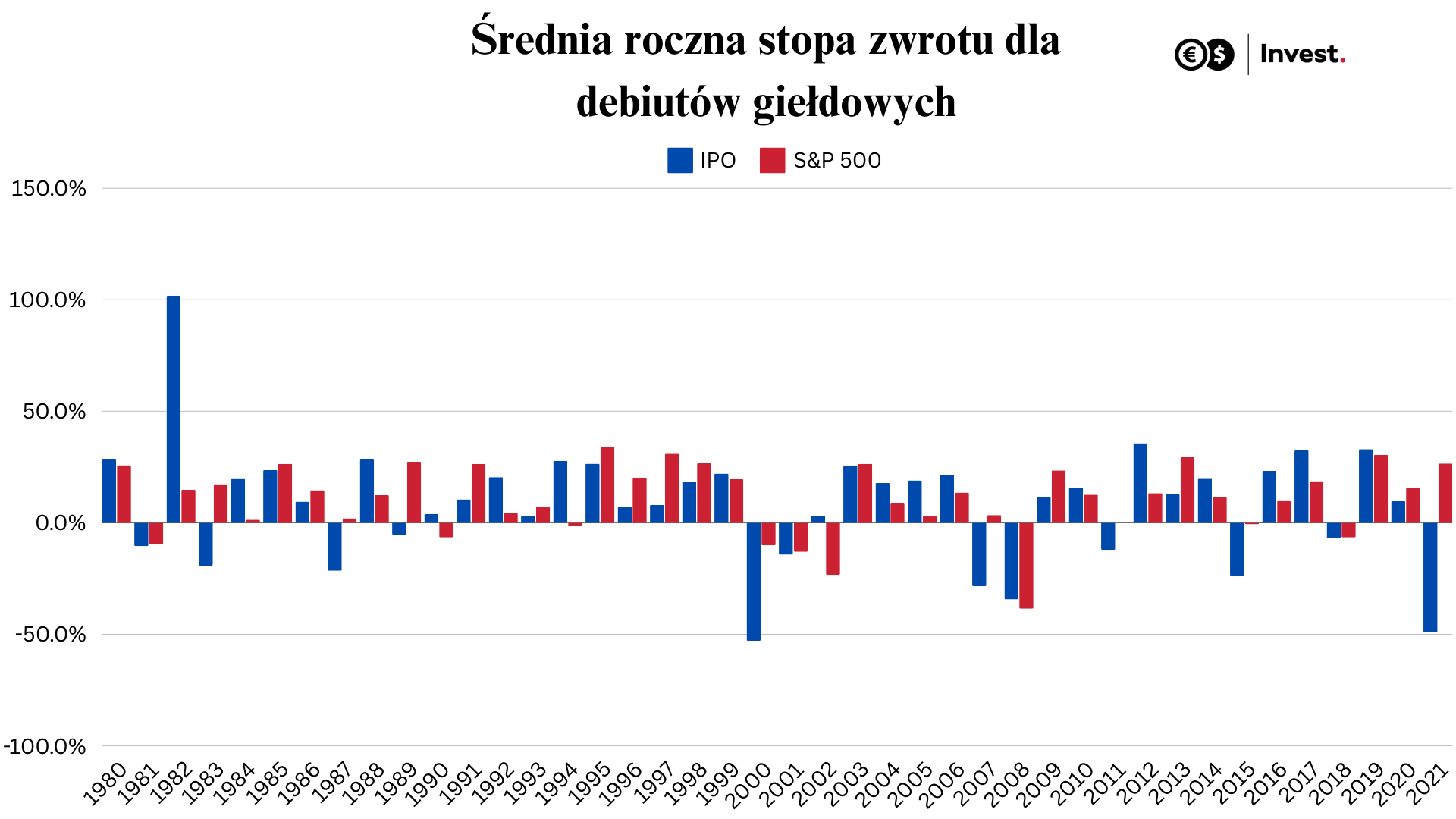

Czy jednak opłacało się historycznie zatrzymywać akcje dłużej niż jeden dzień po debiucie? Okazuje się, że średnio firmy osiągały pozytywną stopę zwrotu w ciągu pierwszego roku notowań, która wynosiła 6 proc. Niestety, nie jest to stopa zwrotu wyższa od średniorocznej stopy zwrotu głównego indeksu S&P 500, która w analizowanym okresie wynosiła 10 proc. Ponadto warto zauważyć, że w okresach gorszej koniunktury gospodarczej debiuty często osiągały wyniki gorsze niż rynek.

Źródło: Conotoxia opracowanie własne, Dane badanie Jay R. Ritter, Cordell Eminent Scholar, Eugene F., Warrington College of Business, University of Florida

Grzegorz Dróżdż, CAI MPW, Analityk Rynków Finansowych Conotoxia Ltd. (usługa inwestycyjna Cinkciarz.pl)

Powyższa publikacja handlowa nie stanowi rekomendacji inwestycyjnej ani informacji rekomendującej lub sugerującej strategię inwestycyjną w rozumieniu Rozporządzenia (UE) nr 596/2014 z dnia 16 kwietnia 2014 r. Została ona sporządzona w celach informacyjnych i nie powinna stanowić podstawy do podejmowania decyzji inwestycyjnych. Ani autor opracowania, ani Conotoxia Ltd. nie ponoszą odpowiedzialności za decyzje inwestycyjne podjęte na podstawie informacji zawartych w niniejszej publikacji. Kopiowanie bądź powielanie niniejszego opracowania bez pisemnej zgody Conotoxia Ltd. jest zabronione.

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. 71.98% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD u niniejszego dostawcy CFD. Zastanów się, czy rozumiesz, jak działają kontrakty CFD i czy możesz pozwolić sobie na wysokie ryzyko utraty pieniędzy.