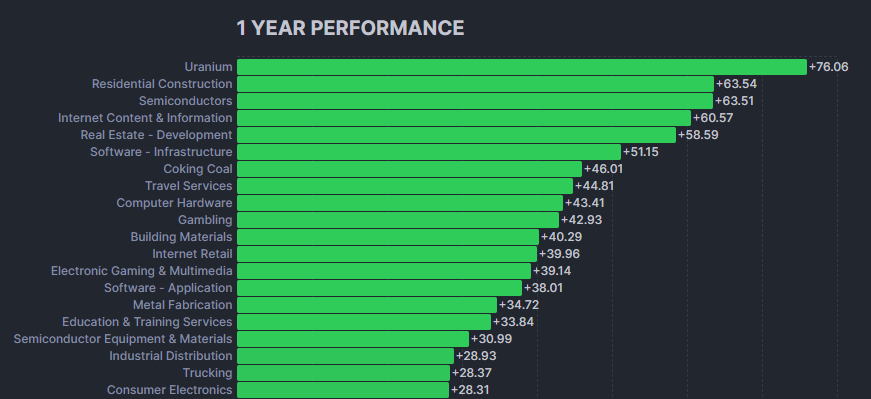

Obecny rok, mimo że jeszcze się nie skończył, możemy uznać za udany na amerykańskim rynku akcji. Główny indeks S&P 500 wzrósł o 18,7 proc. Wyniki poszczególnych branż jednak się różniły. Zdecydowanie najlepszą z nich, ze średnią stopą zwrotu na poziomie aż 78 proc. od początku roku, jest sektor spółek zajmujących się wydobyciem i przetwarzaniem uranu. Przyjrzyjmy się najważniejszym graczom w tej dziedzinie.

Spis treści:

Jak wygląda rynek uranu?

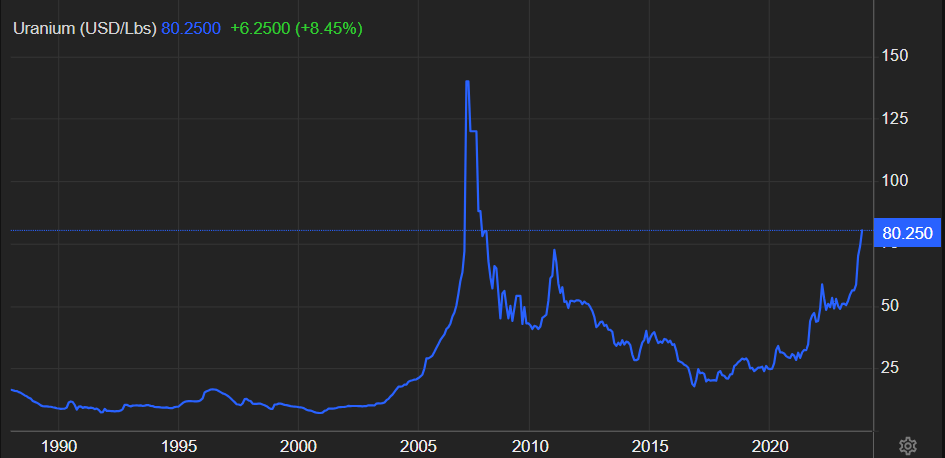

Cena uranu wzrosła od początku roku o 64 proc., osiągając najwyższy poziom od 15 lat. Wzrost ten wywołany jest głównie spadkiem wydobycia uranu oraz planami wzrostu jego zużycia przez rozwinięte państwa dążące do niezależności energetycznej. To zjawisko jest rezultatem przedłużania żywotności istniejącej floty reaktorów jądrowych oraz rozważań dotyczących budowy nowych elektrowni, co z kolei wynika z nagłego wzrostu cen energii po inwazją Rosji na Ukrainę.

Źródło: Tradingeconomics

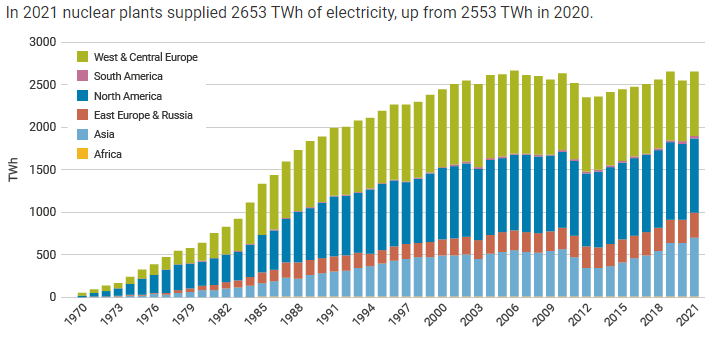

Według danych World Nuclear Association obecnie działa 436 reaktorów o łącznej mocy około 390 GWe. Rocznie wymagają one ok. 74 000 ton koncentratu tlenku uranu zawierającego ok. 62 500 ton uranu. Pomimo stopniowego wzrostu mocy reaktorów i efektywniejszej pracy popyt na paliwo jądrowe jest hamowany przez rosnącą efektywność wykorzystania paliwa.

Ceny uranu zmieniają się, ale popyt na to źródło energii jest stosunkowo przewidywalny. Prognozy zapotrzebowania zależą głównie od zainstalowanej mocy reaktorów i zdolności do utrzymania ich wysokiej wydajności, których ilość od katastrofy w Fukushimie z 2011 r. pozostała praktycznie bez zmian. Według danych IEA źródło to odpowiada za 10 proc. światowej produkcji energii.

Źródło: World Nuclear Association

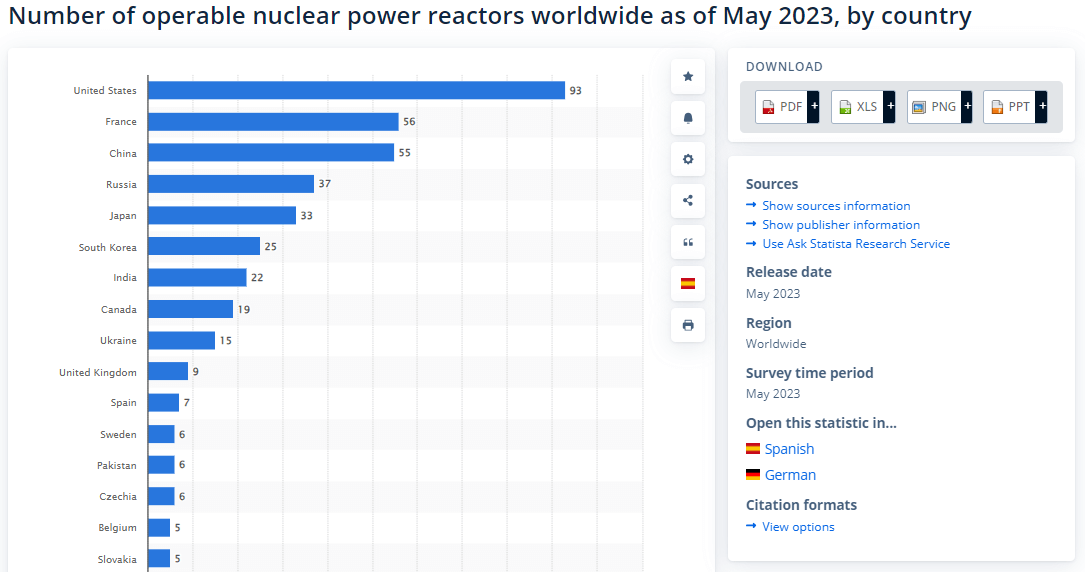

Obecnie największą ilością reaktorów mogą pochwalić się Stany Zjednoczone, posiadając ich aż 93, na drugim miejscu jest Francja z 56 reaktorami, a podium zamykają Chiny z 55 reaktorami.

Zgodnie z Raportem dotyczącym Paliw Jądrowych Światowej Asocjacji Nuklearnej z 2021 r. prognozy na najbliższe dziesięć lat przewidują wzrost popytu na uran. Przewiduje się 27 proc. wzrost zapotrzebowania na uran do 2030 r., a także prognozuje się 38-proc. wzrostu w kolejnej dekadzie.

Źródło: Statista

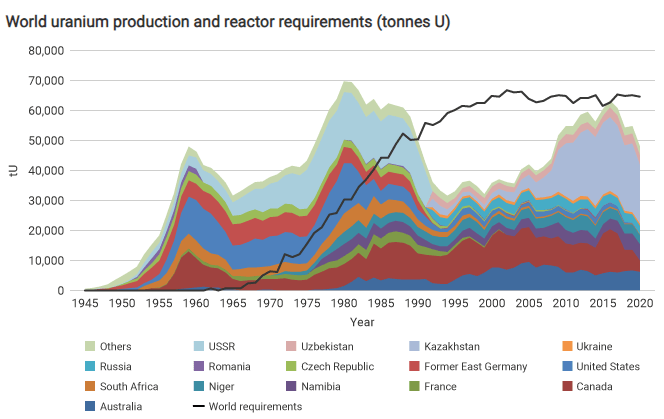

Na rynku uranu obserwujemy jednakże od lat 90. silne niedobory związane z wahaniem poziomu produkcji. W 2022 r. zapotrzebowanie na uran wyniosło ok. 60 tys. ton, podczas gdy wydobycie wyniosło ok. 49 tys. ton. Oznacza to, że państwa zmuszone są corocznie korzystać z własnych rezerw tego surowca. W 2022 r. największy udział w światowym wydobyciu uranu miał Kazachstan (43 proc. globalnej podaży), na drugim miejscu uplasowała się Kanada (15 proc.) oraz Namibia (11 proc.). Obecne warunki rynkowe zdają się być sprzyjające dla dalszego wzrostu cen tego surowca w długoterminowej perspektywie.

Źródło: World Nuclear Association

W bieżącym roku dynamiczny wzrost przychodów firm zajmujących się wydobyciem uranu przyczynił się do wzrostów na giełdach, przewyższając nawet tegoroczny boom związany ze sztuczną inteligencją.

Źródło: Finviz

Cameco Corp.

Jednym z największych graczy w branży wydobycia uranu jest kanadyjska firma Cameco Corporation. Kluczowe obszary jej działalności obejmują wydobycie, produkcję i sprzedaż uranu. Ponadto Cameco zaangażowane jest w różne etapy cyklu paliwowego jądrowego, obejmujące jego przeróbkę i produkcję, w tym paliw mieszanych MOX (Mixed Oxide). Firma dostarcza swoje produkty i usługi dla elektrowni jądrowych na całym świecie. Cameco bierze też udział w projektach mających na celu rozwijanie technologii jądrowej i promowanie energii jądrowej jako źródła energii elektrycznej, co nadaje jej kluczową rolę w globalnym przemyśle jądrowym. Obecnie firma posiada udziały na poziomie 12 proc. w rynku uranu.

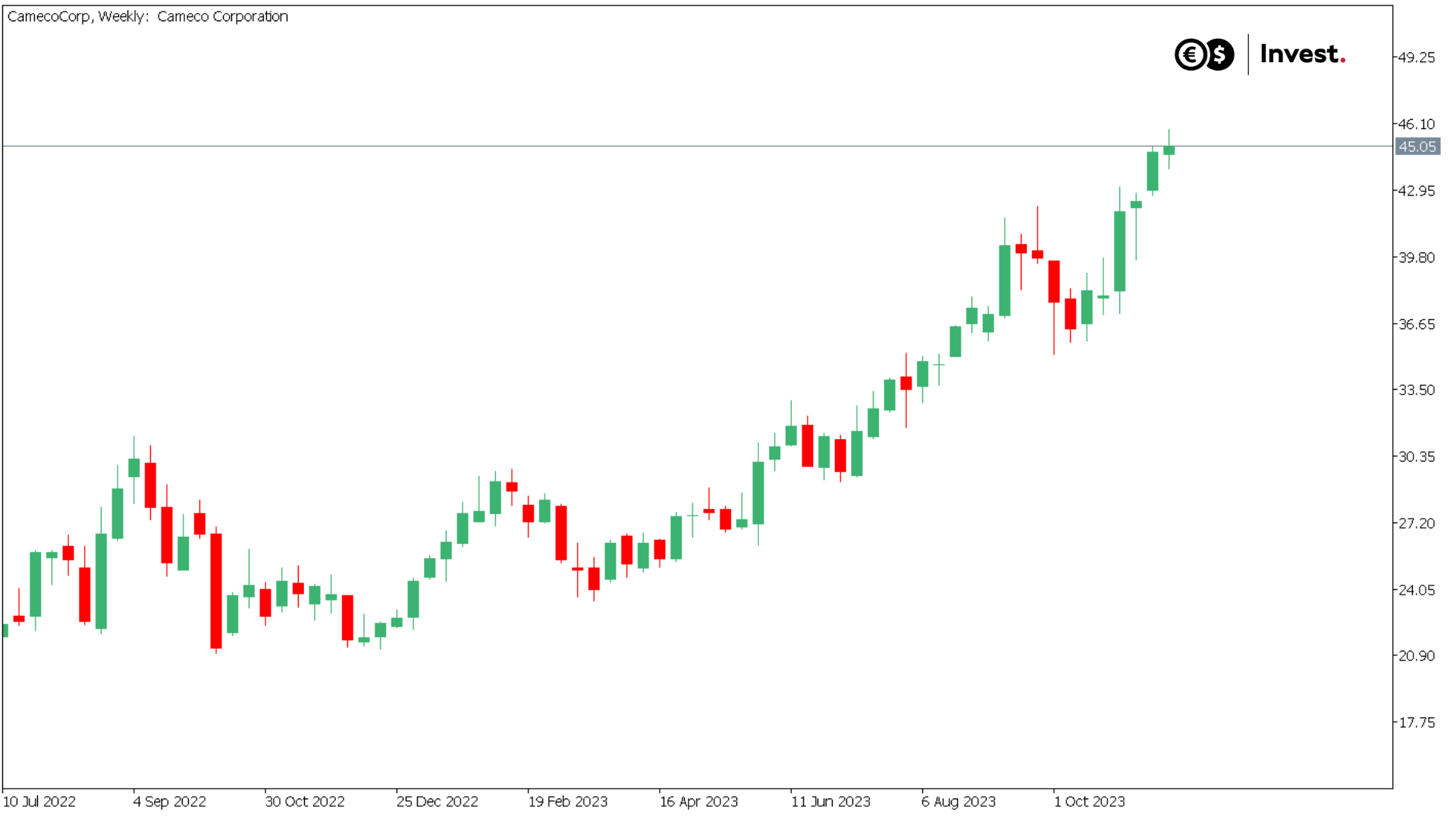

Wzrost cen uranu znacząco przyczynił się do dynamicznego wzrostu przychodów w III kw. Br., gdy odnotowano wzrost o 44 proc. rok do roku. Ceny akcji Cameco Corp. od początku roku imponująco wzrosły o 98 proc. W kontekście sytuacji finansowej spółki warto zwrócić uwagę, że jej poziom zadłużenia jest praktycznie zerowy, z wskaźnikiem zadłużenia do kapitału własnego na poziomie 0,16. Spółka charakteryzuje się także wysokim poziomem płynności, wyrażonym wskaźnikiem płynności szybkiej na poziomie 3,31, co oznacza, że firma byłaby w stanie utrzymać się przez ok. 3 lata jedynie z majątku płynnego.

Źródło: Conotoxia MT5, CamecoCorp, Weekly

Energy Fuels Inc

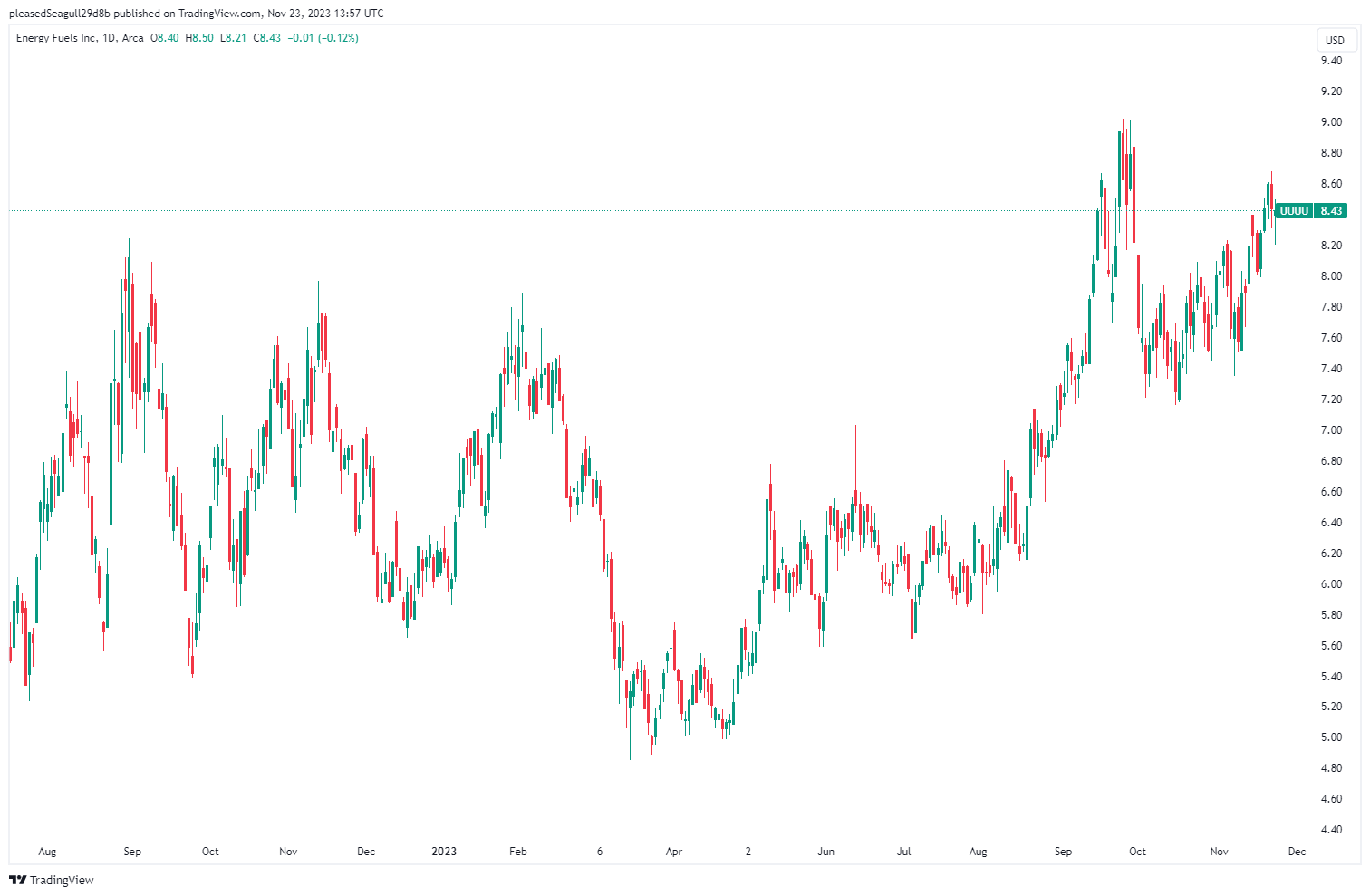

Druga spośród wymienionych spółek to amerykańska Energy Fuels Inc., specjalizująca się w wydobyciu uranu, produkcji paliw jądrowych, przeróbce surowców jądrowych oraz recyklingu odpadów jądrowych. Wyróżnia się ona na rynku najwyższą rentownością kapitałów własnych (ROE) na poziomie 32 proc. (w porównaniu do 4,9 proc. dla Cameco Corp.), brakiem zadłużenia oraz bardzo wysokim poziomem płynności (wskaźnik płynności szybkiej wynosi 22,5). Oznacza to, że w przypadku wzrostu cen uranu spółka ta może posiadać największy potencjał do zwiększenia zysków z działalności. Wzrost cen uranu przyczynił się do wzrostu przychodów firmy o aż 226 proc. rok do roku. Zanotowano też wzrost cen akcji o 35 proc. od początku roku.

Źródło: Tradingview

Grzegorz Dróżdż, CAI MPW, Analityk Rynków Finansowych Conotoxia Ltd. (usługa inwestycyjna Cinkciarz.pl)

Powyższa publikacja handlowa nie stanowi rekomendacji inwestycyjnej ani informacji rekomendującej lub sugerującej strategię inwestycyjną w rozumieniu Rozporządzenia (UE) nr 596/2014 z dnia 16 kwietnia 2014 r. Została ona sporządzona w celach informacyjnych i nie powinna stanowić podstawy do podejmowania decyzji inwestycyjnych. Ani autor opracowania, ani Conotoxia Ltd. nie ponoszą odpowiedzialności za decyzje inwestycyjne podjęte na podstawie informacji zawartych w niniejszej publikacji. Kopiowanie bądź powielanie niniejszego opracowania bez pisemnej zgody Conotoxia Ltd. jest zabronione.

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. 72.95% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD u niniejszego dostawcy CFD. Zastanów się, czy rozumiesz, jak działają kontrakty CFD i czy możesz pozwolić sobie na wysokie ryzyko utraty pieniędzy.