Na rynkach obserwujemy wzrost awersji do ryzyka i powrót do bezpieczeństwa, co może się przekładać głównie na wzrost wartości obligacji przy jednoczesnym spadku ich rentowności na całym świecie. Dodatkowo o poranku na wartości zyskały japoński jen i frank szwajcarski, a straciły kontrakty terminowe na indeksy giełdowe.

Zdaje się, że obawy o globalny wzrost gospodarczy wzrosły ze względu na brak postępu w rozmowach handlowych między Stanami Zjednoczonymi i Chinami. Konflikt wręcz eskaluje, ponieważ Chiny oskarżyły USA o nadużywanie wyjątku bezpieczeństwa narodowego w WTO poprzez odcięcie Huawei Technologies od amerykańskich dostawców i ostrzegły, że ruch ten może mieć poważne konsekwencje. W rezultacie krzywa rentowności w USA mogła stać się coraz bardziej odwrócona. Różnica między notowaniami 3-miesięcznych banów i 10-letnich obligacji spadła do poziomu minus 12 pkt bazowych. Jest to najniższa wartość od 2007 roku. Teoretycznie czym bardziej odwrócona krzywa rentowności, tym większe ryzyko recesji w Stanach Zjednoczonych.

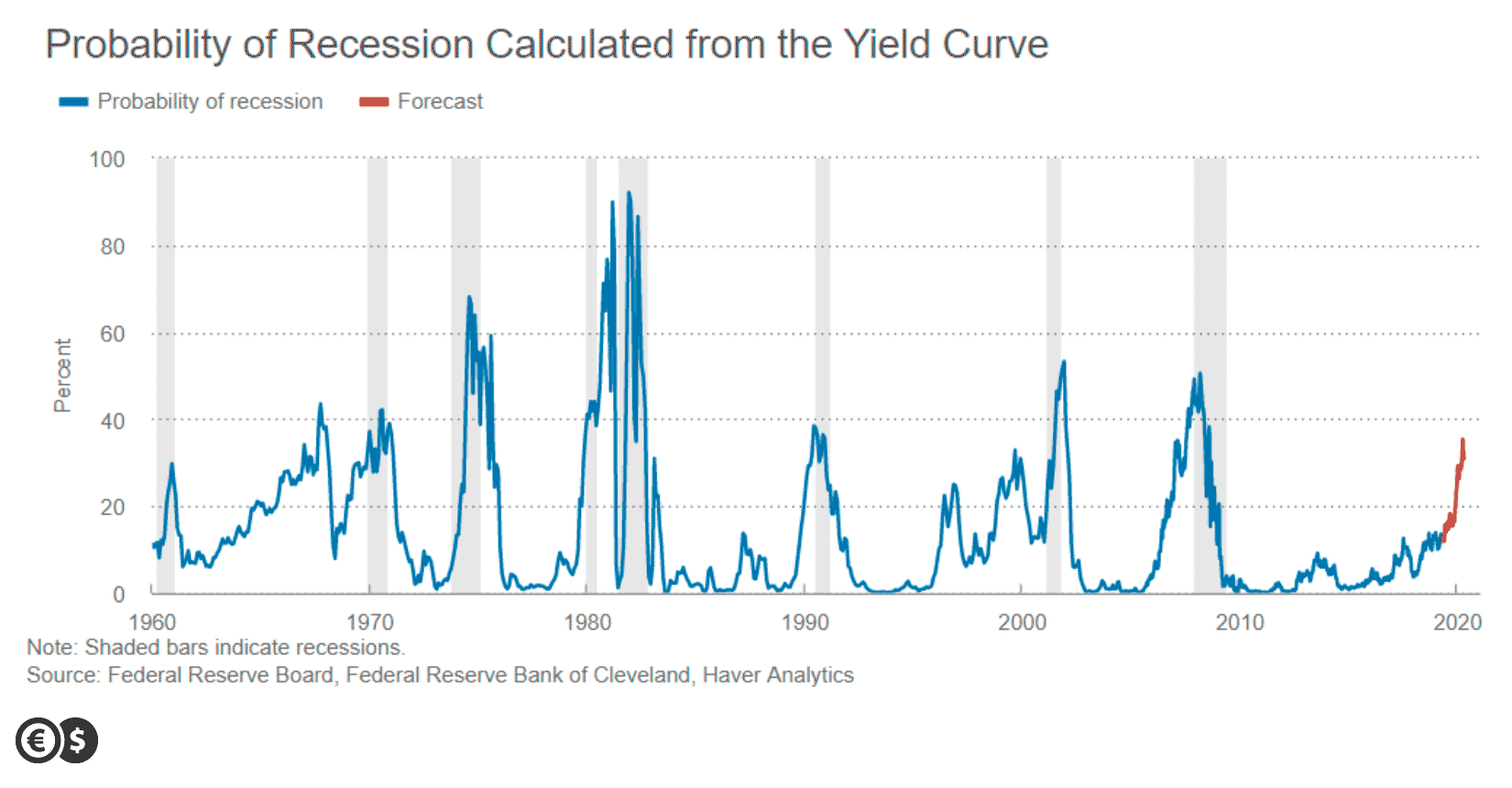

Prawdopodobieństwo recesji wyliczone na podstawie krzywej rentowności. Źródło: clevelandfed.org

Zgodnie z wyliczeniami oddziału Rezerwy Federalnej z Cleveland prawdopodobieństwo recesji w USA wzrosło do niemal 40 proc. w pierwszej połowie 2020 r.

Tymczasem na tydzień przed decyzją Banku Australii w sprawie stóp procentowych, rentowności 10-letnich obligacji tego kraju spadły do najniższego poziomu w historii, a także poniżej poziomu głównej stopy procentowej RBA wynoszącej 1,5 proc. JPMorgan Chase spodziewa się w swojej notce, że RBA będzie musiał ciąć główną stopę procentową z 1,5 proc. o 1 pkt procentowy do połowy 2020 r., w ten sposób próbując podnieść inflację oraz zatrudnienie.

Globalnie, jak można wnioskować po zachowaniu rynku, mamy do czynienia z obligacyjną fazą cyklu, która jak na razie może nie być przychylna dla rynku akcji do momentu, kiedy ryzyka dla światowej gospodarki nie zmniejszą się.

Daniel Kostecki, Główny Analityk Conotoxia Ltd.

Powyższy komentarz nie jest rekomendacją w rozumieniu Rozporządzenia Ministra Finansów z 19 października 2005 roku. Został on sporządzony w celach informacyjnych i nie powinien stanowić podstawy do podejmowania decyzji inwestycyjnych. Ani autor opracowania, ani Conotoxia Ltd. nie ponoszą odpowiedzialności za decyzje inwestycyjne podjęte na podstawie informacji zawartych w niniejszym komentarzu. Kopiowanie bądź powielanie niniejszego opracowania bez pisemnej zgody Conotoxia Ltd. jest zabronione.

59 proc. rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD u niniejszego dostawcy. Zastanów się, czy rozumiesz, jak działają kontrakty CFD i czy możesz pozwolić sobie na wysokie ryzyko utraty pieniędzy.