Wczoraj (23.07) wystartowały notowania funduszy ETF na Ethereum w Stanach Zjednoczonych. W pierwszym dniu, po początkowym wzroście zmienności, ostatecznie cena kryptowaluty spadła o 1,7 proc. Ostatnie tygodnie również były bardzo zmienne dla ETH, ale i całego rynku, który wahał się nawet o 20 proc. w obie strony. Przyjrzyjmy się, dlaczego tak się stało i czego możemy spodziewać się dalej na rynku krypto.

Spis treści:

Dlaczego nie napłynął nowy kapitał na rynek?

Źródło: Conotoxia MT5, ETHUSD, H1

W pierwszym dniu obrotu, ETF-y na Ethereum wygenerowały transakcje o wartości 1,07 miliarda dolarów. Jednak jeśli spojrzymy na napływ nowego kapitału do funduszy, zauważymy, że ETF-y etherowe zanotowały napływy netto w wysokości 106,6 miliona dolarów, co jest ponad sześciokrotnie niższym wynikiem w porównaniu do 655,3 miliona dolarów w pierwszym dniu notowań ETF-ów na bitcoina.

Źródło: Conotoxia Analiza Własna

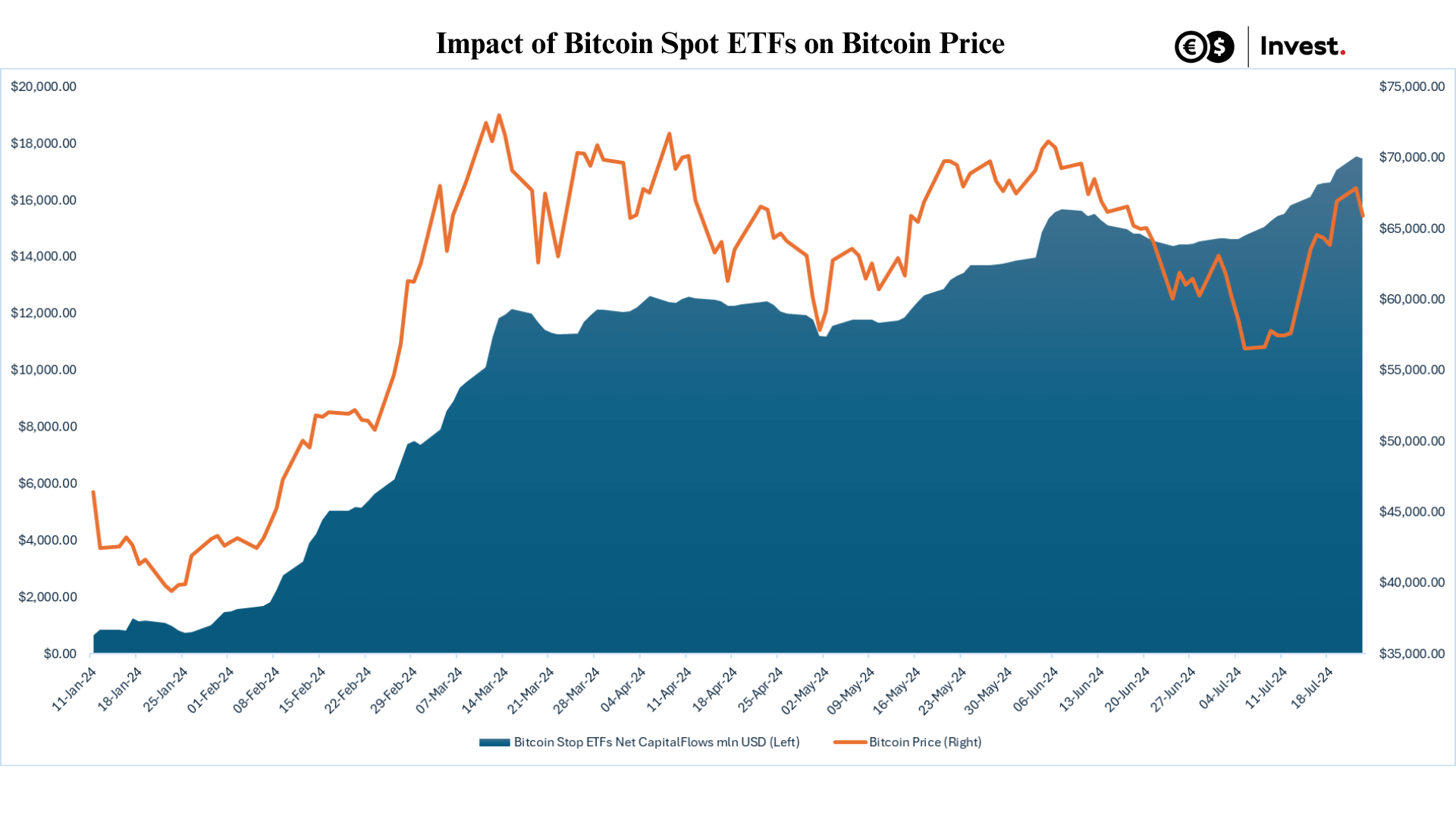

Warto pamiętać, że po starcie Bitcoin ETF-ów, mimo napływu nowego kapitału, kryptowaluta zanotowała prawie 18 proc. spadek, po którym rozpoczął się prawie 100 proc. rajd. Możliwe, że w przypadku ETF-ów na Ethereum będziemy obserwować podobną zależność.

ETF’y na ethereum nie są nowością!

Mimo że pierwsze ETF-y na „fizyczne” kryptowaluty wystartowały w Europie już w 2019 roku, rynek zaczął reagować na nie szczególnie mocno dopiero po akceptacji funduszy na bitcoina przez amerykański SEC. Zatwierdzone ETF-y, w tym produkty firm takich jak 21Shares, Franklin Templeton, Bitwise, Fidelity, Invesco, BlackRock i VanEck, będą bazować na bieżącej cenie Ethereum. Opłaty za zarządzanie wynoszą od 0,15 do 0,25 proc., chociaż niektóre fundusze oferują obniżone opłaty w początkowym okresie.

Największym minusem obecnie wprowadzonych ETF-ów jest decyzja SEC, która nie zezwala na używanie mechanizmu „stakingu” – kluczowego dla blockchaina Ethereum. Staking pozwalałby użytkownikom zarabiać nagrody w postaci nowych tokenów etheru, co dawałoby roczny zysk na poziomie około 3 proc. Jednak ETF-y mogą jedynie przechowywać ether bez stakingu, co nie przynosi inwestorom dodatkowych zysków. Sprawia to, że te fundusze będą gorszymi odpowiednikami od niektórych europejskich i hongkońskich ETF-ów. Mimo to wciąż jest to znaczące wydarzenie dla tego rynku, gdyż pozwala amerykańskim funduszom inwestycyjnym i instytucjom finansowym na udział w zmienności na rynku kryptowalut.

Wnioski

Ostatecznie, mimo że ETF-y na ether mogą nie przyciągnąć tak dużych przepływów jak fundusze na bitcoina, stanowią ważny krok w rozwoju rynku kryptowalut. Oferują one inwestorom dostęp do infrastruktury Ethereum, co może wpłynąć na ich przyszłą wartość i akceptację kolejnych funduszy ETF.

Grzegorz Dróżdż, CAI MPW, Analityk Rynków Finansowych Conotoxia Ltd. (usługa inwestycyjna Cinkciarz.pl)

Powyższa publikacja handlowa nie stanowi rekomendacji inwestycyjnej ani informacji rekomendującej lub sugerującej strategię inwestycyjną w rozumieniu Rozporządzenia (UE) nr 596/2014 z dnia 16 kwietnia 2014 r. Została ona sporządzona w celach informacyjnych i nie powinna stanowić podstawy do podejmowania decyzji inwestycyjnych. Ani autor opracowania, ani Conotoxia Ltd. nie ponoszą odpowiedzialności za decyzje inwestycyjne podjęte na podstawie informacji zawartych w niniejszej publikacji. Kopiowanie bądź powielanie niniejszego opracowania bez pisemnej zgody Conotoxia Ltd. jest zabronione. Wyniki osiągnięte w przeszłości nie są wiarygodnym wskaźnikiem przyszłych wyników.

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. 79,03 proc. rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD u niniejszego dostawcy CFD. Zastanów się, czy rozumiesz, jak działają kontrakty CFD i czy możesz pozwolić sobie na wysokie ryzyko utraty pieniędzy.