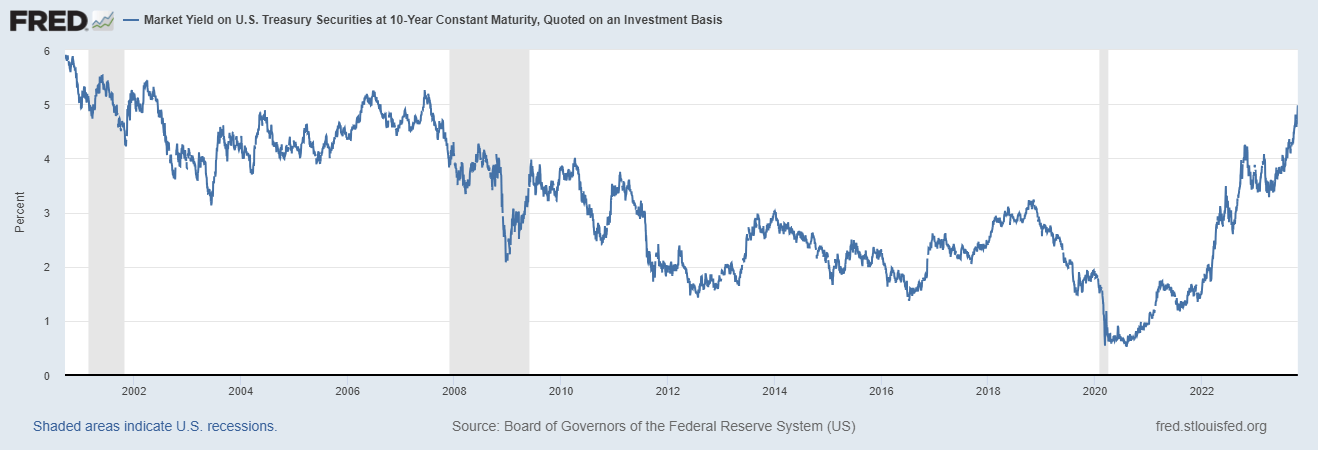

Rentowności 10-letnich obligacji skarbowych Stanów Zjednoczonych wzrosły do 5%, osiągając tym samym najwyższy poziom od 2007 r., gdy rynki finansowe były w przededniu kryzysu finansowego. To zjawisko zdaje się być wynikiem rosnących oczekiwań dotyczących przyszłych stóp procentowych, od których w dużej mierze zależne są obligacje. Wielki amerykański inwestor Warren Buffett trafnie porównał kiedyś stopy procentowe do grawitacji panującej na rynkach, co obecnie obserwujemy w postaci spadku wartości obligacji i wzrostu ich rentowności. Rozważmy zatem, jakie są możliwości inwestycji w obligacje oraz jakie potencjalne okazje może stwarzać obecnie ten rynek.

Spis treści:

- Czym są obligacje?

- Dlaczego obligacje spadają?

- Kiedy obligacje drożeją?

- Które obligacje są najbardziej opłacalne?

Czym są obligacje?

Obligacje są to papiery wartościowe emitowane przez rządy, korporacje lub inne instytucje, które potrzebują kapitału na finansowanie swoich działań. Obligacje stanowią alternatywę do zaciągania pożyczek w banku, gdzie emitent (osoba lub instytucja, która wydaje obligacje) zobowiązuje się do zapłaty określonej kwoty (kapitału nominalnego) w określonym terminie, a także do wypłacania odsetek (oprocentowania) od kapitału nominalnego obligacji w regularnych okresach do daty wykupu obligacji.

Jeśli spojrzymy na wartość tego rynku, zauważymy, że przewyższa on nawet rynek akcji. Według danych ze Statista całkowita wartość światowego rynku akcji wynosiła 98,5 biliona dolarów w porównaniu do 133 bilionów dolarów wartości rynku obligacji. Rentowność obligacji, czyli wskaźnik wyrażający bieżący stan na rynku, informuje nas o tym, ile możemy spodziewać się rocznie z danej inwestycji. Jest ona naturalnym odwrotnym obrazem cen obligacji, które wypłacają stałe kupony. Dlatego, jeśli obserwujemy wzrost rentowności obligacji, oznacza to jednocześnie spadek ich cen.

Źródło: Fred

Dlaczego obligacje spadają?

Wyróżniamy dwa podstawowe rodzaje ryzyka związane z inwestycjami w obligacje. Pierwszym z nich jest ryzyko kredytowe, które jest inherentne dla każdego zadłużenia i związane z potencjalną niewypłacalnością emitenta. Drugim jest ryzyko związane z fluktuacjami stóp procentowych, które wpływają na warunki emisji nowych obligacji rządowych.

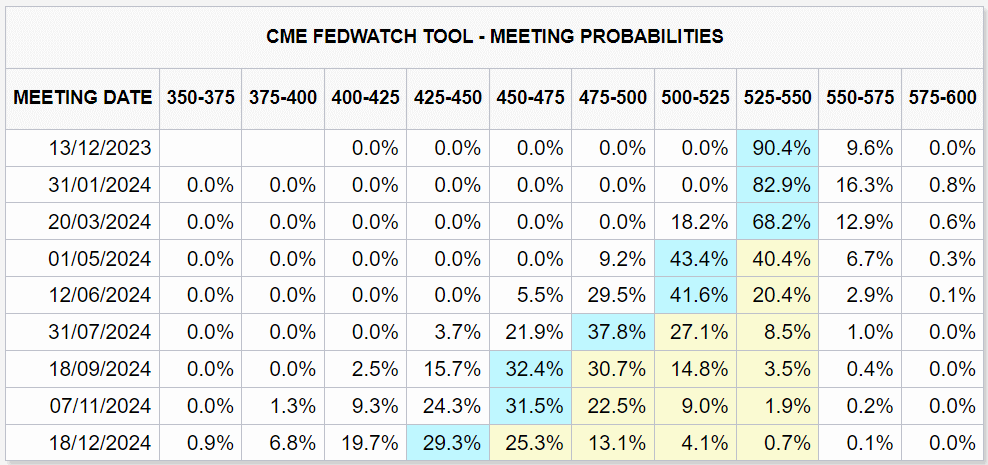

Dlatego spadki wartości obligacji mogą być wynikiem zwiększonego ryzyka niewypłacalności emitenta (państwa, lub firmy) lub oczekiwań co do obniżek przyszłych stóp procentowych. Jeśli przyjrzymy się temu drugiemu rodzajowi ryzyka, zauważymy, że na obecnym rynku instrumentów pochodnych prawdopodobieństwo kolejnej podwyżki stóp procentowych (z narzędzia FedWatch) przez Rezerwę Federalną (Fed) jest bardzo niskie. W miarę pogarszania się sytuacji na globalnych rynkach, gdzie w wielu miejscach obserwujemy już recesję, możemy oczekiwać obniżek stóp procentowych, które mogą nastąpić w przyszłym roku.

Źródło: FedWatch

Aby ograniczyć ryzyko niewypłacalności emitenta, zamiast skupiać się na analizie sytuacji finansowej indywidualnych firm lub państw, można rozważyć inwestycje w fundusze typu ETF, które inwestują w zróżnicowane portfele obligacji pochodzących od różnych emitentów. W przypadku, gdy któryś z emitentów nie będzie w stanie spłacić swoich obligacji, taka sytuacja nie wpłynie znacząco na naszą inwestycję, ponieważ portfel ten jest zdywersyfikowany i niezależny od pojedynczych emitentów. Przyjrzymy się poniżej najciekawszym z nich.

Kiedy obligacje drożeją?

Najważniejszym czynnikiem wpływającym na wielkość zmian w cenach obligacji jest ich tzw. duration, czyli czas do daty wykupu. W związku z tym, krótkoterminowe obligacje o okresie do wykupu wynoszącym od 1 do 5 lat zazwyczaj charakteryzują się mniejszymi wahaniami cenowymi niż te długoterminowe (powyżej 10 lat). Dłuższy okres inwestycji niesie ze sobą większe ryzyko, na przykład w postaci niekorzystnych zmian w sytuacji emitenta. W normalnych okolicznościach oczekiwalibyśmy, że długoterminowe obligacje przyniosą wyższe stopy zwrotu w zamian za dłuższy okres inwestycji.

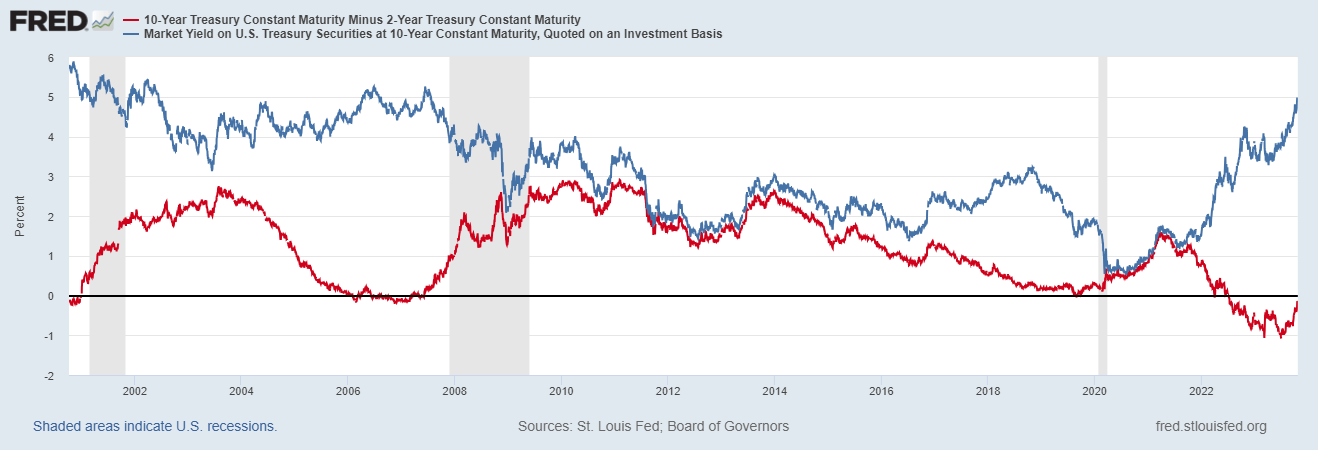

Obecnie jednak obserwujemy odwrotną sytuację. Różnica w rentowności między 10-letnimi a 2-letnimi obligacjami jest ujemna, co oznacza, że krótkoterminowe obligacje oferują wyższe stopy zwrotu niż długoterminowe. To zjawisko jest istotne, ponieważ w przeszłości taka ujemna różnica zapowiadała recesję (zaznaczone na wykresie kolorem szarym). Aktualnie różnica ta spadła z -1 proc. do -0,19 proc. Kiedy zaczyna ona rosnąć i staje się dodatnia, zazwyczaj oznacza to wzrost rentowności długoterminowych obligacji (powyżej 10 lat). Istnieje więc prawdopodobieństwo, że taki wzrost może się rozpocząć już w najbliższych miesiącach.

Źródło: Fred

Które obligacje są najbardziej opłacalne?

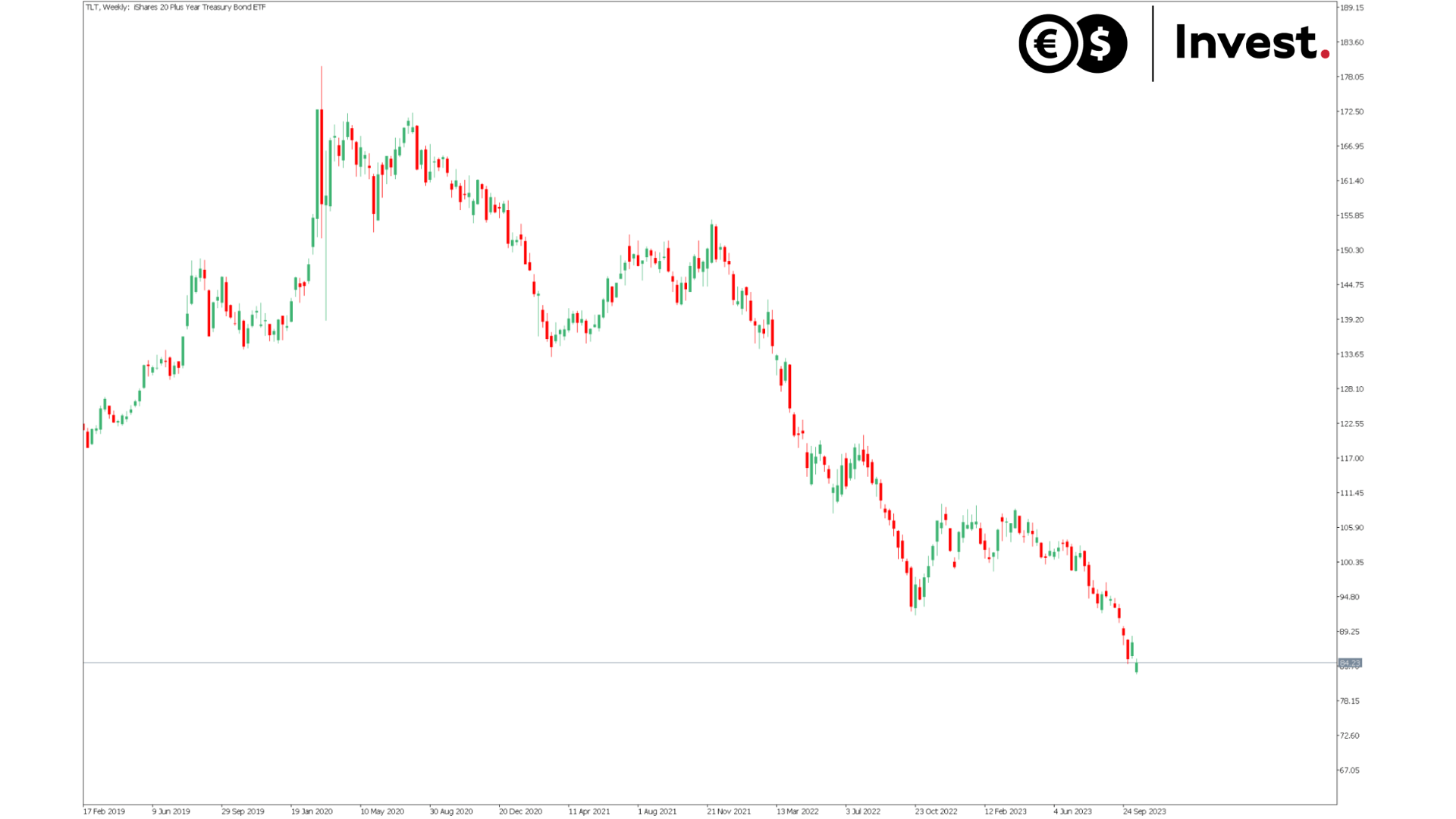

Duration, czyli rzeczywisty czas do spłaty obligacji, stanowi kluczowy wskaźnik wpływający na skalę zmian cen obligacji w odpowiedzi na zmiany stóp procentowych. Innymi słowy, jeśli stopy procentowe spadną o 2 punkty procentowe, obligacja o Duration 10 wzrośnie w cenie o ok. 20 proc. Przykładem funduszu ETF, który charakteryzuje się jednym z dłuższych Duration, jest iShares 20+ Year Treasury Bond ETF (TLT). Duration obligacji w tym funduszu wynosi 16,1. To z kolei sprawiło, że wartość tego funduszu spadła aż o 53 procent od swojego szczytu, kiedy stopy procentowe zbliżyły się do zera. Jeśli ten trend odwróci się, możemy oczekiwać, że stanie się jednym z funduszy, który może zyskać najwięcej na wartości. Jeśli stopy procentowe pozostaną niezmienne, można oczekiwać, że średnia roczna stopa zwrotu z tego funduszu może wynieść ok. 5,21 proc. Oto lista ciekawych funduszy inwestycyjnych w obligacje:

-

iShares 20+ Year Treasury Bond ETF (TLT)

ETF na: długoterminowe obligacje skarbowe Stanów Zjednoczonych

Duration: 16,1

Rentowność (YTM): 5,21%

Źródło: Conotoxia MT5, TLT, Daily

-

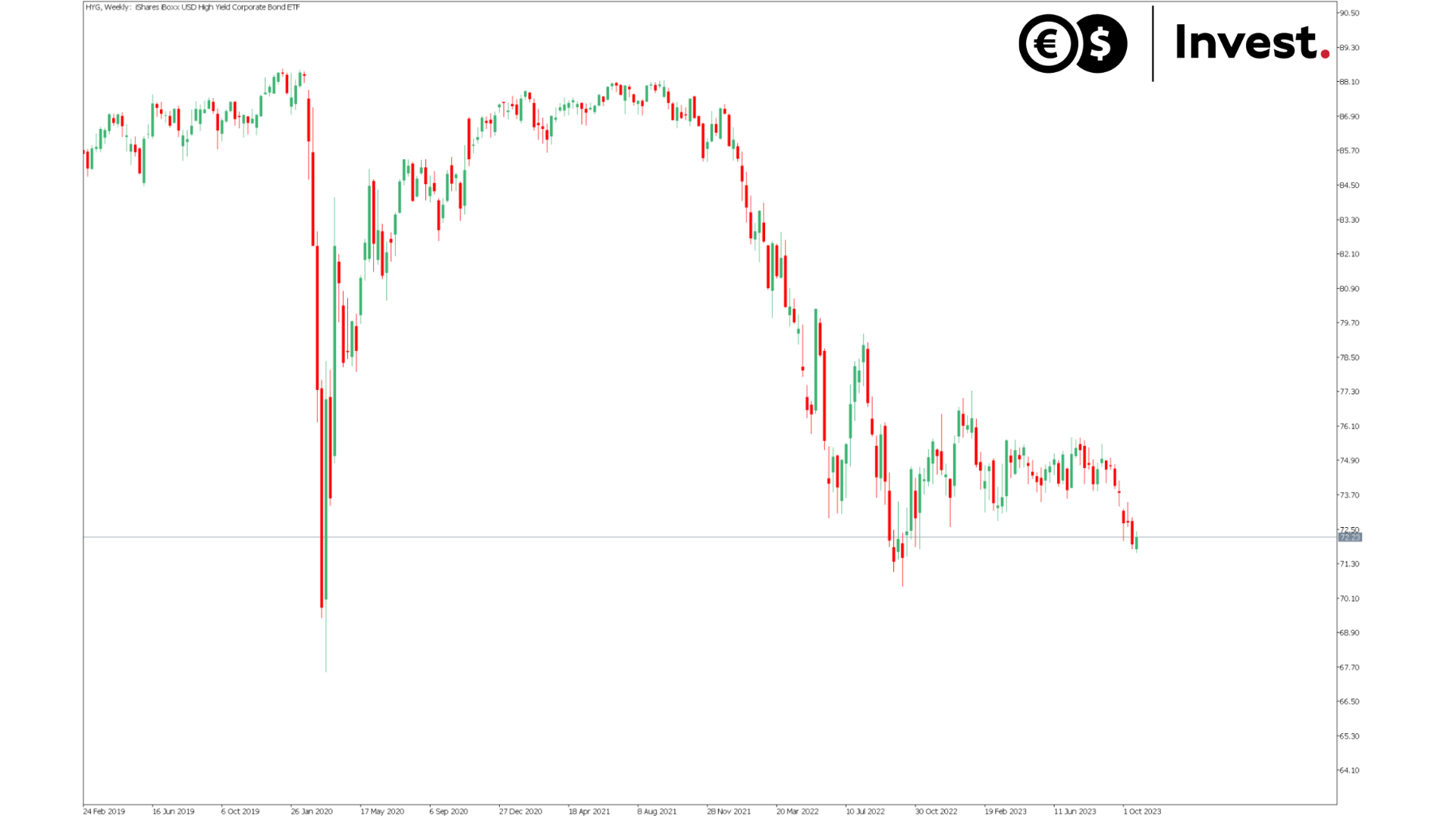

iShares iBoxx $ High Yield Corporate Bond ETF (HYG)

ETF na: wysoko oprocentowane amerykańskie obligacje korporacyjne o ratingu inwestycyjnym BBB.

Duration: 3,71

Rentowność (YTM): 9,41%

Źródło: Conotoxia MT5, HYG, Daily

-

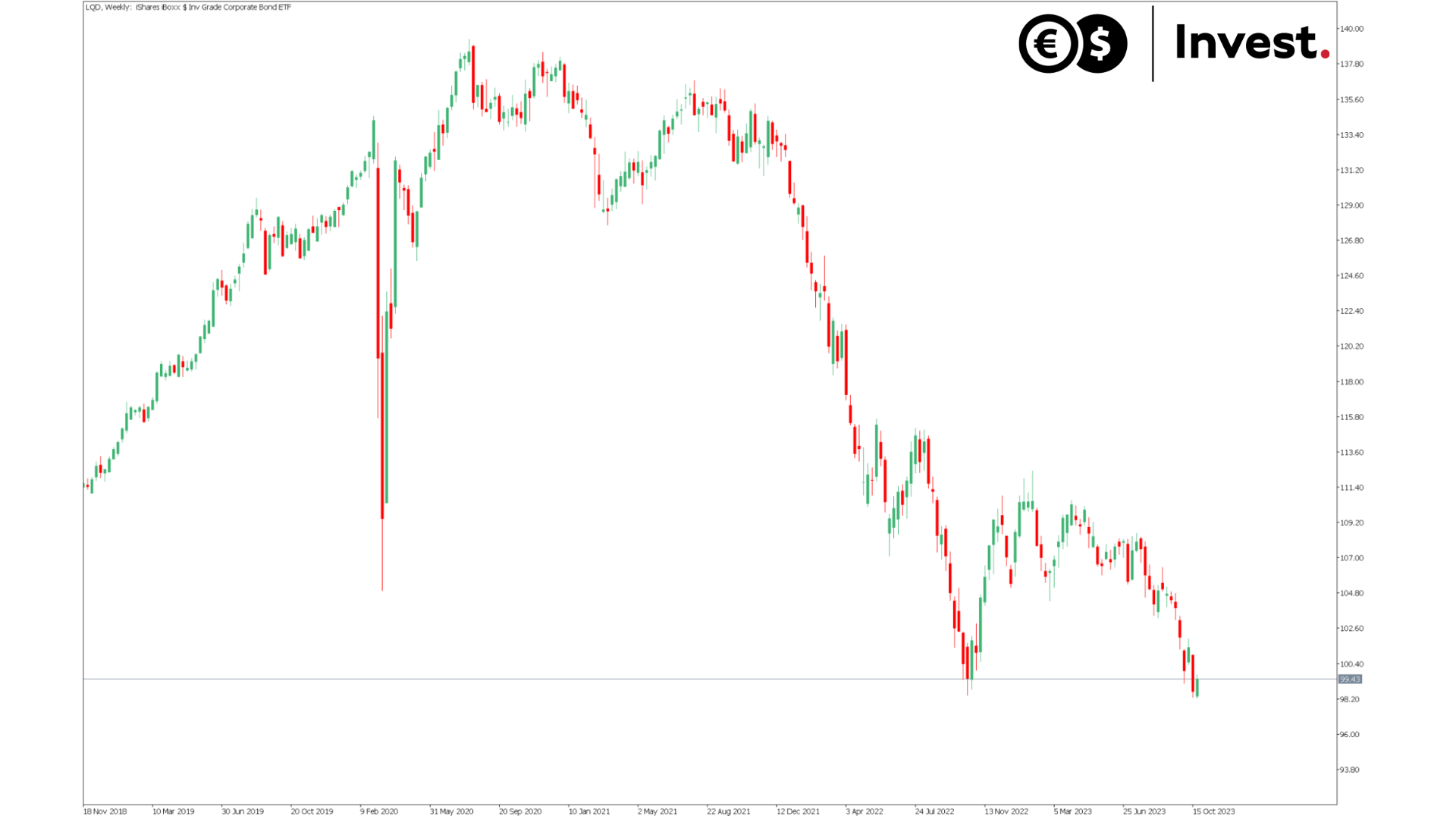

iShares iBoxx $ Investment Grade Corporate Bond ETF (LQD)

ETF na: ponad 1000 amerykańskich obligacji korporacyjnych o wysokim ratingu inwestycyjnym.

Duration: 7,88

Rentowność (YTM): 6,4%

Źródło: Conotoxia MT5, LQD, Daily

-

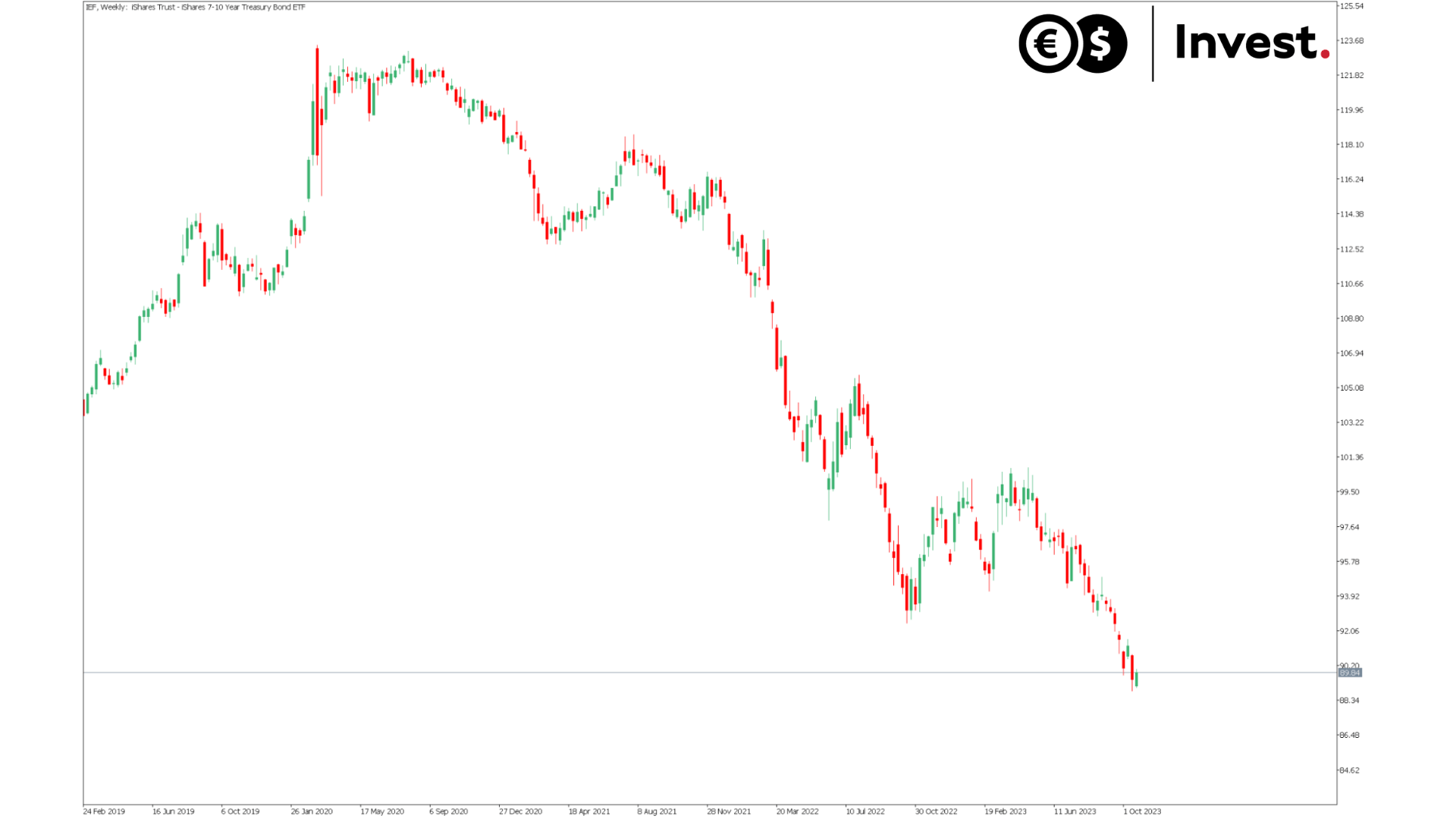

iShares 7-10 Year Treasury Bond ETF (IEF)

ETF na: średnioterminowe obligacje skarbowe Stanów Zjednoczonych

Duration: 7,3

Rentowność (YTM): 4,92%

Źródło: Conotoxia MT5, IEF, Daily

-

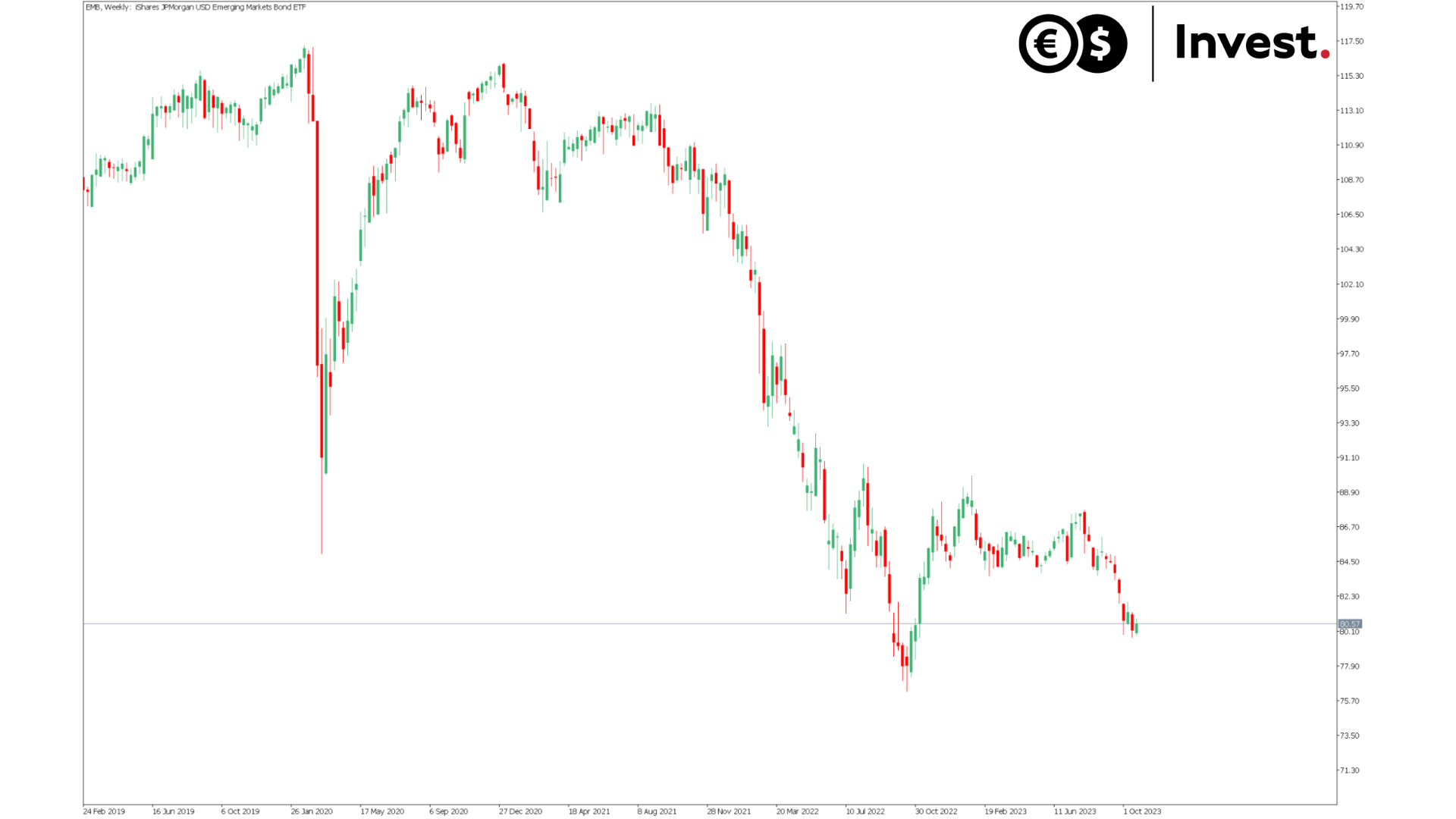

iShares J.P. Morgan USD Emerging Markets Bond ETF (EMB)

ETF na: zdywersyfikowane obligacje skarbowe krajów rozwijających się takich jak Chiny, Brazylia, czy Polska

Duration: 6,6

Rentowność (YTM): 8,4%

Źródło: Conotoxia MT5, EMB, Daily

Grzegorz Dróżdż, CAI MPW, Analityk Rynków Finansowych Conotoxia Ltd. (usługa inwestycyjna Cinkciarz.pl)

Powyższa publikacja handlowa nie stanowi rekomendacji inwestycyjnej ani informacji rekomendującej lub sugerującej strategię inwestycyjną w rozumieniu Rozporządzenia (UE) nr 596/2014 z dnia 16 kwietnia 2014 r. Została ona sporządzona w celach informacyjnych i nie powinna stanowić podstawy do podejmowania decyzji inwestycyjnych. Ani autor opracowania, ani Conotoxia Ltd. nie ponoszą odpowiedzialności za decyzje inwestycyjne podjęte na podstawie informacji zawartych w niniejszej publikacji. Kopiowanie bądź powielanie niniejszego opracowania bez pisemnej zgody Conotoxia Ltd. jest zabronione.

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. 72.95% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD u niniejszego dostawcy CFD. Zastanów się, czy rozumiesz, jak działają kontrakty CFD i czy możesz pozwolić sobie na wysokie ryzyko utraty pieniędzy.